出品/壹览商业

编辑/樊益宁

继今年6月份在美递交IPO申请后,叮咚买菜迎来了上市后的的第一份财报,即截止2021年9月30日的第三季度财报。

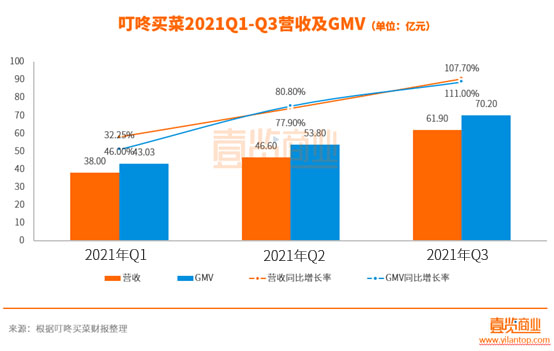

财报中,叮咚买菜在2021年第三季度的营收、GMV和平均月交易用户数上均有大幅度的同比增长,具体来看:

第三季度营收为61.89亿元,较去年同期增长111.0%;

叮咚买菜整体的GMV同比增长107.7%,为70.2亿人民币;

活跃用户方面,截止9月30日,月活跃用户达1050万人,较去年同期增长120.3%。整体来看,这是一份不错的财报。在国内生鲜电商竞争愈发激烈的情形下,叮咚买菜的业务发展仍然迅猛,不仅用户数量突破千万,第三季度营收也取得了2021年最好的单季营收增速。

一、上市后发展稳健

除营收大幅增长外,叮咚买菜的毛利率环比第二季度也提升3.6%,为18.2%。这主要是因为在上市以后,叮咚买菜在针对毛利率提升上做了很多的举动。

在供应链层面,叮咚买菜开始更多频次的走到田间进行直采,截止到第三季度末,叮咚买菜生鲜产品的源头直采比例已提升至79.1%。

在生鲜配送上,叮咚买菜为了提升效率,加速建造一线履行站,截止到第三季度末,叮咚买菜一线履行站数量为1375个,较截至2020年9月30日的711个有所增加。

在生产加工上,叮咚买菜快速提升自身能力,第三季度自有生产加工的GMV环比第二季度增长85.8%;

此外,商品力的持续提升也是促使毛利率增长的一大原因。据财报显示,第三季度中叮咚买菜的主要自有品牌在相关品类的GMV占比上达到27.0%,较去年同期提升22.6%。从全局来看,自有品牌的(GMV)占叮咚买菜整体GMV的比例将从今年第三季度的5.8%提升到30%左右。

由于注重了效率的提升,同时对产地直采、订单农业、自有品牌等投入有了明显成效,Non-GAAP(非通用会计准则)口径下,叮咚买菜该季度的亏损率环比缩窄了5.3个百分点。

与此同时,叮咚买菜在用户数量上的增长也有一个亮眼的成绩。

从用户层面看,叮咚买菜的下单用户规模在不断增长。在第三季度,叮咚买菜月均下单用户数首次突破1000万,环比第二季度增长24.2%。而且,用户的复购率和下单频次均有一定的提升。

整个第三季度的月均下单会员数量增长亦是迅猛,环比第二季度增长26.5%;会员的下单频次进一步提升至月均7.4次。

值得一提的是,第三季度的营销费用率环比第二季度优化了1.9%,为6.9%。据财报显示,这部分费用主要体现在获客费用的下降,包括了线上流量费用和线下地推费用的下降。尽管如此,第三季度新用户数量环比二季度依然增长了14.7%。

二、Q3净利润亏损20.12亿元, 同比扩大

叮咚买菜创始人兼CEO梁昌霖认为,公司的整体增长是从“长x宽x高”三方面来考量。其中,“长x宽”考验的是业务的复制能力;而“高”则是指既有城市的渗透率、用户下单频次及GMV贡献,这是实现高质量增长的基础,也是实现盈利的前提。

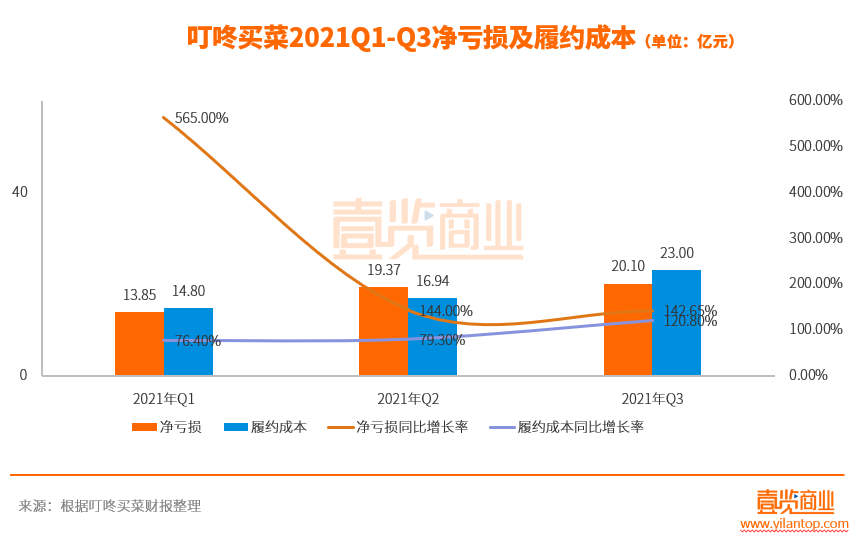

从上文数据来看,尽管营收、用户下单频次及GMV等均增长不错,但实际上,叮咚买菜在第三季度净利润亏损高达20.1亿元,2020年同期的净利润亏损为8.28亿元。(不按美国通用会计准则,净利润亏损为19.76亿元,2020年同期的净利润亏损为8.27亿元。)

据财报看,亏损扩大的原因有两个。

其一,叮咚买菜第三季度的总经营成本及开支较 2020 年同期增长 117.3%,达82.08亿元。其中,主要增长为销售成本,较同期增长109.2%,为50.6亿。

其二,叮咚买菜第三季度的履约成本较去年同期增长为120.8%,为23亿元,履约成本增长的原因是订单数量增加,也就是说营收越高亏损越多,履约成本自然变高。对此,叮咚买菜应在此方面提高效率。

截至2021年9月30日,叮咚买菜持有现金、现金等价物及短期投资为68.17亿元(约10.58亿美元),截至2020年12月31日,叮咚买菜持有现金、现金等价物及短期投资为23.82亿元。

此资金的增加,主要是因为其在2021年上半年获得了持续融资,及IPO筹资。不过,在当前净利润亏损大幅增长的情况下,叮咚买菜需要尽快解决盈利问题。毕竟,按照目前的亏损速度,叮咚买菜的现金流很难再支撑一年时间。

此外,在电话会议上梁昌霖表示将加速解决盈亏平衡的事,当然,叮咚买菜也正在努力做这件事情,据其在昨晚电话里讲,上海在第四季度将实现盈亏平衡,并将在后续,逐步带动整个长三角区域的盈亏平衡。

24小时热榜

24小时热榜

热门视频

热门视频