来源/表里表外

作者/陈子儒 赫晋一 周霄

运服品牌们正在还过去涨价欠下的“债”。

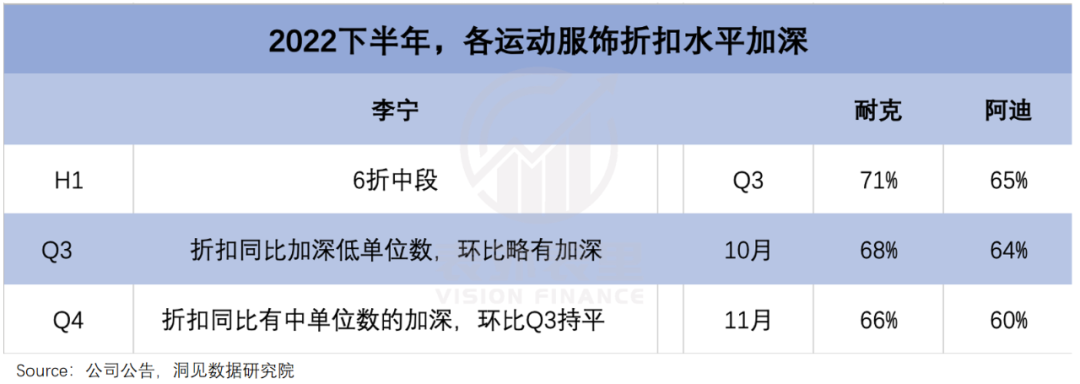

去年下半年,各家挥泪降价去库存,但2022年终盘点,仍集体困在“库存周期劫”里。

阿迪达斯积压了59.73亿欧元的存货,同比增加49%;耐克同样有89亿美元的货卖不出去。

国际品牌掉链子,国内的日子也不好过。安踏库存水平同比上涨11%至84.9亿元;李宁的压力更大:整体存货为24.28亿元,同比上涨37%。

然而尽管个个都在“爆仓”,各家的心境却大不相同。

阿迪达斯新任CEO比约恩·古尔登在电话会议上“三省吾身”:由于(生活休闲系列)销售计划太乐观,库存太高,不得不加大折扣力度。

安踏也承认自己有库存问题,尽管这个问题是被日渐提高的DTC比例放大的。

到了李宁,画风大变,财报里这样写道:由于生意规模扩大,公司为抓住生意的持续增长机会,按计划进行提前布局。

换言之,这不是库存,而是我李宁以后要打出的子弹。

上一个这么表示自己有意增加库存的,还是Lululemon。不过,人家这么做的前提是去年供不应求,因此今年增加了库存准备。

而从结果来看,Lululemon的收入确实在随着库存增加而增长;相比之下,李宁持续下滑的营收增速,有点不够看。

这显然也说服不了市场,年报发布当天,李宁股价大跌十个点,有投资者调侃:“就这生意,也配30倍PE?”

22万人“想买”,真正掏腰包的不到7%

2022年得物公布的实战鞋王榜单中,李宁挤掉常胜将军耐克,狂揽前三名,牌面十足。

消费端也是一派热烈景象,摘得鞋王桂冠的韦德之道10,超过22万人标记“想买”,更有球鞋迷免费代言:“穿了韦德10,我再也不想穿其他篮球鞋了。”

然而22万心动的人里,实际掏腰包下单的只有1.5万人,其他均是“十动然拒”的状态,购买率低于同等条件下的耐克。

除了王牌产品,最近3年李宁最受青睐的鞋款也渐渐乏力,销量呈快速下滑的趋势。

摆在李宁面前的难题很明显了:产品市场认可度较高,但赚了吆喝没赚到钱。

这种困境,同样体现在李宁2022年报里。公告显示,李宁存货同比上涨37%,是目前国内几家头部运服品牌里唯一增速上涨的。

且卖不出去的货,已经拖累了李宁的资产运营效率。

可以看到,李宁存货周期由去年的54天上涨至今年的58天,这是其自2015年以来,首次存货周转效率降低。并且这还引发了连锁反应,为销路发愁的经销商不得不“拖欠”给李宁的账款。

不仅如此,现在畅销的都是新货,这意味着旧货会越积越多,不仅卖不出好价钱,还将日复一日地贬值。李宁对此也心知肚明,反手就把计提的存货减值拨备上调至1.2亿元。

另一方面,为了促销,其不得不加深折扣,但效果有限。可以看到,收入增速并未反转——从上半年的21.%降到仅为8.2%。同时,也拖累了毛利率。

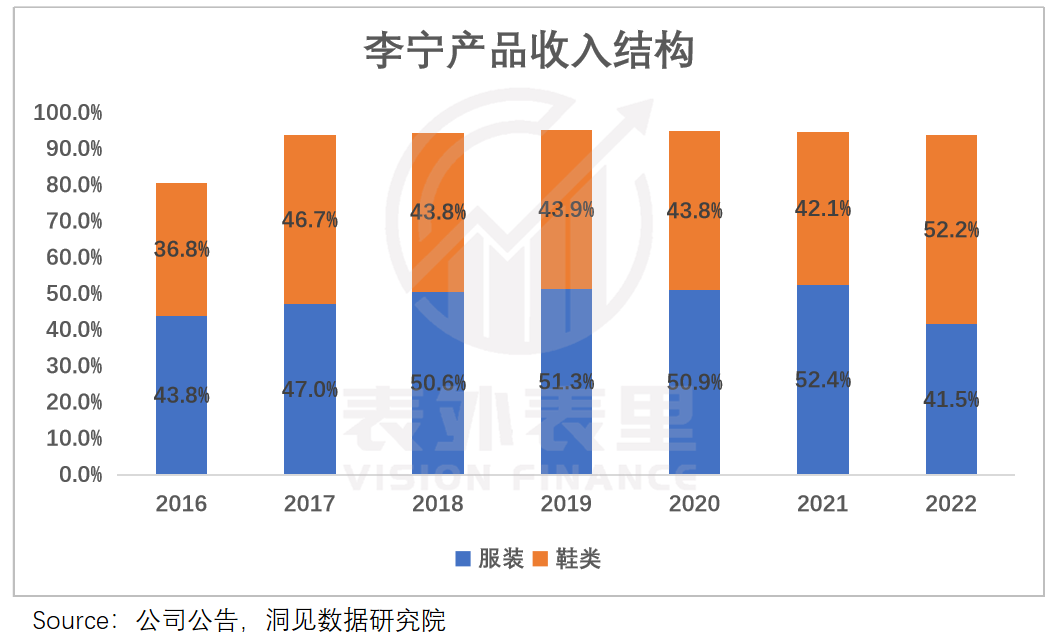

雪上加霜的是,李宁还对产品结构进行了调整,鞋类收入占比同比上升10%,反超服装收入占比。

正如某业内人士说的,“运动鞋的利润率低于服装、竞争也更激烈。这相当于再次‘背刺’毛利率。”

当然,深陷“危机”的不止李宁一家,《李宁安踏的“降价潮”》一文论述过,整个运服行业都面临“周期劫”,并且已进入利润表恶化阶段,只有改善库存才能进入修复阶段。

基于此,去年双十一各家都使出十八般武艺,拼命降价去库存。

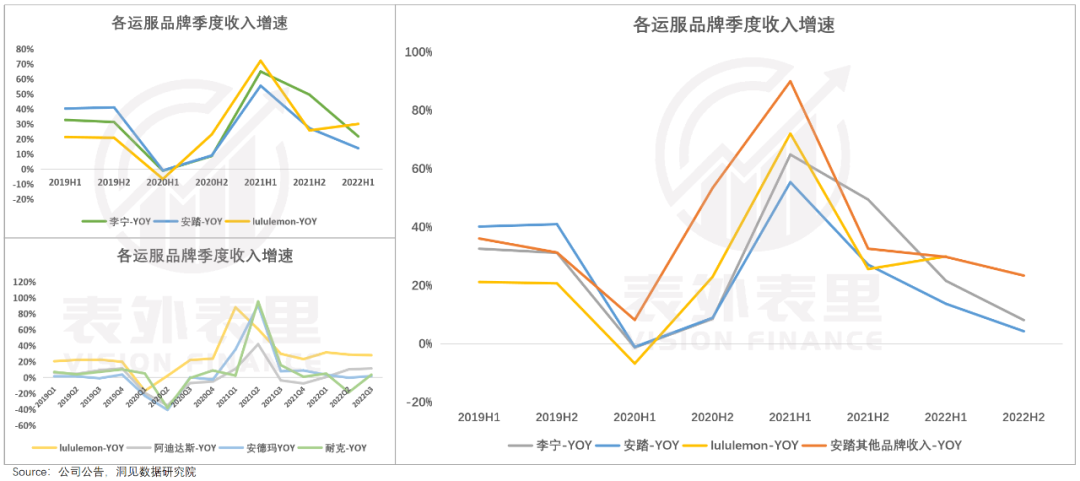

但效果不尽人意,可以看到,2022Q4一众国产运服品牌零售流水均出现了一定程度的恶化,而李宁的情况最棘手,负增速达10%-20%。

而销售的不给力,也将李宁经营活动现金流同比下拉40%,创下近7年来最大跌幅。李宁方面表示,这是“为支持供应商,缩短了应付的账期”。

但细查财报数据可以发现,其90天以上的应付账款是增加的,而90天以下的应付账款是减少的。也就是说,除了给个别供应商优惠外,整体还是在“拖延”供应商账款。

总的来说,李宁在周期里陷得更深了,差不多恶化到了现金流量表阶段。

这在服饰行业,是相当危险的信号。毕竟曾被誉为“中国ZARA”的快时尚品牌拉夏贝尔,就因库存暴涨、现金流枯竭而退市。

“涨价哲学”反噬,魔法失灵了?

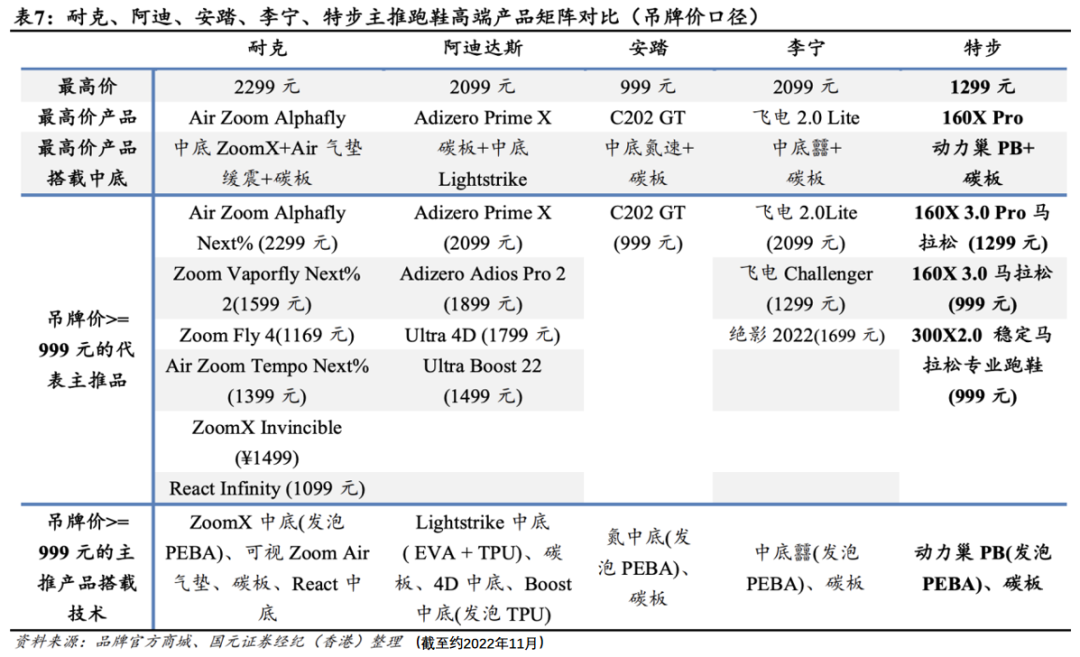

去年一年下来,李宁的价格快赶上阿迪、耐克了。比如,李宁的飞电2.0 elite售价2099元,基本和耐克顶配版本的价格持平。

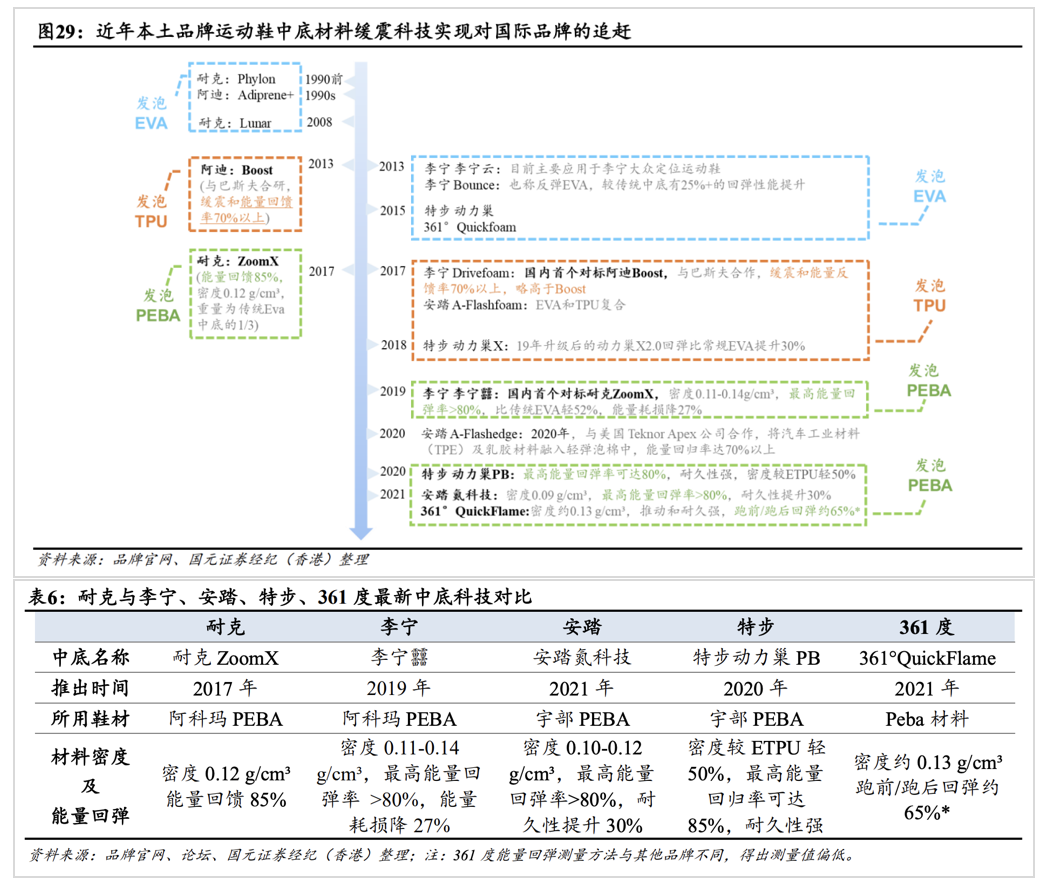

但两者的技术却有差距。虽然用的都是发泡PEBA中底技术,但耐克的技术是一体式发泡成型,而李宁的技术是发泡颗粒二次成型。

形象来讲,就好比耐克需要直接把大米煮成定制的三角饭团,而李宁是先把大米煮熟,再把饭粒捏成饭团,难度相对小一些。

某种意义上说,李宁“价格进步要快于技术进步”。而这背后,正因应着“危机”的源头。

众所周知,此前李宁借力国潮风口,一边,大讲“国货崛起”的品牌故事,扩大在年轻消费者群体的影响力;另一边,试图通过技术进步,实现对头部国际品牌的追赶。

但事实上,近几年行业技术进步已经放缓。以跑鞋为例,最重要的中底科技,逐渐陷入瓶颈期,行业提升主要集中在高端鞋材的量产应用上。

从这一维度来说,国产品牌技术上的差别,不像之前那么大了。在此背景下,李宁的专业认可度和消费者认可度,都不突出。

天猫数据显示,2022年耐克、阿迪达斯的跑鞋份额下降时,安踏获得3%的份额增量,高于李宁。

备注:时间截止2022年11月。

除了技术泯然众人,其还面临“涨价哲学”的反噬。

这几年可以看到在虎扑平台上,“国产品牌的产品力能对标耐克阿迪”“李宁的鞋子挺好看的,没必要买阿迪耐克”等高推荐话题,屡见不鲜。

也因此,国产品牌享受到了之前耐克、阿迪才有的高溢价。在得物上,李宁韦德之道4全明星版,曾被热炒到48889元,而其官方发售价仅为1499元。安踏也类似,一款哆啦A梦联名鞋,发售价格是499元,在得物上涨到了4599元。

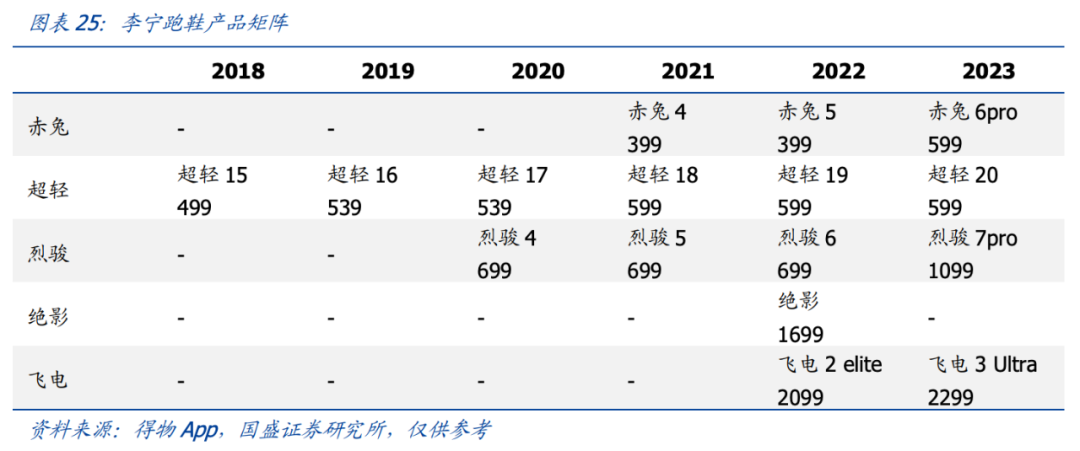

不仅如此,李宁自己也不断涨价。以其跑鞋为例,每一次新品推出,价格都有一定上涨。

岁丰年稔的时候,大家可以用真金白银捧着李宁。

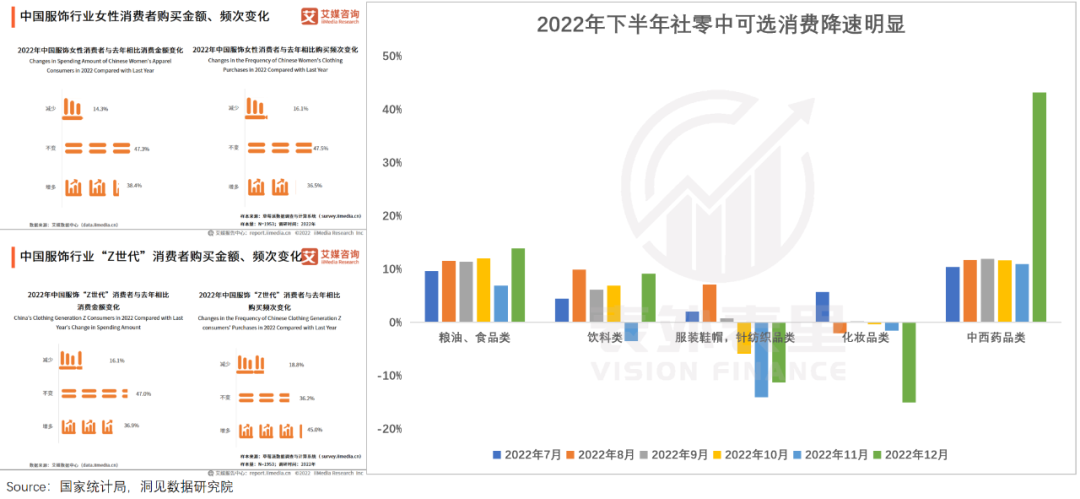

然而回首2022年,消费热情衰退肉眼可见。其中服装鞋帽作为可选消费,在2022年的最后几个月里,成了消费降幅最高的品类,荷包吃紧之下,性价比才是王道。

可以看到,去年下半年运动品牌集体掀起降价潮,安踏综合折扣在7.5折,李宁打到了6.5折,而阿迪达斯和耐克最低折扣杀到6折左右。

有消费者表示,自己附近奥特莱斯的阿迪达斯店铺,2021年要买够4件才受5折优惠,2022年满3件即可打5折。

这样一来,在阿迪、耐克的打“骨折”下,李宁的平替效果降低;而相比国内的安踏们,其定价水平又不够亲民,销量承压显而易见。

当然,这样的危机也不是第一次了,在此前的几轮库存“暴击”中,运服品牌们摸着石子,发掘DTC这一过冬策略:通过直营等方式捕捉最新的一线零售信息,以指导产品定价、设计、生产等,达成柔性制造/快反模式,降低库存风险。

然而财报显示,2022H1至Q3,李宁库销比从3.6提升至4.5,这意味着,DTC的“增长魔法”似乎失效了。

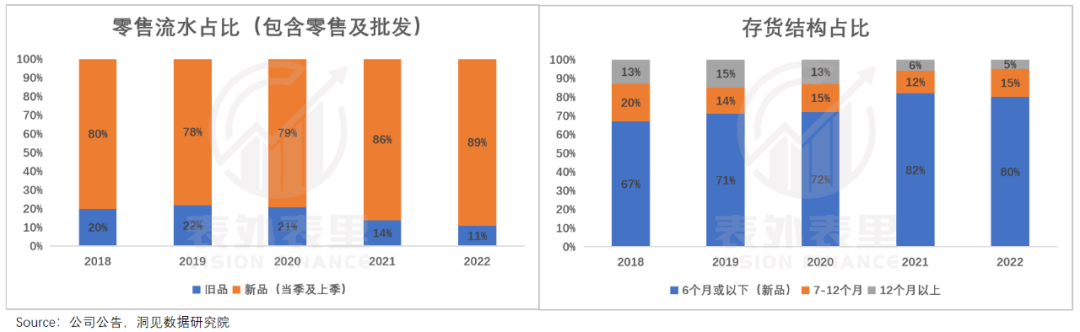

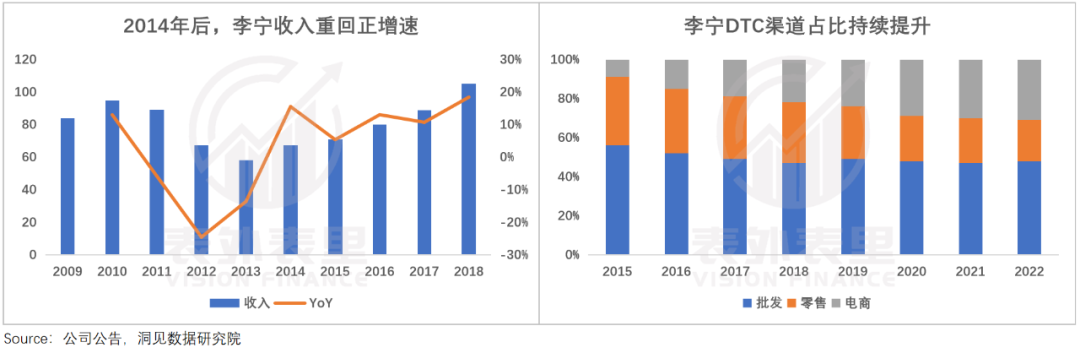

实际上,李宁上一波DTC深化改革要追溯到2014年,最开始确实效果显著,当年业绩实现了16%的高增速。(当然,2014年的高峰值,很大程度上源于,DTC改革下,公司收入口径发生了变化。简单理解就是从批发口径,转换到零售口径。)

但随着时间推移,DTC占比还在提升,可对收入的提振作用却越来越弱。

很显然,DTC对收入的刺激并非一直高效,而是边际递减的,至少对现在的李宁来说,更多是锦上添花。

基于此,当分析师问到短期内是否会进一步提高直营比例时,李宁的管理层直接表示:不会有较大调整。

站上专业运动风口,远水难解近渴

美国体育杂志《Footwear News》的年度文章,将2022年定义为“运动鞋服品牌管理层动荡的一年”——这期间,有超过20名零售品牌的首席执行官离职。

而对比主要品牌的新旧管理层可以发现,明显有重回“专业化导向”的趋势。

比如,锐步的新帅Todd Krinsky来自品牌的产品设计、开发和创新部门。

阿迪达斯新CEO上任后,烧的其中一把火是,未来可能更多与体育赛事及运动员合作,而不是明星。这一定程度颠覆了之前不断收编人气明星(如侃爷)的打法。

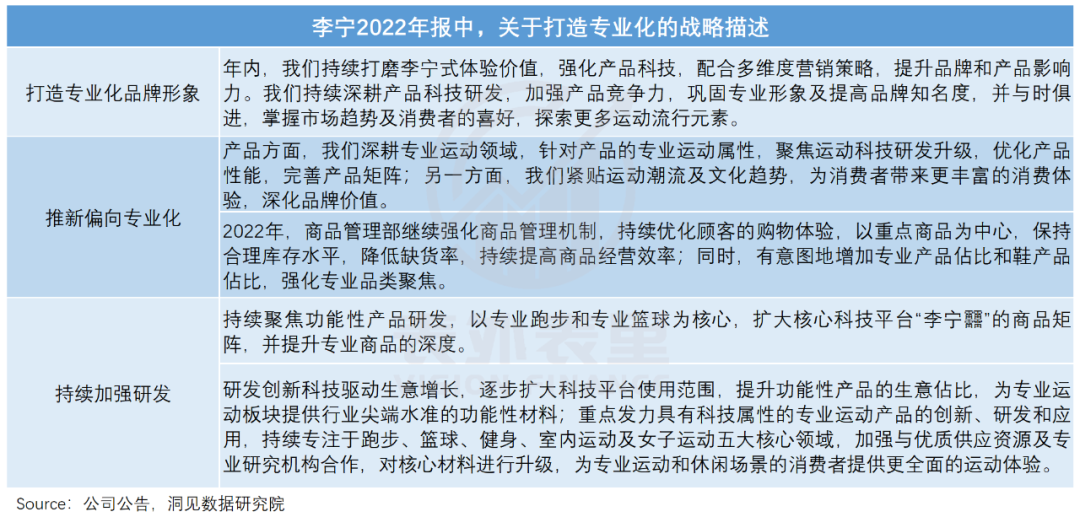

不止国际品牌,国内对专业化、技术化也热情高涨。其中,李宁表现的最迫切。

去年3月,其CEO钱炜在采访中说道,“只要有一个明确的投入计划,研发创新团队预算,不设上限。”而最新的年报里,更是强调“公司的核心是关注科技平台,以科技驱动”。

一众品牌集体转向的背后,是运服行业正逐渐转向运动专业风。

据市场调研机构NPD的2023研究报告显示,消费者对于运动产品的专业性和功能性越来越重视,产品科技正在占有更大的权重。

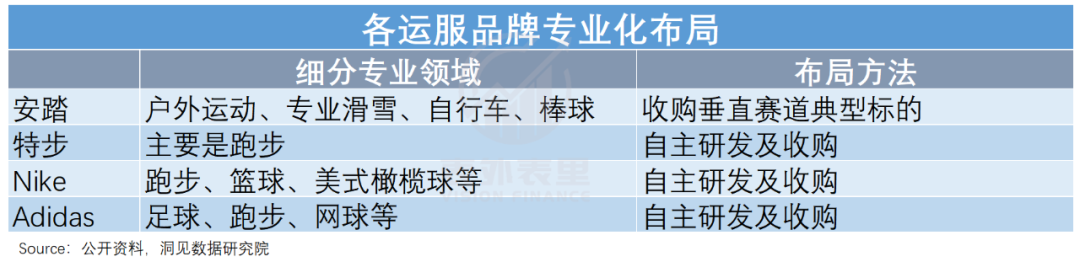

企业经营上,也有类似的迹象。可以看到,在大赛道万马齐喑时,聚焦细分专业市场的Lululemon、迪桑特等,增速向上——2022Q3,Lululemon收入增速保持在30%左右;迪桑特、kolon流水增速达到40%-45%。

之前的运动时尚风口里,品牌核心竞争力在于快反速度抗打——迅速反应市场风向的同时,提高整体运营效率。而专业细分产品来说,技术能力是硬指标。

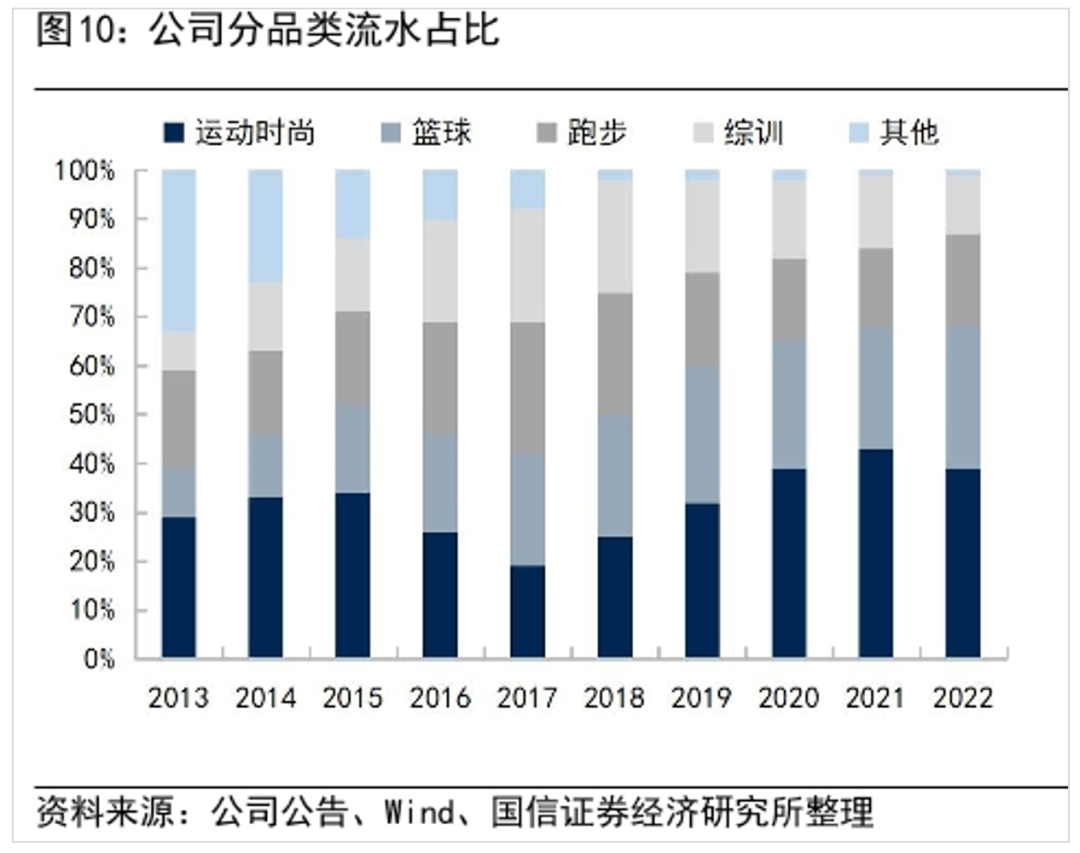

李宁在上一轮里,踩准了国潮风,吃到了最大红利,但也导致了其时尚品类占比过大。如下图,2018-2021年,其运动时尚品类占比持续增长,基本是销量拉动的主力。

如此一来,潮水褪去、风向大转后,李宁成了风险敞口极大的那个。这也就不难理解其为何对科技最为急迫。

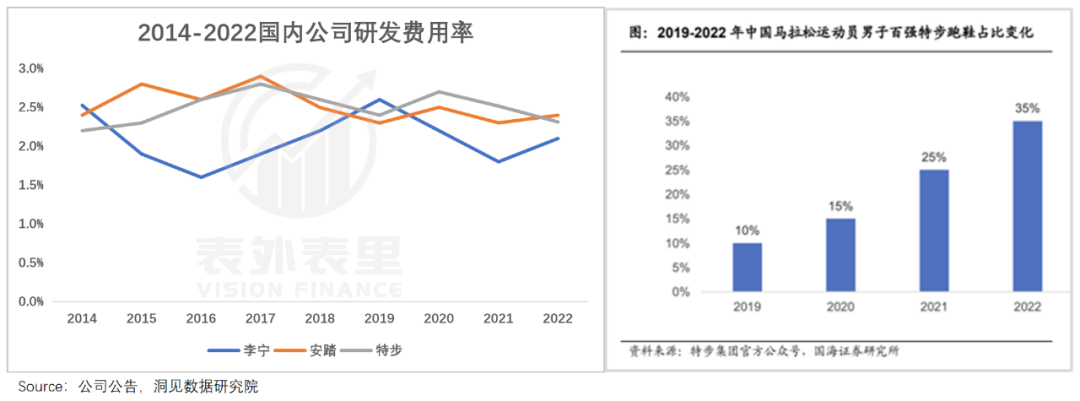

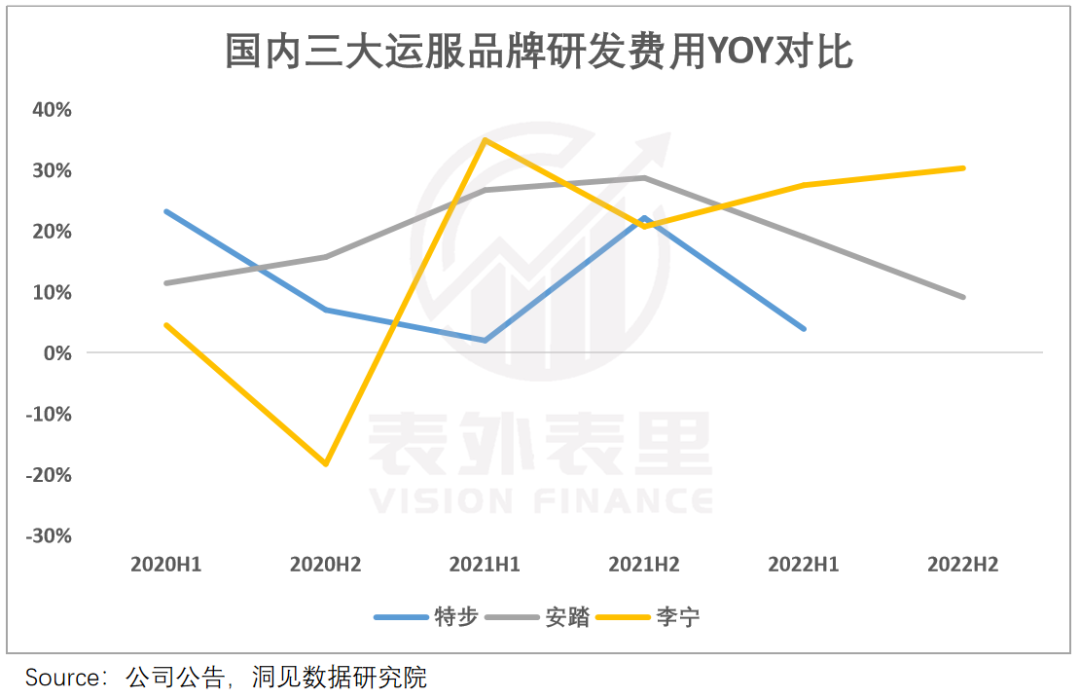

可以看到,2022年在安踏、特步囿于环境压力,对研发开支有所回撤时,李宁的研发投入增长,反而持续上扬。

但众所周知,专业化的打造与深耕从来不是一蹴而就的,甚至李宁自己对此就深有体会。

2008-2014年,李宁的研发费用比例一直在行业领先,且集中精力在自行研发中底技术上深耕。但在产出上,鞋中底技术却是在2016年之后才开始爆发。

2015 年开始,安踏的研发投入后来居上。但过了将近6年,才有成果产出。

资料显示,2021年9月,安踏举办了以发布创新成果为内容的科技大会,推出创新研发的氮科技中底技术。

同样是后进者的特步,也有类似的经历。2013年左右,提出回归运动,聚焦“跑步专家”定位后,逐年加大研发费用投入,2018年超越安踏,成为业内第一。

可直至2019年12月,才推出堪比Nike air的160X碳板跑鞋,确定其在跑步运动的专业地位。

与此同时,特步5年间一共赞助和举办了1000多场跑步赛事和活动,服务跑者超过500万人次,才在专业跑圈积累起稳定口碑。

也就是说,产品力打造从投入到产出,是一个长周期的过程。

而经过之前的研发转化,特步在跑步赛道,建立起了一定的专业品牌度;安踏也通过收购垂直赛道标的如迪桑特,保持领先。

反观李宁,一方面,之前的技术积累反馈在细分专业领域,乏善可陈:

李宁WADE主打的篮球领域,基本是Nike、阿迪达斯的主场;凯胜对标的羽毛球市场,面临尤尼克斯和威克多竞争;红双喜所在的乒乓球赛道,近几年不再是大热赛道。

另一方面,囿于其2014年之后研发投入重视度下滑,技术产出不佳。

如下图,截至2021年7月,李宁的专利数垫底,而到了2022年2月,李宁已不在全球运动鞋行业专利申请数量top10行列。

这样的牌面,靠加大研发投入反哺的远水,难救近渴。

基于此,在加大研发投入之外,李宁一方面试图通过专业产品推新,配合营销,短期内树立科技形象。

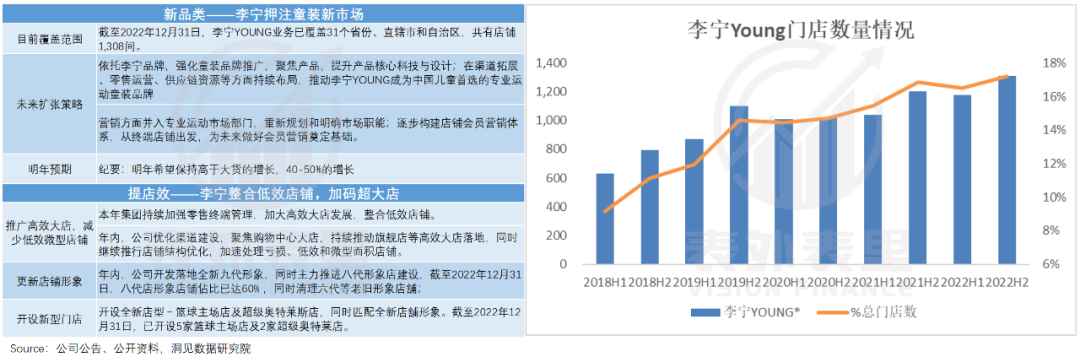

另一方面,整合店效的同时,押注童装新市场,以整体提高经营效率。

然而在三胎全面放开,叠加80、90后父母更及时行乐的消费理念,催化的童装高端化风口上,早已挤进了众多竞争者。

比如,2021年特步提出2025年主品牌200亿的营收目标,其中预期童装营收35亿,年复合增长率37%,远超成人21%的目标。

安踏最新年报提到:预计到2023年底,安踏儿童全球门店数目将达到2800-2900间。

总的来看,运服行业转为专业风的当下,李宁在如何重拾增长上,短期策略上,押注的童装市场,竞争承压;长期的技术投入布局,可能要经历漫长的等待。

小结

“我们希望成为消费者的首选运动品牌,而不是做一个过得去的品牌。”2022年报电话会议上,李宁高管如此描述品牌愿景。

然而,运动鞋服从来都不是一门好做的生意。追赶时尚风口、打造专业技术、警惕消费疲软、保持库存平衡……每一个环节“扇动一下蝴蝶翅膀”,都可能引发下一轮危机。

而这一次的库存周期劫,对李宁来说,更加凶险:消费市场寒气逼人,国内外品牌降价厮杀;面对风口转向专业运动,又正处于研发错位阶段。

显而易见,李宁接下来的路可能有点不好走。

24小时热榜

24小时热榜

热门视频

热门视频