来源/开菠萝财经

作者/苏琦

你上一次吃辣条是什么时候?它还是印象中的味道吗?

在很多人的心里,辣条是“童年回忆”,依靠着这层童年滤镜,卫龙美味全球控股有限公司(以下简称“卫龙”)前后三次冲击港股上市,终于在2022年12月15日成功登陆香港联交所。

然而上市首日便遭遇破发,报收10.02港元,距10.56港元/股的发行价跌去5.11%,最终市值为235.6亿港元(206.14亿元)。这一表现,与其Pre-IPO轮融资给出的600亿元的高估值相比,跌去了近三分之二。

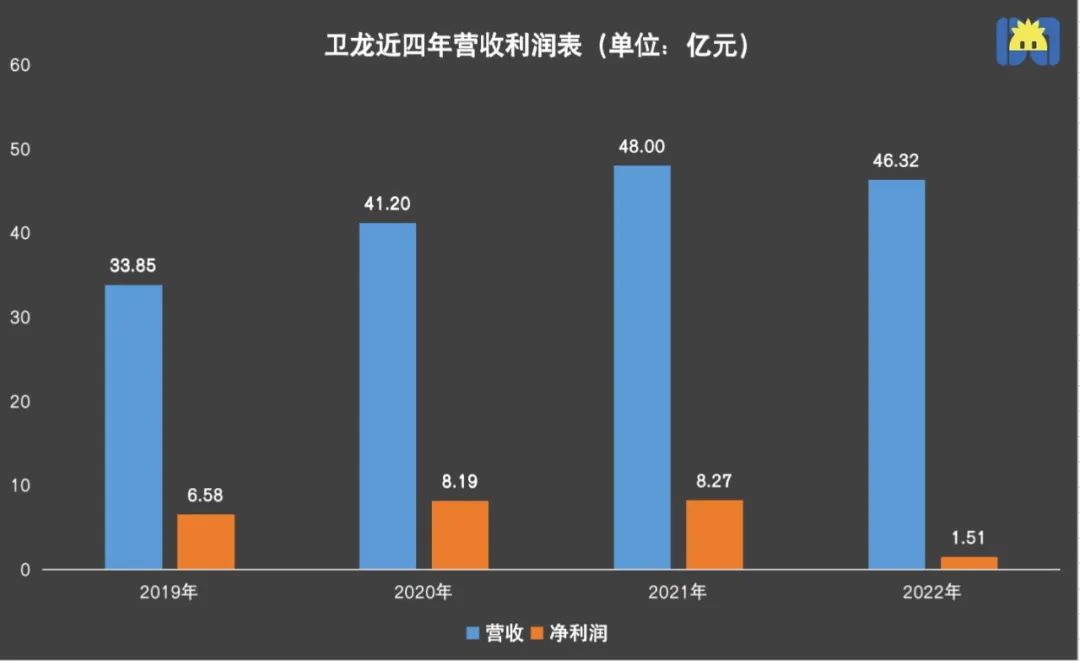

3月23日,卫龙发布了上市后的第一份年报,业绩一反常态,出现了多个首次——销量首次下滑,全年少卖4万吨辣条;营收和净利润首次下跌,营收同比下降3.5%至46.32亿元、净利润同比下降81.7%至1.51亿元。

一包包辣条,曾为卫龙带来一年48亿元的收入,但是不难看出,卫龙现在赚钱的速度正在变慢。除此外,食品安全问题、品类单一问题、线下经销商占比过重的问题,依旧压在头顶。

“辣条”这门毛利率一度超越同行的暴利生意,为什么不“香”了?卫龙“童年必备零食”的老故事,还能讲多久?资本市场会看好吗?

截至发稿,卫龙股价为10.92港元,市值256.7亿港元。卫龙的股价和市值表现与上市首日相比没有太大起色,既有整体股市疲软的因素,也有自身表现不佳的原因,但真正的原因或许是,卫龙仅靠“辣条”,拉拢不了太多年轻用户了。

一年少卖4万吨辣条,净利率下跌8成

卫龙曾经凭借“暴利辣条”收获优异的营收和利润成绩,然而2022年,卫龙经历了业绩“滑铁卢”。

最令人意外的是,卫龙的净利润在2022年首次出现下滑,同比下降81.7%至1.51亿元,在此之前,卫龙的净利润状况一直比较可观,2018年-2020年,其年度净利润从6.58亿元涨至8.27亿元,虽然增速下滑,但保持住了增长的态势。

卫龙对此的解释是,2022年的亏损主要是“一次性的以股份为基础的付款”所致。今年4月,卫龙以每股普通股面值0.00001美元的价格,向Pre-IPO轮的投资者们发行及出售1.58亿股,其公允价值约为6.29亿元。该股份付款支出被并入财务报表,导致净利润大幅下滑。如此反常的超低出售价,被市场猜测为是卫龙对股东的补偿。

开菠萝财经制图

净利润的下降,或许还可以说是受大额财务支出的并表影响,经调整后其净利润为9.13亿元,同比增加0.6%。

但更值得重视的信号是,其收入也在2022年首次出现下跌,同比下降3.5%至46.32亿元。这种颓势在更早之前就已经显现出来,2020年和2021年的营收增速分别为21.73%和16.50%,增速大幅放缓。

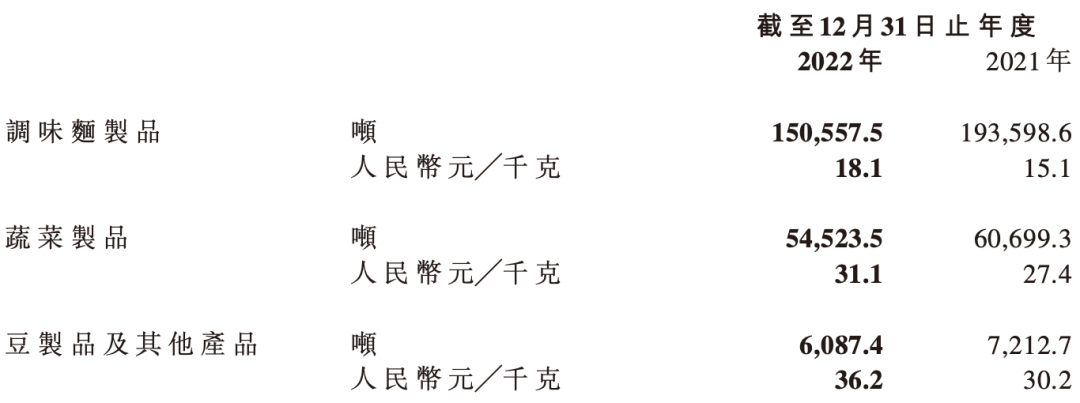

过去三年,卫龙产品的价格持续上涨,2022年,卫龙的调味面制品(辣条)、蔬菜制品、豆制品及其他产品的平均售价,分别为18.1元/千克、31.1元/千克和36.2元/千克,与去年同期相比,分别上涨了3元/千克、3.7元/千克和6元/千克。但从结果来看,产品的提价似乎并未有效拉动业绩。

CIC灼识咨询执行董事姜骁潇指出,卫龙的品牌形象决定了其低价的定价策略,在现在受到经营压力影响下的涨价,反而会进一步影响其销量。另一方面,有“童年回忆”标签的卫龙,不断涨价,也会导致消费者认为品牌在过度消费消“情怀”,效果可能适得其反。

数据证实,商品涨价影响了消费频次。2022年卫龙主要的调味面制品、蔬菜制品、豆制品及其他产品的等产品,销量较上年度相比均都有所减少,分别少卖了43041.1吨、6175.8吨和1125.3吨,这也是2019年以来,卫龙辣条销量首次下滑。

卫龙2022年售价上涨、销量下滑

魔镜市场情报的数据也反映了这一趋势。从天猫淘宝市场来看,近一个滚动年中(2021年12月-2022年11月),天猫淘宝卫龙零食销售额为5.39亿元,同比下滑0.53%;销售量为2159.85万件,同比下滑5.73%;均价对比去年同期有明显上升,同比增长5.52%。

不过,产品的平均售价提升及高毛利的蔬菜制品的销量比重提升,使得卫龙保持了高毛利。2020-2022年,卫龙的毛利分别为15.66亿元、17.93亿元和19.60亿元,毛利率分别为38%、37.4%和42.3%。对比零食行业巨头,辣条的毛利依然很高,2021年同期,卫龙的毛利率高于三只松鼠的29.4%和良品铺子的27%。

但急转直下的营收和净利率表现,已经暴露了卫龙“赚得慢了”的问题。卫龙2020年的净利率为19.87%,在2021年首次出现下滑至17.22%,到2022年净利率仅有3.27%,同比下滑81.04%。

卫龙在财报中解释,净利润率下滑主要是由于原材料的采购价格和运营成本增加。2020年-2022年,营销狂魔卫龙推广及广告费用分别约为0.47亿元、0.79亿元和1.39亿元,分别增长68.09%、75.95%。

财报解释,2022年增长的广告投放主要用于户外媒体的组合投放、电商平台及其他线上媒体平台开展的线上广告活动(如直播)等。食品行业从业者晨芳认为,卫龙重视线上营销,但卫龙的销售渠道主要依赖线下经销商,线上获客、线下转化,效果不及预期。

数据也显示,2022年全年1.39亿的广告费与全年净利润相当,高额的营销投入,却并未换来营收的增长。

整体来看,2022年,卫龙营收增速下滑、盈利空间收窄,释放出了十分危险的信号。

品类“老化”,营销“过火”

卫龙一直在财报中强调用户是年轻群体——95%的消费者是35岁及以下人群,其中55%是25岁及以下的年轻人。但撑起辣条生意的年轻人,还爱吃卫龙吗?

去年年底,“年轻人不爱吃辣条了吗”的话题登上微博热搜。纵观评论区的发言,年轻人并不是不爱吃辣条了,而是不接受“越来越贵的价格和退步的味道”,市面上越来越多的选择,也让年轻人不再只钟情于卫龙。

微博用户总结为什么不爱吃辣条

近期,“卫龙涨价”的关键词反复出现在社交平台,可以看到,卫龙经典包装的辣条从5毛钱一路涨到3.9元,号称0甜蜜素0反式脂肪酸的卫龙辣条,标价为5.8元。

社交平台上有关卫龙涨价的讨论

因此,社交平台上刮起一股自制“家庭手工自制辣条”风,还有很多年轻人开始挖掘平价的地方性辣条品牌,常被提到的有湖南玉峰旗下的麻辣王子,还有佳龙、源式、翻天娃等,除此外,盐津铺子、三只松鼠、良品铺子、百草味等零食品牌也都推出了辣条新品。

年轻人“不爱辣条”的另一问题出在产品上,品类和口感多年不变,已经无法吸引更年轻一代的用户群体。

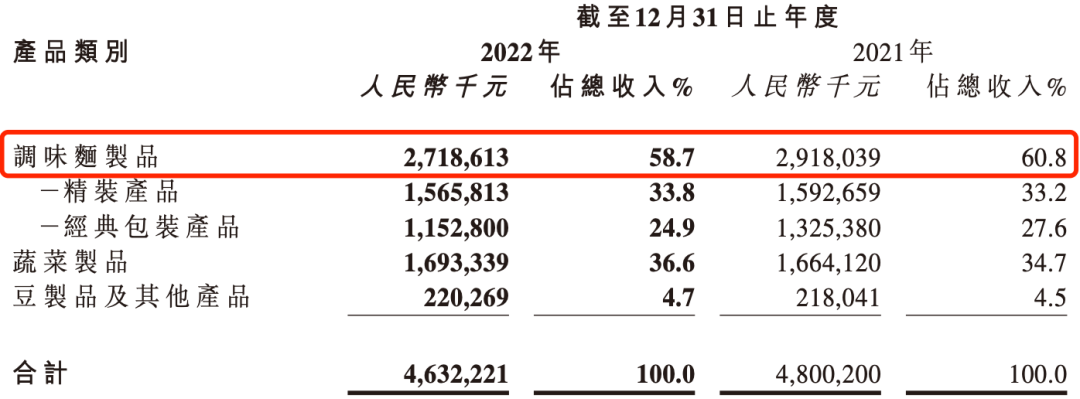

根据财报显示,卫龙主要有三大类产品,一类为调味面制品,即网红大/小面筋、大/小辣棒及亲嘴烧;一类则是蔬菜制品,包括魔芋爽、风吃海带;一类是豆制品及其他产品,即软豆皮、卤蛋及肉制品。

辣条依旧是公司最大的营收来源,在2018年一度占营收的近8成,近两年逐渐下降,到2022年占比为58.7%。相应的,蔬菜制品占营收的比重从2018年的10.8%上升到2022年的36.6%。

卫龙三大品类产品收入占比

但这样的品类分布和拓展,显然“还不够”。

从新品拓展来看,“用户对卫龙的心智仍然是辣条系列,蔬菜制品也属于辣味赛道,不算真正意义上的多品类拓展。”晨芳称。

在口味变化上,姜骁潇认为,根据零食行业的健康化趋势,卫龙推出了“减盐减糖”的产品,但是否还能保证口味符合辣条消费者的喜好,还有待商榷。在他看来,“健康辣条”本身是一个伪命题产品。消费者如果追求更健康的零食,完全有更好的选择。

食品安全问题,也是压在卫龙头顶的一座难以忽略的大山。和坚果、咖啡、植物奶等新消费赛道相比,辣条等商品因含有大量食品添加剂被斥为“垃圾食品”,转型升级更难。

卫龙曾经凭借一系列营销手段和工厂改造,扭转品牌形象,但如今,在黑猫投诉上依旧有896条围绕食品质量问题的相关投诉,投诉内容主要包括食品过期,吃出毛发、钢丝球、塑料片等异物,商品包装破损变质等。

2022年,卫龙为了实现生产效率最大化,开始与OEM供应商合作。“OEM模式下,食品安全和质量更不可控,也为卫龙接下来的发展埋下隐患。”晨芳称。

2016年开始,卫龙通过营销,包括改变包装、模仿苹果和小米的广告语、联名等一系列动作而再度翻红。但2022年3月,卫龙因包装印有“约吗”“贼大”等字眼,被认为涉嫌“低俗营销”。

一位资深营销人士对开菠萝财经提到,靠营销或许可以吸引年轻人的注意力,但用力太猛也会惨遭反噬。一旦爱上“走捷径”,卫龙的“童年滤镜”还能管用多久?

线上发展慢,线下被围攻

卫龙是刘卫平、刘福平兄弟于1999年在河南漯河创办的休闲食品企业。这家企业顶着压力三次交表,直到去年才顺利上市,上市之后的表现也不及市场预期。

其中最大的发展压力来自于渠道。卫龙的收入基本依赖线下经销商渠道,对线上渠道的拓展力度明显不足。

2018年-2022年,卫龙线下经销商的销售占总收入的占比均在90%上下。与线下庞大的销售体系相比,卫龙线上电商渠道发展并不顺利,发展至今,线上经销商销售额占总收入仅有10.5%。

卫龙2022年线下渠道收入占比89.5%

本应在上市后积极开展线上渠道的卫龙,却在2022年收缩了线上渠道,尤其是线上经销商的比例。

晨芳称,卫龙陷入了一种尴尬的局面,一方面,年轻用户的消费偏好渠道在线上,但卫龙过度依赖线下渠道;另一方面,线下经销商的话语权过大,就容易牵制线上的发展,而卫龙的直销自营店也与线上经销商存在竞争,线上经销商的占比也在减少。

卫龙的另一大挑战来自行业本身,辣条作为零食的细分赛道,市场容量本就不大,近几年都没有新消费公司能够“颠覆”行业,也侧面证明了行业本身比较老化。

而且这个行业又具有极高的区域性和分散性。根据弗若斯特沙利文报告,2021年,卫龙作为中国最大的辣味休闲食品企业,市场份额仅为6.2%,却超过第2名至第5名企业的市场份额之和。

未来,卫龙还是具有一定的拓展空间,易观分析品牌零售行业资深分析师李应涛总结,卫龙依靠辣条这种同质化比较强的产品,打下了较高的市场份额,积累了规模优势,但它也需要一些差异化的产品,可以通过收购品牌来满足消费者的新需求,相当于大众同质化市场和个性年轻人群的市场两手抓。

由于生产门槛低且毛利高,近年来,越来越多的企业跨界进入辣条市场,放眼辣味食品赛道,如鸭脖、卤味、鸡爪等品类,也在和卫龙辣条抢夺市场。“辣条第一股”是时候想想怎么稳住市场份额、抢夺用户了。

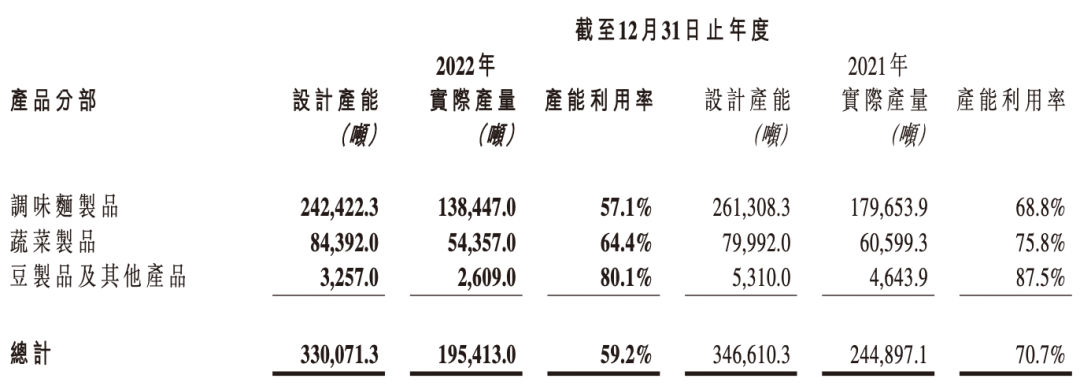

老化的赛道里,新品研发不足,给卫龙带来了另外的风险——产能过剩。2021年-2022年,卫龙的产能利用率下滑至59.2%,2022年卫龙辣条的过剩产能接近一半。业务结构横向、多元化发展,才能继续增长。

卫龙产能利用率整体下滑

卫龙目前的市值为224.60亿元(256.7亿港元),相当于4.85倍PS,“这属于正常区间,之前的估值虚高。”一位投资人称。卫龙上市前的估值一度达到600亿元。

没有新故事的卫龙,还能让资本市场满意多久,又能让消费者“怀念”多久?就像卫龙当年喊出的“为辣条正名”那样,现在,它需要为自己正名了。

24小时热榜

24小时热榜

热门视频

热门视频