来源/鲸商

作者/三轮

这场席卷全球的新冠病毒,让大家意识到增强免疫力的重要性。前面,电解质水被抢断货;现在,养生保健产品也卖爆了。

因为新冠让不少家庭对维生素C片、蛋白粉等,增强免疫力类保健品的消费需求猛增,在淘宝、京东、美团等多个电商平台中,汤臣倍健、康恩贝、东北制药、安利等多个品牌的维生素C片和泡腾片持续热销,甚至一些品牌的维生素C片、蛋白粉出现了断货情况。

后疫情时代,新冠病毒不仅让消费者对提升免疫力有需求,在一些“专家”的养生建议下,还间接激发了消费者对护肝片、鱼油、胶原蛋白等保健产品的需求。

此时,国内外的保健品品牌,都在摩拳擦掌、加足马力去抓住这一市场机会,以便于实现逆势增长。而疫情中,本身钱包已经干瘪的“打工人”,又要被“割韭菜”了吗?????

疫情“高烧”,保健品“卖爆”

回顾2003年的“非典”时期,间接加速了中国消费者对保健品的认知,当年中国保健品市场销售规模突破300亿。

2019年底新冠至今,病毒的变化让我们的防疫政策随之改变,直到放开前期,越来越多人感染之际,专家建议感染期间可适量服用维C,每日不超过200毫克,一定不要过量。不过补充维生素C,最好还是从富含维C的水果、蔬菜中获得,对药物或营养品,能少吃就少吃。

水果摄入有限,大部人还是喜欢走“捷径”的,他们涌入药店进行购买保健品。在淘宝、快手等达人的直播间内,维生素C也成了香饽饽。

比如,某款维生素C咀嚼片售价为128元4盒,开卖瞬间就显示跳单超过4万件。老年人钙片、成年人蛋白粉、益生菌等产品也成为当下热卖的产品。“增强免疫力、提升好状态”等宣传标语出现在各大产品介绍页。#还是熟悉的配方,熟悉的味道#

实际上,保健品是介于食品和药品之间的品类。按照规定,保健食品是指,具有特定保健功能或者以补充维生素、矿物质为目的的食品。即适宜于特定人群食用,具有调节机体功能,不以治疗疾病为目的,不能替代药物,并且对人体不产生任何急性、亚急性或者慢性危害的食品。

即便如此,也无法阻挡广大消费者对免疫健康支持产品的狂热。

本来以中老年人为主力军的保健产品,在国内人口老龄化以及各类疾病年轻化趋势的影响下,正在向其他年龄段渗透。而此次疫情开放,加速了功效性强的产品的宣传。各年龄段的消费者纷纷购入功效型保健品,以求健康。

另外,招商证券研究发现,2021年中国VDS(膳食营养补充剂)市场规模达到267亿美元,仅次于美国,但人均消费量仅在20.1美元,相比美国(104美元)、日本(91美元)、澳大利亚(76美元)、以及新西兰(49美元)均有数倍提升空间。由此可见,中国的保健品市场仍有较大可挖掘空间,而新冠开放加速了人们对养生保健的消费习惯形成。

结合Euromonitor预测数据和当前行业发展趋势,消费者购买保健品受到宏观经济环境,以及受疫情的影响,预计未来五年,国内保健品行业增速将至少保持在4%左右,2026年行业市场规模约5178亿元。

这对于保健品品牌来说,是一次发展机会。目前,国内规模较大的保健品生产商包括:广东的仙乐健康和汤臣倍健、江苏的艾兰得、山东的威海百合。全球领域规模较大的保健品生产商包括:欧洲的AYANDA、澳大利亚的LIPA、美国的Pharmavite,以及美国的GNC。

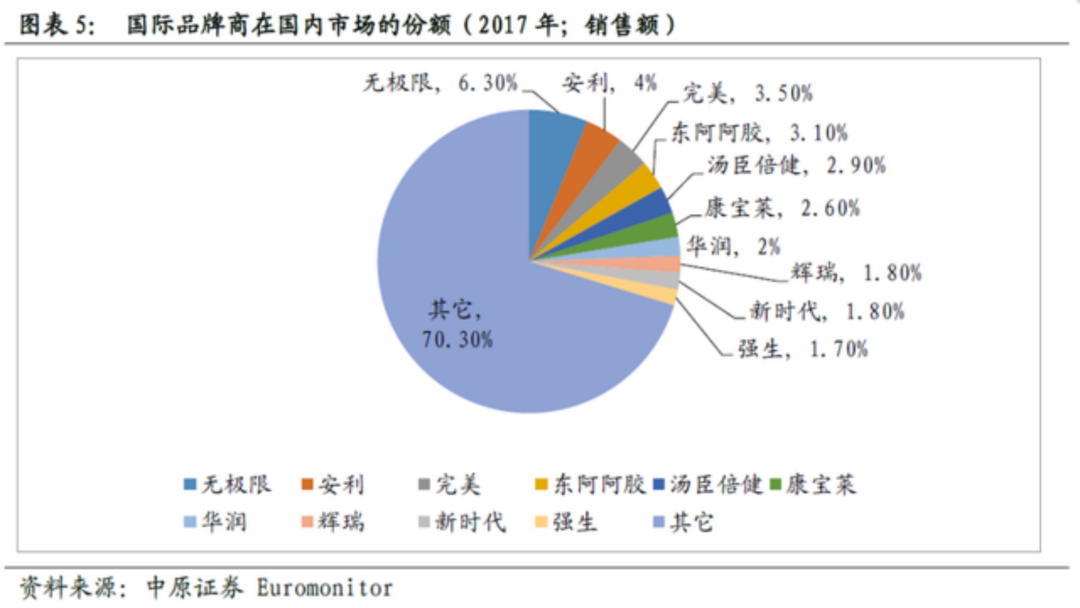

国内市场前十大品牌的市场份额仅30%,市场仍有进一步向头部品牌集中的潜力。目前占据国内市场的前十大品牌商包括:无极限、安利、完美、东阿阿胶、汤臣倍健、康宝莱、华润、辉瑞、新时代和强生,总计份额为29.7%,剩余70.3%的市场份额由其他品牌占据。

头部保健品牌,正陷入“增长困局”????????

国内卖维生素C、蛋白粉比较突出的品牌是汤臣倍健、善存等品牌。其中,汤臣倍健这一成立于1995年的品牌,如今已走过26个年头,其曾是业内叱咤风云的品牌。只是如今随着海外品牌不断涌入,国产新锐品牌如雨后春笋,老牌汤臣倍健显得有些力不从心。

自2018年至2021年,汤臣倍健的营收增速一直在回落,分别为39.86%、20.94%、15.83%、15.38%。

2022年半年报的表现也不尽人意。今年上半年,汤臣倍健实现营收42.21亿,同比增长仅有0.55%,而2021年同期增速为34.32%;上半年归属于上市公司股东的净利润10.48亿,较上年同期下降23.55%。

到了三季度,汤臣倍健的营收达61.6亿,同比增长2.18%,净利润14.82亿,同比下降10.88%。

增收不增利的背后,或许是汤臣倍健的核心品牌“汤臣倍健”、“健力多”出现了盈利能力下降。在今年前三个季度,主品牌“汤臣倍健”营收34.60亿元,同比下降5.04%;关节护理品牌“健力多”实现了10.15亿元的收入,同比下降了12.15%。更重要的是,健力多已度过成长期,正步入成熟稳定期,2019-2021年健力多的营收增速在47%、10%、7%,增速明显放缓。

无独有偶,传统中式品牌也在加码保健品。比如同仁堂、修正、白云山等,以及飞鹤和贝因美等公司,都已经开始了对这一块蛋糕的争夺。在激烈竞争的市场环境中,消费者的选择越来越多样化。

其中同仁堂品牌广泛涉足药材、保健品、化妆品、药店、医养、餐饮、商业投资等领域。其近些年发力的人参片、番茄红素软胶囊、牡蛎片等产品广受消费者欢迎。但作为保健品界的“南极人”,有北京同仁堂、天津同仁堂、南京同仁堂等分支。消费者难以分清正品、合作品还是贴牌品。

此外,拥有Biostime(合生元)、Dodie、GOOD GOUT、Swisse、AURELIA、solid gold等品牌的建合集团,也在大力进军国内市场。

Swisse作为健合集团的核心保健品品牌之一,在被建合集团收购后,更加聚焦于细分场景,满足不同消费者对保健品的需求。早年Swisse有针对美容养颜的葡萄籽、蔓越莓胶囊,后来Swisse又推出了升级版葡萄籽烟酰胺片。

除了产品迭代,Swisse在品宣上也加大投入。其希望获取更多年轻用户群体,所以通过签约流量明星获取粉丝效应,通过直播带货和小红书发布笔记等方式大量种草。

在渠道层面,Swisse以线上为主。现在,其已进军线下,自建直营店,并且结合当下流行的奶茶消费,推出麦草柠檬纤维茶、雪山草莓胶原冻等饮品,目前它的“营养颜究美茶馆”已在上海、北京、南京等地开业。

然而,如今Z世代的年轻人不仅喜好多元,他们的辨别力也在增长。不少年轻人开始质疑汤臣倍健、同仁堂、Swisse等产品的功效性,是否为“智商税”?在注重产品功效的同时,他们还更加注重品牌背书,品牌声誉好且具有医药背景的保健品品牌,往往更受到年轻一代的喜爱。

像汤臣倍健、Swisse这类主要靠营销和渠道的品牌,近年来开发不同年龄段、消费场景时,都有些吃力了。

换个“姿势”,才能持续“割韭菜”

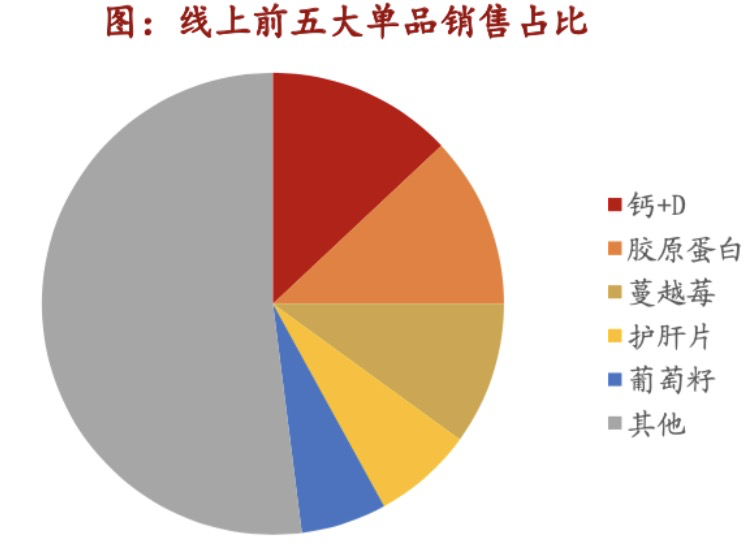

汤臣倍健旗下,建立多的主打产品是中老年人需要的钙片,汤臣倍健最好卖的产品是维生素系列。如何打造下一个品牌和大单品,实现增长,打开市场,正困扰着国内外的保健品品牌。

根据亿邦动力研究院发布的《2021新锐品牌数字化增长白皮书》显示,在品类方面,年轻消费群体不太关注滋补类的传统营养品,而是倾向选择与睡眠、美容、肠道调节、运动营养等相关的科技含量更高、品类更为细分的功能性食品。

因此,2021年12月,汤臣倍健与中国科学院上海营养与健康研究所、梅奥诊所等多家全球机构的专家团队合作,试图打造出“抗衰老”大单品的基石。

同时,汤臣倍健也看好益生菌赛道,此前其收购的澳洲益生菌品牌“Life-Space”国内产品实现收入2.53亿元,同比增长53.33%。现在,汤臣倍健加大对益生菌的研发投入。

Swisse则推出全新子品牌Swisse PLUS 作为进口营养品牌Swisse PLUS,推出NAD+细胞焕活瓶、NAD+细胞能量瓶、奶蓟草净肝片、胆固醇片等产品。为了开拓国内年轻市场,Swisse还签约了迪丽热巴等热门明星。不过对Swisse来说,其目标以年轻受众为主,但国内的中老年市场则较难打入。

另外一方面,每每消费者搜索保健品时,比产品更引人注目的是“如何辨别保健品”等字眼。在黑猫投诉中,有关保健品的投诉高达3235条。

加上早年坊间频频出现大量类似权健集团的保健品传销事件。直至今日,仍有虚假宣称包治百病的保健品,骗取中老年人钱财的恶性事件发生。鸡娃的社会环境下,一些年轻父母热衷购买儿童维生素、鱼油软糖等儿童保健品,也滋生了大批三无保健品诞生。

目前,多数保健品大牌知道要避免权健的坑,但很多品牌仍有过度营销,烘托容貌焦虑、健康焦虑也备受诟病。夹杂在其中虚假宣传、成分造假等事件,也在进一步损害整个行业的声誉。

疫情之后的保健品行业,或将迎来一次发展机遇。如何避免“劣币驱逐良币”,是各大品牌持续增长的前提。具体到如何提升品牌的市场份额,还要看品牌能否打造下一个爆品、差异化卖点、精细化营销,以及渠道整合等综合实力了。

24小时热榜

24小时热榜

热门视频

热门视频