出品/壹览商业

作者/樊益宁

编辑/薛向

在疫情和伪日系事件的余波下,名创优品迎来了2023财年第一季度财报。

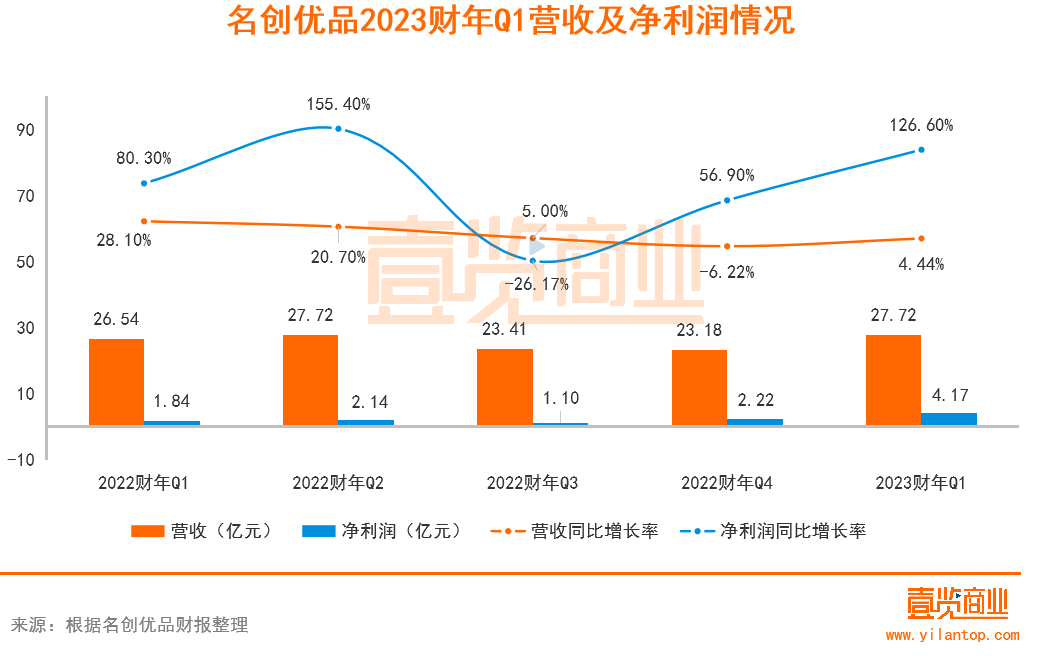

财报数据显示,名创优品在2023财年第一季度中,实现营收27.7亿元,同比增长4.5%;净利润为4.17亿元,同比增长126.6%。截至2022年9月30日,名创优品旗下门店数量达到5296家。其中,中国市场的门店数为3269家,海外市场有2027家。

总体来看,这是一份喜忧参半的财报。自七月份在港股上市后,名创优品相继遇到做空、伪日系等事件,在这一影响下,名创优品国内市场表现依旧低迷,增速未见好转迹象。

但值得一提的是,在本财季,名创优品净利润率创新高,达到15.4%。国际市场也表现稳定,营收9.2亿元,同比增长47.6%。

营收增长持续乏力

从近一财年发展来看,名创优品营收增长持续乏力,而净利润方面总体表现较好。

具体来看,名创优品营收自2022财年第一季度便开始出现下滑,其后,从该季度的28.10%匀速下滑至2022财年第四季度的-6.22%,虽然在2023财年第一季度回升至4.44%,但总体处于下滑态势。净利润增速方面,虽然名创优品在2022财年第三季度出现大幅下滑至-26.17%,但随后又陆续会升至56.90%、126.6%。

另外,名创优品本财季的非国际财务报告准则(Non-IFRS)调整后净利润为4.2亿元,调整后净利润率15.1%,创历史季度新高。

从财报来看,这主要归结于名创优品的销售成本、一般及行政费用等成本的下降,以及存货的减少。数据显示,名创优品本财季销售成本为17.83亿元,相比去年同期的19.25亿元下滑7.40%;一般及行政费用为1.67亿元,相比去年同期的1.99亿元下滑20.70%。

库存方面,名创优品本财季的库存成本为13.16亿元,相比去年同期的15.59亿元下降15.58%。

国内业务承压加剧

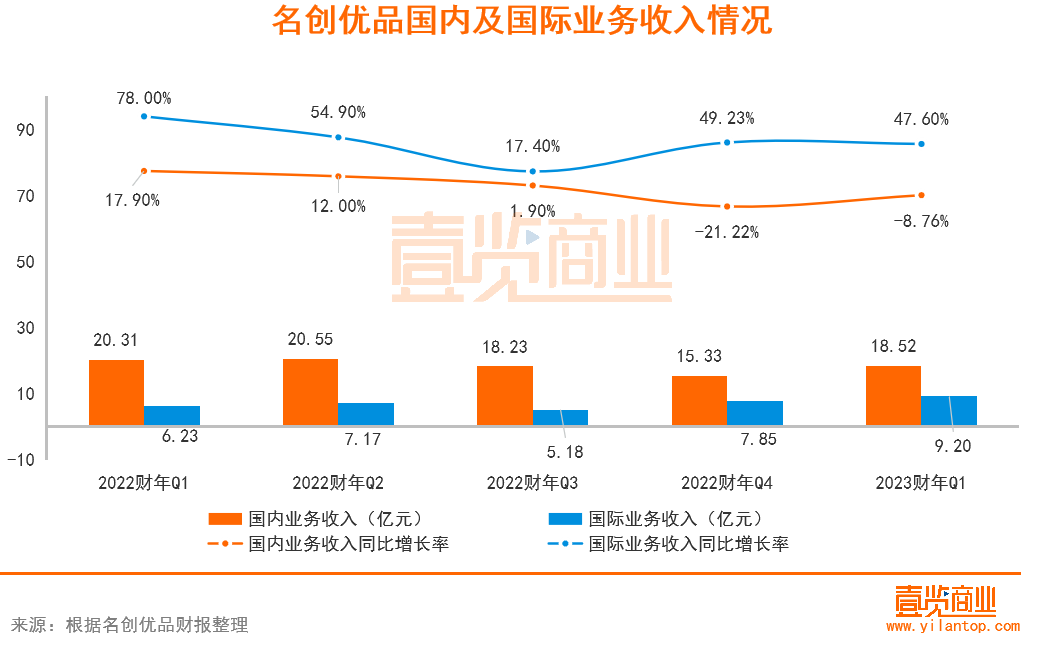

本财季中,名创优品营收增速虽然由负转正达4.50%,但相比去年同期的28.10%要低很多,这主要是因为名创优品国内业务及自有品牌表现乏力。

财报数据显示,名创优品国内业务营收为18.52亿元,相比去年同期的20.31亿元下滑8.76%;名创优品品牌营收为17.00亿元,相比去年同期的18.67亿元下滑16.29%。

从整个财年来看,名创优品国内业务收入增长乏力,营收增速从2022财年Q1到2022财年Q4一路下滑,从17.9%下滑至-21.22%,本财季虽然略有上升,但仍是负增长。

究其根本,主要有两方面原因。

一是疫情的反复对名创优品旗下门店经营造成了一定影响,财报显示,本季度国内市场中平均有2%、5%及7%的店铺因分别受七月、八月及九月期间疫情的影响而无法经营。

二是本财季中“伪日系”事件导致国内部分消费者对品牌产生一定的抵触心态,销售方面受到一定的影响。

另外,名创优品旗下潮玩梦工厂TOP TOY品牌保持稳步发展。本财季,TOP TOY营收1.24亿元,同比增长13.76%。门店方面,截至9月30日,TOP TOY门店数为109家,在过去一年中净增37家门店。

至于国际业务,近一年来虽然有波折,但总体表现较为稳定。营收增速虽然自2022财年Q1到2022财年Q3持续下滑,但随后在2022财年Q4又开始回升。本财季中,国际业务收入为9.20亿元,相比去年同期的6.23亿元增长47.60%。

在壹览商业看来,主要也有两个原因。

一方面,随着我国人口红利逐渐消退和互联网流量增速见顶,国内部分市场趋于饱和,近些年中国企业出海的数量大大增加。与此同时,名创优品也开始逐渐重视海外业务的发展,不断深化海外市场创新,打造兼具本地化特色与差异化属性的市场样本,以吸引当地消费者。

另一方面,名创优品也有意识的加快海外市场的扩张步伐。在财季中,名创优品在中国市场新增门店43家,而在国际市场新增门店54家,扩张速度明显加快。

24小时热榜

24小时热榜

热门视频

热门视频