出品/投中网

作者/张俊雯

拥有11万头奶牛的牧场要IPO了。

澳亚集团投资控股有限公司(以下简称“澳亚集团”)于10月14日第二次向港交所递交招股说明书,拟主板挂牌上市,中金公司和星展银行担任联席保荐人。

澳亚集团是中国第五大奶牛牧场运营商。在中国经营着10个奶牛牧场,总占地面积约为14,657亩,产奶效率全国第一。

极高的产奶效率,吸引了日本乳业巨头明治乳业、新锐网红酸奶品牌“简爱”、元气森林旗下酸奶品牌“北海牧场”3家新老乳业品牌前来投资。

以最后一次融资交易对价计算,澳亚集团估值为11.68亿美元。

每头奶牛产奶量位居中国第一,三年半进账超百亿

澳亚集团是中国前五大奶牛牧场运营商之一,主要为下游乳制品制造商提供优质原料奶,其客户群包括传统乳业品牌蒙牛、光明、明治、君乐宝、新希望乳业、卡士,以及新兴乳制品品牌北海牧场和简爱。另外,公司于2018年开始在中国拓展肉牛业务,客户包括左庭右院等食品公司以及牛肉加工企业。

澳亚每头奶牛产奶量位居中国第一,平均每天产奶70斤。据弗若斯特沙利文报告,2021年,公司每头成母牛平均产奶量达12.7吨/年,远超8.7吨/年的行业平均水平,以及中国前五大牧场运营商11.5吨/年的平均水平。

财务数据方面。2022年上半年,澳亚集团两大主要业务:原料奶业务及肉牛业务,分别占公司总收入的87.1%及9.0%。

2019年-2021年,澳亚集团的营收分别为3.52亿美元、4.05亿美元和5.22亿美元,年复合增长率为21.9%。三年净利润分别为6756.7万美元,9584万美元,1.05亿美元。2022年上半年,澳亚集团营收为2.78亿美元,净利润为2984.2万美元。

与行业两大龙头相比,澳亚的营收和利润还存在一定差距。2021年,优然牧业营收153.46亿元,净利润20.4亿元;现代牧业营收70.8亿元,净利润10.3亿元。

从盈利能力来说,做牧场比卖成品奶更强。澳亚牧场2019-2021年的净利率维持在20%以上,而伊利2019-2021年的净利率为7.72%、7.35%、7.87%,而蒙牛更低,同期净利率为5.43%、4.59%、5.60%。

不过,从牧场到餐桌的链条中,粗制农产品始终不会成为利润的大头,利润最终会富集到精加工环节,纵使利润率好看,但澳亚的营收,不过是蒙牛伊利的一个零头。

客户方面,传统乳业品牌蒙牛、光明、明治、君乐宝、新希望乳业、佳宝、卡士等,2021年贡献了83%的原料奶业务收入;新兴乳业品牌简爱、北海牧场等2021年贡献了15%的原料奶收入。

随着网红品牌的入局,澳亚的客户正在从集中走向分散。2019年至2021年,澳亚集团前五大客户的销售额占总收入的81%、72.6%及65.7%。报告期内,澳亚集团对最大客户的销售额占比由2019年的54.9%下降至2021年的27.4%,下滑过半。

估值11.68亿美元,元气森林简爱携手入局

作为佳发集团的子公司,澳亚集团从2009年起进入中国市场。

佳发集团是印尼国内第一大畜牧养殖集团,早在1989年就成功上市,2021年集团营收已经达到了46亿美元。澳亚牧场则是该集团进入中国市场的第一步,自然可以拿到大量资源予以支持。

上市前,澳亚集团经历了两轮股权融资。

第一轮发生在2020年4月,亚洲最大的乳制品企业之一日本明治乳业以2.544亿美元的价格收购澳亚投资25%的股份。明治方面表示,入股的目的是实现明治牛奶及酸奶业务在中国的继续增长,需要保证优质原料奶的稳定供应。

第二轮集中发生在2021年9月,简爱酸奶母公司朴诚乳业、元气森林旗下酸奶品牌“北海牧场”以及新希望乳业相继入股澳亚集团,分别斥资2920万美元、5840万美元和5840万美元,从佳发集团手中购入2.5%、5%和5%的股份。而三家公司均为澳亚集团的客户。

以此交易对价计算,彼时澳亚集团的估值为11.68亿美元。三家公司均表示,入股澳亚牧场后优质奶源和供应链体系将进一步得到保障。

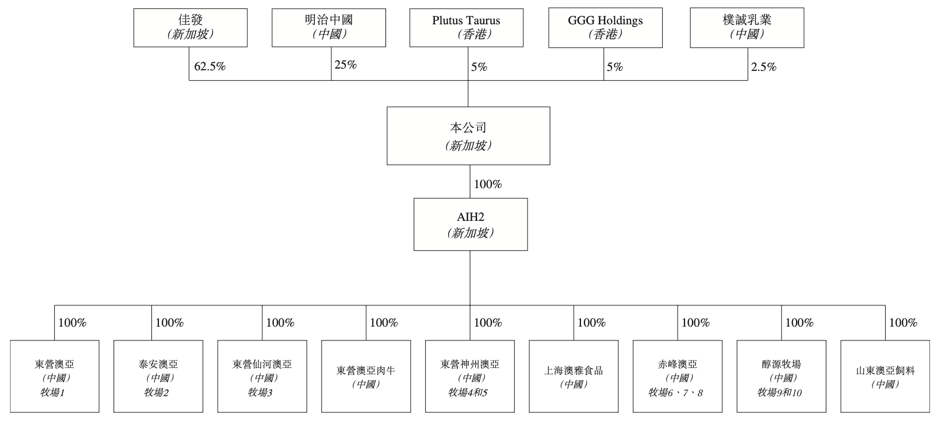

股权架构方面,IPO前,除了佳发集团作为控股股东持有澳亚集团62.5%的股份外,明治中国持有澳亚集团25%的股份,而元气森林、新希望乳业和朴诚乳业(简爱母公司)分别持有澳亚集团5%、5%和2.5%的股份。

目前,我国的乳制品产业链,大致可粗略地分成上中下游三部分。

资料来源:灼识咨询

上游主要是大型奶牛养殖场及其依赖的饲料加工、饲料设备、挤奶设备,中游主要是乳制品企业、生鲜乳运输,下游则是产品包装、销售渠道。

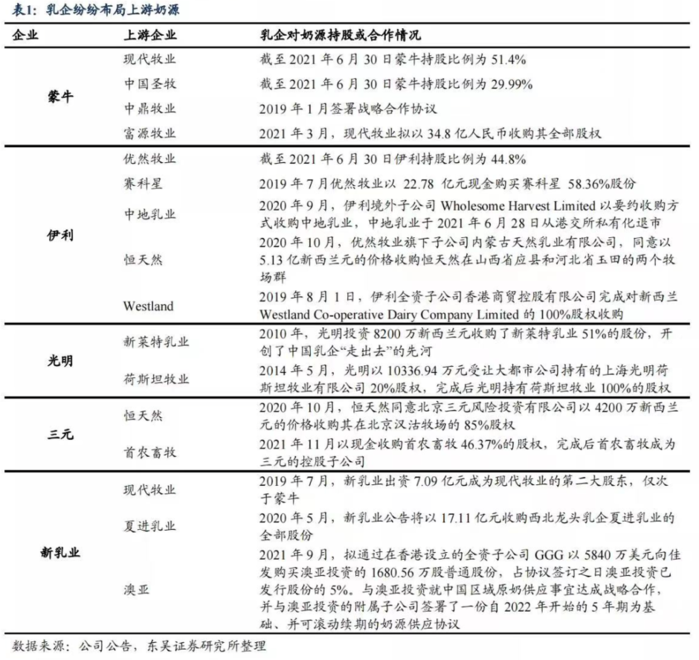

产业链上游的牧场大多隶属于某一乳企品牌,形成绑定关系。根据东吴证券研报显示,我国排名第一的优然牧场,背后的大股东就是伊利集团,而排名第二现代牧业和中国圣牧,背后站着的则是蒙牛。

靠奶撑起来的一条7745亿规模赛道

产业链中游的新锐乳制品企业,近几年也颇受VC/PE机构的欢迎。

澳亚集团股东之一的朴诚乳业(简爱酸奶母公司),于2022年3月完成最新一轮C轮融资,由德弘资本领投,QY Capital、行知资本、广州金控基金、璞瑞资本等新老股东跟投。融资将主要用于公司上游供应链布局,提升产品迭代效率,为消费者创造更多价值。

朴诚乳业此前共有2轮融资,分别是2020年5月的4亿元A轮融资以及2021年3月的8亿元B轮融资,资方包括经纬中国、黑蚁资本、中信农业基金、麦星投资、云锋基金、璞瑞投资基金、德弘资本、红杉中国等明星机构。

澳亚集团另一股东元气森林,不仅亲自于2018年孵化了酸奶品牌“北海牧场”,而且元气森林创始人唐彬森所创办的挑战者资本,对外也投资了不少乳制品企业。

2020年10月,挑战者资本天使轮投了一家提纯奶品牌冰博克,其采用德国Eisbock“冷冻提纯”工艺,将牛奶通过冷冻、再解冻,最先溶解出浓厚质地,奶香放大后还能呈芝士般的咸甜风味。“冰博克”牛奶在喜茶、M Stand、Metal Hands等头部茶饮咖啡店中迅速走红。这也让它收获了不少资本青睐,2021年10月,冰博克完成不惑创投数千万Pre-A轮融资,2022年7月,又完成了远翼投资和黑峪创投的A轮融资。

2020年11月,挑战者资本2000万人民币天使轮投了成立仅一年的奶酪博士。不到半年,红杉中国种子基金、星纳赫资本、万物资本等知名机构的再次加码奶酪博士。其中红杉中国种子基金领投1.5亿元,彻底为奶酪博士打响了名号。2022年2月,风投女王徐新携今日资本也加注了奶酪博士。

另外,近两年来崛起的网红品牌认养一头牛也深受资本追捧。KKR、德弘资本加持,接连拿下三轮融资,投资方还包括美团龙珠、吴晓波旗下头头是道投资基金、前海梧桐并购基金、古茗等。2022年,认养一头牛正在冲刺上交所主板上市。

VC/PE在乳制品产业链中游不断加注,涌现出不少新锐乳制品品牌。而品牌方为保证优质奶源供应,开始向上游牧场需求合作,因此产业链上游同样收购不断。

图源:东吴证券研报

早在2008年“三聚氰胺事件”之后,乳业集团收购上游牧场就成了一股风潮。光明买辉山牧场,优然收购赛科星,飞鹤收购原生态牧场等,毕竟中国乳业经不起第二次质量问题了。

当前,我国乳制品需求持续增长,零售额呈稳步上涨趋势。根据弗若斯特沙利文预计,乳制品的零售总额预计将于2025年达到人民币7745亿元,2020年至2025年的年复合增长率为9.6%。

不过,我国原料奶一直存在供不应求的情况,缺口在2020年达到了18.6百万吨,预计到2025年将达到21百万吨。我国原料奶自给率不足70%,仍需从国外进口。

国内牧场运营商也在努力扩大规模。优然牧业在2022年3月计划以12.06亿港元收购中地乳业27.16%的股份。原生态牧业则计划在黑龙江新建两个牧场。

澳亚集团也在招股书中称,计划在短期内进一步向外扩张,兴建新牧场以大幅提高产能,其中包括计划于2022年4月及2022年10月分别开始建设醇源3号牧场和醇源4号牧场。

24小时热榜

24小时热榜

热门视频

热门视频