来源/表里表外

作者/洞见数据研究院

如履薄冰,大概最能形容近一年多以来,耐克、阿迪达斯高管层的状态。

今年8月,阿迪达斯CEO罗思德宣布将于2023年离职。这比他原定的任期结束时间早了三年。

无独有偶,不久前耐克CEO约翰·多纳霍也曾焦虑地表示:“耐克是一个属于中国、为中国而生的品牌。”

高管们的压力,和大中华区不佳表现有关。

消费者端,在Chnbrand发布的2022年中国顾客运动鞋满意度排行榜里,原本包揽前两名的耐克和阿迪达斯,已被国产品牌安踏超越,后面还有李宁、匹克步步紧逼。

品牌也有些乏力,虎扑评选的2021年度装备球鞋TOP5,前4均被国产品牌包揽,阿迪达斯吊车尾,耐克则是缺席。

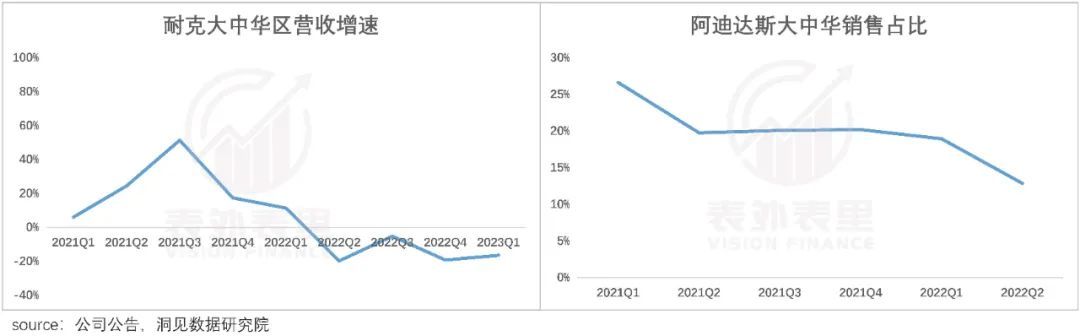

呈现在业绩上,更是人心惶惶。数据显示,阿迪达斯在大中华区的销售额已经持续下降五个季度,耐克在大中华区的营收增速,连续四个季度负增长。

备注:阿迪达斯2021年披露明细,发生变化。

然而,一年多以前,风向完全不是这样的。

以电商平台为例,在双十一这样的大促中,几乎没有任何品牌是耐克、阿迪的对手,促销降价一开启,便会被消费者抢购一空。

而巨大的品牌势能,更是让国产品牌难望项背。有媒体报道称,某本土头部运动品牌原本找一批设计师做系列产品,结果和耐克的某一季新品撞时间,结果大量设计师选择弃它们选耐克。

市场拓展也很顺利,业绩表现一路狂奔向上。

甚至耐克的前任CEO马克·帕克尔,对此在业绩会上说道:公司的两大故事,是中国和北美。

那么,为何短短一年多,就两极反转了呢?

发现卖不动的时候,耐克、阿迪才知道错了

数据显示,去年的双十一,耐克、阿迪达斯天猫上销售额增速双双出现大幅下滑,阿迪达斯的排名更是下滑到了第四位。

与之相比,国产品牌的销售额增速,都是大幅提升的。

据阿迪达斯CEO罗思德今年8月的采访表态:我们不够了解消费者,为那些做得更好的中国竞争商家们留下了空间。

这确是事实,在这轮“国潮”景气度周期里,耐克、阿迪达斯显得反应迟钝。

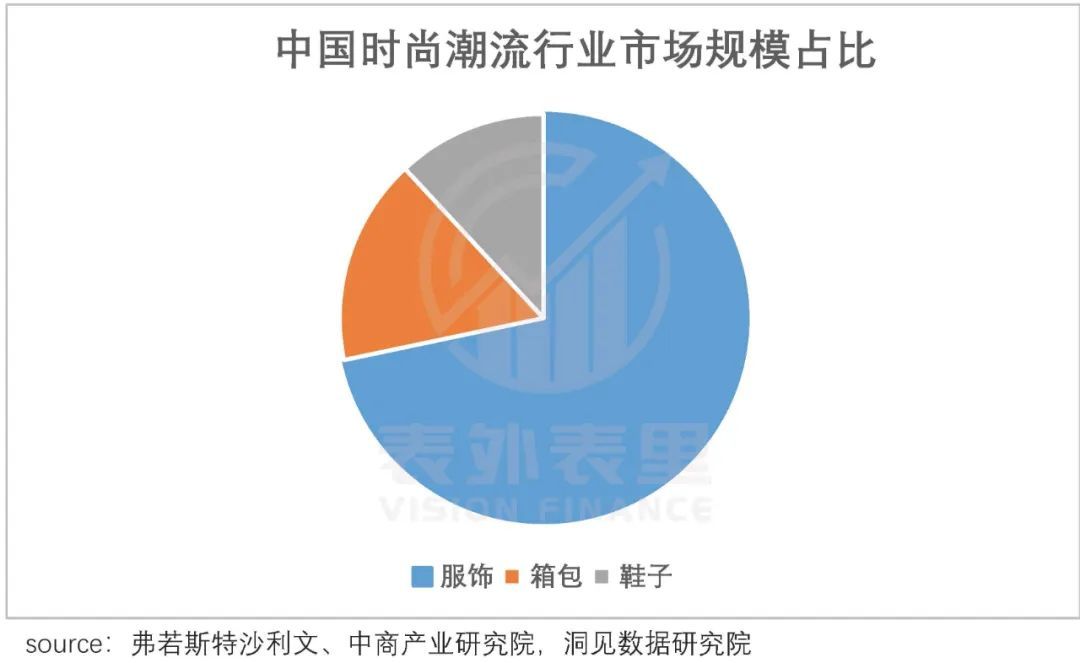

如下图,2020年服饰和鞋履在中国时尚潮流市场零售总额占比分别为71.7%及11.9%。也就是说,此次国潮风口的载体主要是服装而非鞋类。

但从产品结构看,耐克和阿迪都是鞋类销售为主,且2020-2021年,耐克的服装类营收占比几乎没变化,阿迪达斯有微弱的上升。

相比之下,李宁、安踏则是服饰占营收比重为大头,2021年分别占比52.4%和58%。

也就是说,无论阿迪达斯还是耐克,都并未针对中国新一代年轻人进行经营调整,更别说推出足够多“本地化”产品了。

比如,终端反映阿迪达斯在中国仍着力推动时尚运动系列,但鞋类爆款只有传统经典三叶草“贝壳头”和“椰子”(yeezy),服饰更是越来越偏“基本款”。

这样的呈现,让它们在新一代消费者中显得吸引力不够,“年轻人觉得穿耐克、阿迪不酷了。”一位行业资深人士说道。

不过,因错失风口陷入危机的情况,在耐克、阿迪的发展史中并不鲜见。而多次危机时刻,其都凭借优越的产品力通了关。

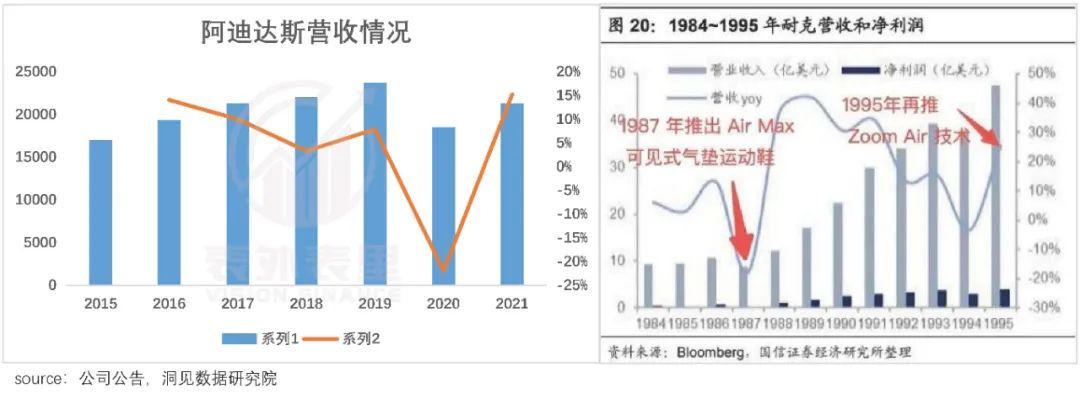

以阿迪达斯来说,1985-1993年,由于错过慢跑热和女性运动潮,业绩进入负增长。2013年通过推出Boost科技以及运用Boost科技的系列鞋款(椰子等),迎来增长新周期。

耐克也有类似的轨迹。90年代初,在增氧运动风潮中竞争失利。之后通过升级Air气垫技术,接连推出Airsole、AirMax等多代科技,产品力大幅增强。

那么,这次在中国市场的情况,是否也是一样的呢?

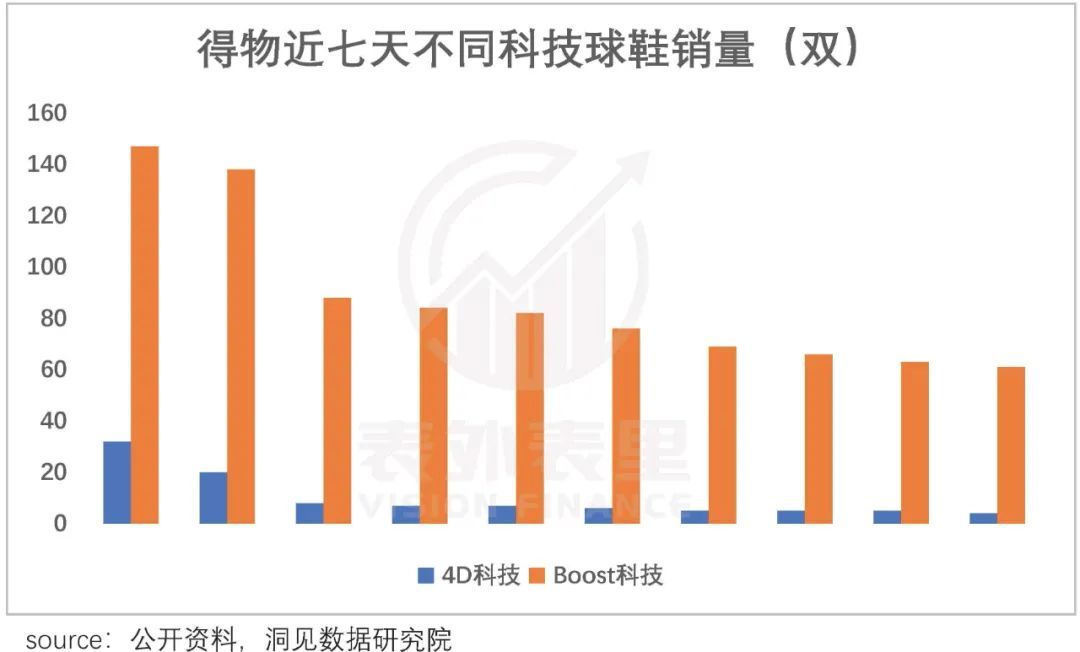

可以看到,阿迪达斯推出颠覆中底技术的Boost科技后,很长时间没有新的技术接上,直到近年推出了4D新科技。

但从效果看,4D新科技可能无法重现Boost技术的辉煌。如下图,在得物app上,搭载4D科技与Boost科技的阿迪达斯球鞋,排名前十的产品销量差距颇大。

消费者反映上,比较普遍的感受是:脚感相比boost没提升,没有感受到科技力。

更严峻的是,阿迪达斯在boost技术上,和巴斯夫的独家授权专利协议到期。目前,耐克、李宁、安踏等陆续跟进科技,在材料配方和科技命名上延伸自己的产品。

与阿迪达斯技术产出下行相比,国产品牌却逐渐移向舞台中央。

以李宁为例,2019年李宁发布了超临界发泡Pebax材料工艺的“李宁䨻”技术,解决了“轻+弹”工艺的平衡问题。据称,该技术回弹缓震仅次于耐克zoomx,居世界第二。

而特步来看,悦跑圈数据显示,2019年厦马赛道上,特步跑鞋穿着率仅4.2%,到2021年跑进厦马3小时的参赛者中,穿着特步160X跑鞋的人数占比达51%。

换言之,在国内消费端认知中,国际品牌与国内品牌的产品力差距在减小。而之所以会如此,和近些年来两者在研发上的态度有关。

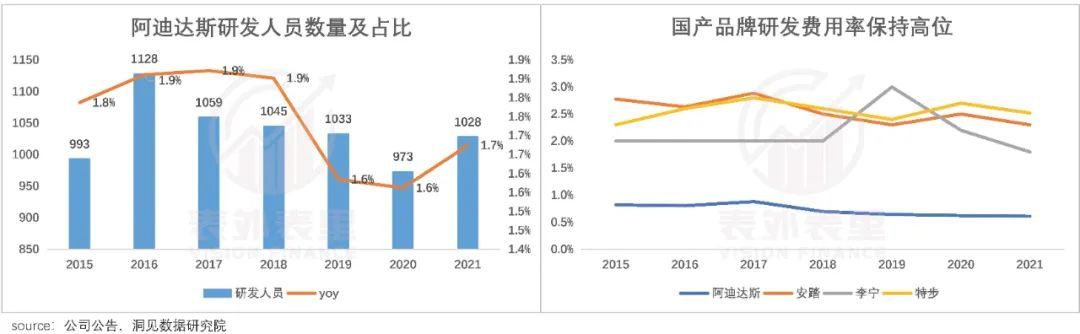

2017年以来,阿迪达斯的研发费用支出、研发费用占比以及研发人员数量等,都在持续下滑。

与之相反,国产品牌的研发费用率占比保持高位,且疫情前处于持续上升态势。

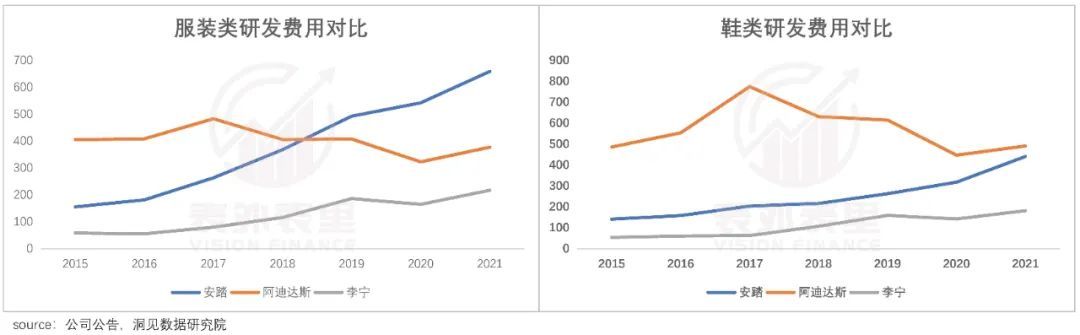

具体到产品品类上,安踏和李宁的服装类研发费用逐年提高,可以看到2018年安踏就超过了阿迪达斯的研发费用。

至于鞋类产品,国产品牌的研发费用支出,也在不断追赶,和阿迪的差距在逐渐缩小。

截然不同的投入力度,反映在结果上可以看到,2010-2021年间,安踏申请专利的数量,和阿迪达斯申请专利数量的差距,在逐渐缩小。

事实上,这种变化不只在技术上,产品设计方面也有着类似的情况。

北京奥运会以来,国产品牌对产品设计的重视程度持续提高。甚至为抢人才,和阿迪、耐克直接开撕。

比如,2018年安踏不仅挖来了前Adidas Basketball的首席设计师 Robbie Fuller ,还顺势蹭了“老爹鞋”的热潮;2020年,其又和前YEEZY设计师Salehe Bembury合作了一双鞋款。

在安踏盯着阿迪“薅”时,李宁早就瞄上了耐克。2008年其把耐克的资深设计师何艾伦(Alan Hardy)挖了过来。如今,何艾伦已是李宁全球创意中心(GIC)的设计总监。

而据了解,何艾伦加入李宁的理由是:“在这里,你可以大胆创新,并凭一己之力影响一个品牌。”

这确实有些道理,比如,前段时间巴黎世家Balenciaga 22FW秀场的一双洞洞鞋,被扒出抄袭了李宁十年前的款式。

甚至,在追求引领潮流指引下,李宁出现了用力过度的情况。比如,近段时间被喷得不行的李宁“逐梦行”秀款产品。

而安踏来说,人才投入下,据不完全统计,近年来各种联名元素有20+,其中不乏故宫、苏州博物馆、百雀羚等中国风元素。

总的来说,在洞悉趋势的前提下,国内品牌在技术和产品力上也一定程度承接住了趋势,而国际品牌则基本上相反——响应用户审美偏好以及产品力供给方面,都力有不逮。

如此,也就不难理解为何有不少网友吐槽称:阿迪、耐克,谢谢你们让我发现国牌是真的不错。

不过,上述说过阿迪达斯已经承认“犯错”,且其对重新赢回中国市场,充满信心,“对于国际知名品牌来说,应当不是无法破解的难题。”

但事实真的是这样吗?

被库存、产能供给问题,扼住喉咙?

耐克2021Q4财报季上,管理层提到:2021年出现的“销售业绩低迷”,主要是货品供应“没跟上”。

阿迪达斯也曾披露称,到2021年底,受到供应链约束,其销售额损失可能高达5亿欧元(约合人民币38亿)。

也就是说,耐克、阿迪达斯业绩疲软,和产能供给问题有直接关系。那么,问题究竟出在哪里?又是否有改善空间呢?

事实上,供应链问题不是个体现象,而是消费行业的共性难题。

最惨烈的教训,莫过于2008年北京奥运刺激下,各公司大量备货、积极扩张,最终热度下来后,全行业遭遇高库存危机。

比如,德尔惠、喜得龙、贵人鸟等品牌,一蹶不振逐渐退出舞台,李宁、特步等损失惨重,特步到2017年才完成资产负债表修复。

当然,彼时耐克、阿迪达斯凭借强势的品牌力,在危机中是全身而退的。而这也导致了它们之后供应链动作上的分化。

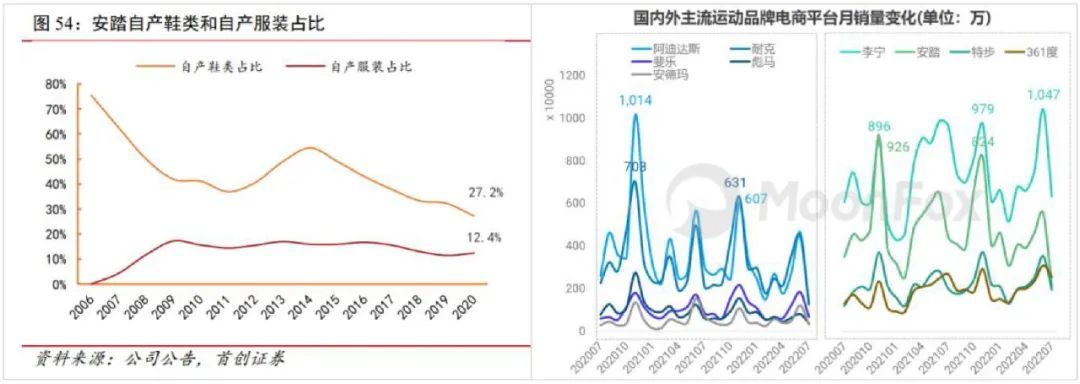

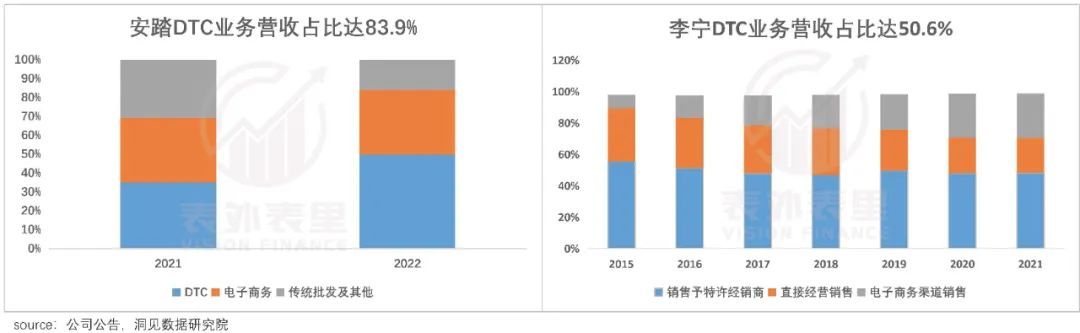

可以看到,以李宁、安踏为首的国产品牌,惨痛的经历下,积极进行DTC改革。

从具体操作看,DTC改革实际上可以分为两个阶段:一、渠道改革;二、建立用户资产。

目前,国产品牌的DTC改革集中在第一阶段。比如,安踏自2020年进行DTC以来,目前总计6600家线下门店中,直营门店的占比为52%。

持续调整优化下,数据显示,安踏、李宁DTC业务营收占比,分别达到83.9%、50.6%。

这种改革方式带来的变化,以安踏为例,有机构报告披露,其改革中计划淘汰30%的低效店,拟对单产50万/月店效以上的10%~12%的头部门店进行改造升级和扩张,提升效率。

同时,调整把控60%的订货管理,对经销和直营渠道的商品差异化布局。

举例来说,头部门店加速布局高端商圈,是尖货/新货的阵地;中间直营门店,除了销售常规款,会进行差异化的货架陈列和布局。

这反馈在结果上,数据显示,安踏的经销商净利率,从原来的12%,提升至14.6%~16%。另一方面,门店平均店效已经突破30万/月,同店同比增速提升了10%以上。

与国内品牌的进度统一相比,国际品牌在DTC改革上差距颇大。

阿迪达斯来说,去年才宣布进行DTC改革。在此之前,以经销商体系为主的模式,导致在市场灵活性上比较平。

一位阿迪达斯大中华区前选品官接受媒体采访时说道:“为了保证产品能够顺利卖出去,经销商往往会选择与之前类似的产品,不会轻易做尝试。这往上反馈导致公司选品时多倾向于黑白灰等不出错的配色。”

与此同时,阿迪达斯的订货周期还很长。在国内订货会上,经销商选择的都是6个月以后的产品,而阿迪达斯的部分交货周期往往接近一年。

这样一来,导致库存不断上升,使得终端产品打折成为常态,伤害品牌力。

耐克则是很早就开始了DTC变革,2017的「Consumer Direct Offense」项目提到:以数字化和DTC为主要策略,加强消费者联系,创造更好的个性化用户体验。

换言之,耐克一上来就直接从第二阶段切入,进行私域建设。

统计显示,过去几年中耐克建立了包括SNKRS、NRC、NTC、耐克.com、耐克 APP等在内的多重数字化体系,以多角度吸引、沉淀用户。

这让针对普通消费者个性化体验成为可能。据2022Q2电话会议:已开始在北美使用实时数据和NIKE应用程序上的个性化旅程,来测试受众细分。

至于中国市场上,耐克实现了会员体系的互联互通,不仅天猫、京东等电商平台上的店铺会员,线下滔博、宝胜门店中的会员,都与耐克会员体系相通,掌握消费者的消费信息。

如此来看,耐克相比国产品牌,离DTC的终极目标更近。

这也不难理解,毕竟国产品牌在品牌力上和耐克比仍有较大差距。基于此,利用好自身线下渠道优势,从渠道开始改革是明智的做法。

不过,及时捕捉到用户需求固然重要,后端的产能支持同样关键。就这一点来说,耐克、阿迪达斯走差了一步棋。

过去十几年,耐克、阿迪等国际品牌进行了一场“产能大迁徙”——把布局于中国的产能,逐渐转移到以越南、马来西亚为首的东南亚。

财报数据显示,2019-2020年,耐克的鞋类产品有近50%产自越南工厂,而服装类产品中的三分之一也产自这里。

他们看到的,是那里更低的人工成本和当地政府的税收政策,所释放的利润创收空间,却忽略了供给稳定性。

耐克2022Q2电话会议提到:过去两个季节的延迟交货,加上现在比计划提前到达的假期订单,以及越南和印度尼西亚工厂关闭的综合影响下,我们正在采取果断行动来清理过剩库存。

而据阿迪达斯2021Q3电话会议:北美、欧洲、中东和非洲等市场均受到供应链停摆影响,库存率已下滑至60%,供应短缺的情况会延续至2022年第一季度。

相比来看,国产品牌的产能供给,更为稳定。可以看到李宁、安踏根据零售端销售情况灵活小批量补单下,补货周期持续缩短,库存水平得到改善。

如此来看,DTC改革起步较晚的阿迪,面临的问题颇为复杂,而耐克囿于供应链的限制,想在中国区恢复元气,也需要一个过程。

小结:“10亿人,20亿只脚。”

1980年前后,在每一场讨论开辟中国大陆市场的会议上,耐克创始人菲尔·奈特都以这句话作为冲锋口号,并成功进入中国市场。

但时至今日,中国消费者的品味,正在变得越来越高,已经不再是“给我什么就要什么了”。

与此同时,国产品牌在响应用户审美偏好,以及研发能力、产品设计等产品力彰显方面,在不断追平和国际品牌的差距。反衬之下,耐克、阿迪的步伐尽显蹒跚和迟钝。

未来,在中国市场上等待耐克、阿迪的是一场马拉松拉锯战,而不再是短跑冲刺。

24小时热榜

24小时热榜

热门视频

热门视频