来源/未来迹

作者/林宇

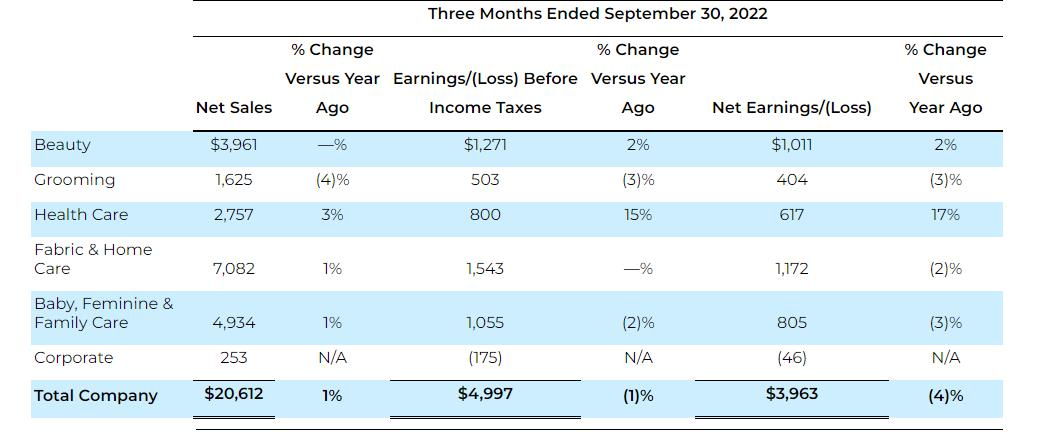

10月19日,宝洁发布2023财年第一财季(2022年7月1日至2022年9月30日)财报。报告显示,7-9月期间,宝洁净销售额为206.12亿美元(约合人民币1492.76亿元),同比增长1%,在不考虑外汇、收购和资产剥离的影响下,有机销售额增长了7%;归属于宝洁的净收益为39.39亿美元(约合人民币285.27亿元),同比下降4%。

“在非常困难的成本和运营环境中,我们在2023财年第一季度取得了稳健的业绩。”宝洁董事会主席、总裁兼首席执行官乔恩·穆勒(Jon Moeller)对此评价说。

不过,这种稳健主要是依靠提高产品价格、缓解成本压力的结果,宝洁整体的业务量出现萎缩。

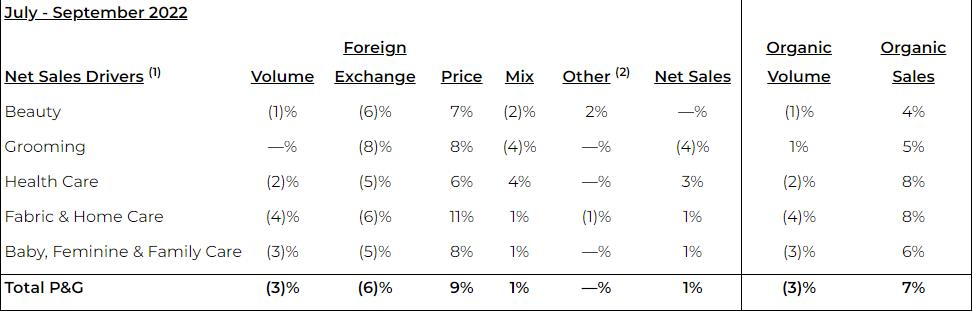

宝洁在财报中指出,有机销售额的增长是由高定价带来的9%的增长和积极的产品组合带来的1%的增长推动的,其中部分被出货量下降带来的负影响所抵消。

值得关注的是,在第一季度财报中,与上一财年相比,宝洁将其2023财年总销售额的指导范围下调了3%至1%,有机销售额增长维持在3%至5%区间,并预计外汇将对本财年的总销售额增长产生6个百分点的不利影响。

乔恩·穆勒(Jon Moeller)还表示,“尽管持续存在重大不利因素,但这一结果能使我们维持本财年有机销售额和每股收益增长的指导范围。我们仍然致力综合战略,即针对性的产品组合、优势、生产力、建设性以及迅速负责的组织结构。这些战略使我们能够建立和维持强劲的势头。它们仍然是应对我们面临的近期挑战并继续实现平衡增长和价值创造的正确策略。”

全线平均涨价9%难挽颓势,SK-II下滑再被特别点名

根据宝洁近4个财年同季度主要销售数据可知,自2020财年开始,宝洁净销售额增速就在逐渐放缓,同比增长值从9%下降到1%。归属于宝洁的净收益也连续两年出现负增长,同比下降4%。

根据2023财年第一季度财报数据,2022年7月至9月期间,宝洁健康护理板块的表现最好,在价格上调、有利产品组合以及流感季节推动销量增长的情况下,有机销售额同比增长8%,净销售增长也有三个点。另外,织物和家居护理板块以及婴幼儿及家庭护理板块均取得1%的同比增长。

不过,美容和洗漱业务的表现都不理想,是两个下滑的板块。

洗漱板块业务净销售额为16.25亿美元(约合人民币117.42亿),同比下滑4%;净收益为4.04亿美元(约合人民币29.2亿元),同比下滑3%,主要是由于品类市场增速放缓的原因,部分增长被抵消。

美容板块业务净销售额为39.61亿美元(约合人民币286.23亿元),对比同期39.64亿美元(约合人民币286.44亿美元)有微小下降,但有机销售额与去年同期相比增长了4%;净收益额为10.11亿美元(约合人民币73.06亿元),同比增长2%。

宝洁在财报中表示,增长的主要原因在于创新驱动下的销量增长和价格上调,令皮肤和个人护理有机销售额增长了中个位数,但部分被SK-II的负增长所抵消。

在财报中,宝洁还解释了多个板块有机增长的影响因素。织物及家居护理板块的有机销售额同比上涨8%,由于市场疲软,部分增长被销量下降所抵消;因价格上调,婴儿护理、女性护理和家庭护理产品的有机销售额均有所增加,但在俄罗斯产品组合减少及市场疲软的背景下,部分增长被销量下降所抵消。

值得关注的是,为应对疫情带来的不良影响,宝洁在2022财年接连提价3次,虽小有成效,但仍难以挽救整体下滑的趋势。

2023财年第一季度,宝洁再次对全线业务进行提价。

从财报披露的价格调整信息看,旗下织物及家居护理板块提价最多,涨幅高达11%,美容板块价格上涨7%,其余板块价格上调范围都在6%-8%之间。

宝洁的洗漱、织物及家具护理和婴幼儿及家庭护理三大板块净收益同时出现不同程度的下滑,其中提价最多的织物及家居护理板块利润同比下降2%。所以,调价政策起了一定作用,但整体市场反应疲软。

增长乏力,被指创新力不足,SK-II在中国步入艰难时刻

据了解,宝洁美容板块由护发、护肤和个护两大类组成。其中护发品牌包括海飞丝、伊卡璐、潘婷;护肤和个护品牌包括SK-II、OLAY、Old Spice、舒肤佳、Secret。

从去年开始,宝洁在美容板块的动作不断,“新晋”美妆个护品牌六个,并于今年3月成立专业美妆部门,专门负责运营在实体、直接面向消费者的或将在零售渠道中运营的品牌。但目前看来,此部门并未对宝洁的美容板块产生过多影响。

作为美容板块的核心品牌,SK-II是在宝洁“瘦身计划”后聚焦的护肤品牌,也是在高速增长的中国高端美肤市场的一张王牌。2019财年,宝洁靠SK-II和OLAY的产品组合策略实现了两位数的业绩上涨。但从今年第二季度开始受中国疫情等因素的影响,SK-II销售额出现下滑,到新财季依然没有回正。

此前在2022财报中,宝洁曾指出在第四季度(2022年4月1日-6月30日)大中华区市场的有机销售额下跌了11%,重点提及高端品牌SK-II有所下滑,导致护肤和个护产品有机销售额下滑,而今在最新一度财报中,宝洁再次提及因SKII销量下滑带来的负面影响。曾经的增长引擎开始“拖后腿”。

据商指针监测的17个电商平台2022年7-9月面部护肤线上销售数据看,SK-II排名第二,与雅诗兰黛、兰蔻体量相当,但是零售额和零售量同比都出现了两位数的下滑。

伴随着线上流量红利见顶,SK-II在急速变化的中国市场,面临的挑战更多。

“SK-II产品线太窄了,除了神仙水,爆品效应并不突出。”华东一百货运营经理向《未来迹Future Beauty》表示,和其他“集团军作战”比,宝洁只有一个高端化妆品牌,在资源整合对接方面优势不明显,希望团队运作能更加接地气。

华北一高端百货运营经理也认为,“SKII的月销尽管仍有百万级,但似乎永远都在打‘神仙水、小灯泡和大红瓶’三个单品,爆品较少,推新节奏有点慢一拍。”其以去年各大品牌集中推眼霜的热季,SK-II的动作就相对慢了不少,有点可惜。

《未来迹FutureBeauty》注意到,2017年时宝洁曾在中国亮相了SK-II鎏金家族系列新品。据悉,该系列是历时15年研发的顶级之作,蕴含至高浓度 Pitera精华,加入了珍稀荒川青桃精粹成分,精华露、精华液、眼霜和面霜四件套总价格13010元,最贵的面霜50克零售价高达4200元,远超海蓝之谜明星产品面霜。不过这套系列并未在市场上大力推广和铺货。

“PITERA之外,SK-II应该继续挖掘新的成分故事。”有资深零售人士指出,研发和营销一直都是宝洁的强项,未来SK-II想要抢占更多的市场份额和消费者心智,需要更多创新性的产品,并用擅长的营销玩法打爆它。

上述人士认为,时至今日,高端化妆品大幅增长的时代已经过去。“兰蔻、雅诗兰黛开始以高端系列稳固主力高端消费群体,SK-II也需要拿出更多的尖端产品稳固核心高净值受众。”

除了产品的丰富程度不够和打法节奏迟缓,SK-II的年轻化还需要进一步落地。

年初,SK-II官宣00后代言人张子枫,被认为是品牌加速年轻化的信号。早在2018年,SK-II在中国用户的平均年龄就低至26.4岁,是高端品牌中年轻化非常成功的品牌之一。近年来,在代言人选择和明星产品包装换新方面也动作不断,试图不断与年轻人对话。

对此,有资深百货管理人士直言,高端品牌为未来蓄力没问题,但在品牌设计和实际宣传方面也需要把年轻化做到位。“不管请什么样的代言人,最终门店是要看业绩说话的。”在其看来,SK-II的今年以来的整体表现较为“温吞”。

除了品牌本身的问题,事实上,和很多成熟高端品牌面临的普遍难题一样,SK-II也正在面临渠道分流带来的价格体系混乱。

甚至出现了官方零售价在不断上涨,但消费者实际拿到手的价格在持续下跌的局面,并形成了一个独特的“二级市场”。电商渠道、百货渠道以及免税店和旅游渠道的货品,被以团购的名义低价批发到了广大三四线市场,让价格体系更加混乱。今年上半年,在一些航空公司的直播间,SK-II神仙水的价格被曝仅相当于官网的5折。

业绩承压之下,SK-II也在积极冲刺业绩。《未来迹Future Beauty》注意到,面对即将到来的双十一,SK-II大中华区品牌总监、财务经理、销售总监等众多高管携带“神仙水”和“小灯泡”等明星产品走进李佳琦《所有女生的OFFER 2》综艺现场,不仅借机向消费者科普SKII核心专利成分PITERA,还与李佳琦团队共同探讨双十一品牌促销策略,最终达成了超值优惠合作条款。

今年9月SK-II官方宣布自从10月5日开始,全球范围进行全线涨价9%-10%,调价原因解释为由于原材料、人工费和物流费等成本增加。新一轮的涨价能否带来大盘的提升和品牌形象的稳固,值得关注。

显然,接下来SK-II能否再次“改变命运”,中国市场的表现尤其关键。

24小时热榜

24小时热榜

热门视频

热门视频