来源/格隆汇APP

作者/墨羽枫香

从去年7月至今,医药赛道遭遇重创,很多细分赛道龙头暴跌超50%。但医美化妆品则不一样,跌幅普遍偏小。其中,国产化妆品龙头珀莱雅逆势上涨10%,并于今年8月刷新历史新高。

内外资机构方面,也都比较看好。内资公募机构一共有25家,持股总数为1021.36万股(占比3.6%),位于上市以来最高比例。外资持有比例高达22.9%,持仓市值高达106.9亿元。外资在该细分赛道,珀莱雅是第一,其次是爱美客、贝泰妮、华熙生物,持有市值分别为27.29亿元、21.7亿元、7.45亿元。

在今年A股大跌的背景下,市场给予珀莱雅的估值一点也不低,最新为71.8倍,位于该公司上市5年来估值中位线以上的水平。横向粗略对比,爱美客PE-TTM为95倍,贝泰妮73.6倍,丸美股份60倍。

如何看待珀莱雅?接下来,我们不妨从定量和定性两个大的维度来进行剖析。

财务表现

今年上半年,珀莱雅营收26.26亿元,同比增长36.9%,归母净利润为2.97亿元,同比增长31.33%。而大环境是,今年前6月化妆品社零总额为1905亿元,同比下滑2.5%。其中,3-5月同比分别下滑6.3%、22.3%、11%。化妆品销售整体受压,一方面受到疫情管控、部分地区物流中断等硬性影响,另一方面也是因为宏观经济承压,社会消费整体承压。

时间拉长看,2017H1-2022H1,公司营收年复合增速为25.78%,归母净利润年复合增速为27.25%。其中,受疫情冲击较为明显的2020年,营收和利润增速均有超过20%以上的增长。

2021年公司营收构成中,自有品牌珀莱雅、自有品牌彩棠、自有品牌其他以及跨境代理品牌分别占比82.87%、5.33%、8.85%、2.95%。显而易见,公司采取的是单品牌策略,跟华熙生物完全不同。其中,公司从2020年提出大单品战略,主要包括红宝石、双抗及其矩阵,取得了较好的成绩。

2021年,大单品在天猫渠道销售占比高达60%(2019年为0),在抖音渠道占比也高达50%左右,各渠道总计占珀莱雅品牌的35%以上。大单品的成功出圈,拉动销售客单价和复购率上升。据机构统计,天猫平台客单价从2020年的140元提升至2021Q3的176元,复购率从过去的20%提升至21Q3的29%。

2017-2022H1,公司毛利率从61.73%上升至68.12%,累计提升6.39个百分点。

除了产品结构变化外,还有销售渠道的重大变化。2018年-2021年,珀莱雅线上占比从43.57%快速跃升至85.43%,高于贝泰妮的82.34%、丸美股份的59.54%、上海家化的42.24%。而线上主要是直营渠道为主,从2018年的19.94%飙升至2021年的60.66%,该比例提升会拉动毛利率抬升。主营渠道中,天猫销量占比45%+,抖音15%+,京东10%+,分销渠道主要有天猫超市、京东主营、唯品会。

线上渠道中,抖音未来战略性地位很重要。珀莱雅下手比较早,2020年开始重仓抖音,2021年在该渠道实现9.1亿元的GMV,位列整个美妆品类第6名。其中,官方自播实现4.38亿元GMV,位列第2。

2017-2022H1,珀莱雅净利率从11.26%小幅提升至11.75%,明显小于毛利率的提升幅度。其中,四费费用率从2017年的47.46%提升至2022H1的49.14%。其中,管理费用率、财务费用率大幅下滑,销售费用率大幅提升,从35.66%抬升至42.53%,累计上升6.87个百分点。

一方面是因为珀莱雅产品结构变化很大,品牌调性从低端逐步切换至中高端,投入费用大幅增长,也是必要的。另一方面也是因为化妆品赛道竞争激烈,线上流量成本越来越高,对包括珀莱雅在内的化妆品企业均是不利的。

2017-2021年,珀莱雅ROE分别为19.89%、18.22%、21.09%、21.53%、21.87%。整体维持一个小幅抬升的态势,主要逻辑是净利率和资产周转率小幅提升。从超20%的绝对值来看,盈利能力算是不错的了。

资产负债表中,截止2022H1,公司总资产为50.7亿元,货币现金为27亿元,占比高达53%。而固定资产为5.6亿,占比总资产不足10%,却一年创造将近50亿元的营收,可见是轻资产运营的公司。总负债20.9亿元,有息负债9.11亿元,占比43.5%,其余均是经营性负债。可见不需要杠杆经营,属于标准消费品企业。

现金流量表中,2017-2022H1,经营活动现金流净额/净利润比例分别为166%、179%、64%、73%、149%、231%。可见现金流的状况是健康的。另外,2017-2021年,公司分红比例分别为30.88%、30.14%、30.24%/30.42%/30%。

综上以上分析,珀莱雅过去的财务表现是优秀的,且盈利能力整体有所抬升,是标准的成长股,这亦是市场给予高估值的重要逻辑。

定性分析

产品力、渠道力、品牌力,是消费公司成功不可或缺的三个主要力量。

诸如茅台就是品牌力足够硬核,产品可以持续供不应求,其实渠道把控很一般,主要是经销渠道占比太高。但不是谁都是茅台,对于一般的消费品公司,3个维度都比较重要,才能做到业绩的持续增长。

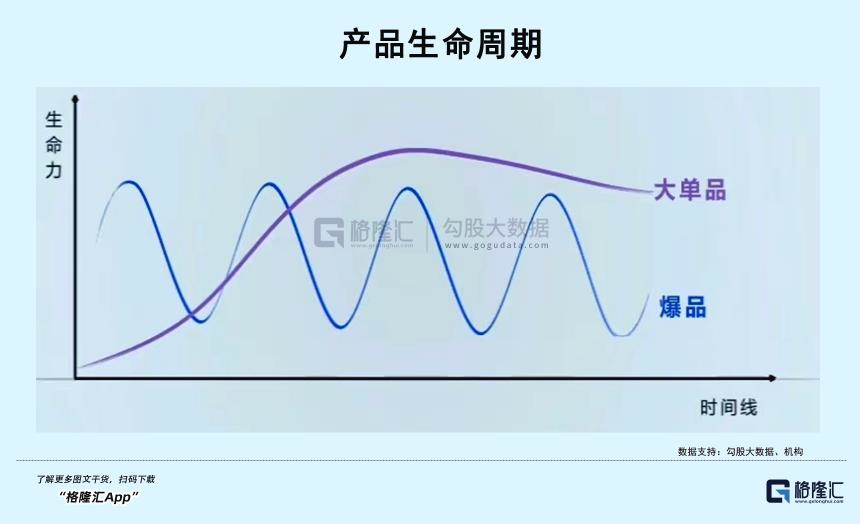

在2018年及以前,珀莱雅的产品比较普通,主要卖一些基础护肤的套装产品,同质化比较严重,且价格定位较低。2019年,才开始尝试爆品策略,推出黑海盐泡泡面膜,结果卖爆了,在天猫旗舰店月销100万盒+。此举对品牌曝光很充分,短时间取得不错的营收,但爆品的生命周期很短,经营稳定性并不好,需要持续不断地研发出新产品并打造成爆款,也并不容易。

2020年,珀莱雅开启大单品策略,推出红宝石和双抗精华两大代表性产品,最终取得了不错的成绩。在我看来,这对于公司估值得以拔高是战略性的。

护肤品功效主要分为补水保湿、美白防晒、舒敏修护、抗皱抗衰。补水保湿是护肤品最基础需求,亦是用户需求最广泛的功效之一。但该细分领域门槛最低,亦是国产化妆品企业扎堆定位的。而美白、舒敏、抗皱抗衰是准入壁垒逐步提升的大众功效性需求。

为何外资化妆品龙头能够牢牢把控中国化妆品的中高端领域?在我看来,主要有3点。第一,产品定位在美白、抗衰,效果不易被证伪,一旦使用会因为习惯性、可靠性等因素长期使用,用户离开的成本会很高,产品生命周期特别长;第二,外资企业先发制人,拥有大量成份专利保护,建立起技术壁垒;第三,长期品牌化运营,给消费者带来外资高端的固有思维认知。

薇诺娜定位舒敏修护,以植物提取为优势卖点,对外资品牌实现了较为彻底的国产替代,成功破圈。目前,贝泰妮市值730亿,是目前化妆品领域市值最大的企业。

2020年,珀莱雅推出红宝石和双抗产品,定位抗衰抗皱,以不同成分、极致性价比等特点来进行差异化竞争。雅诗兰黛利用二裂酵母、欧莱利用雅玻色因、资生堂利用传明酸等成分不断打造品牌认知,产品在原有基础成分之上不断升级迭代。比如雅诗兰黛小棕瓶、兰蔻小黑瓶,造就了长盛不衰的经典。

珀莱雅大单品有效成份主要包括多肽类、视黄醇等,能抗皱淡纹。价格方面,第一代红宝石精华为249元/30ml,双抗精华为229元/30ml。2021年,单品进行迭代,红宝石价格提升至350元/30ml,涨幅为40.5%,双抗提升至280元/30ml,涨幅为22.2%。

第二代大单品与国际知名品牌在价格方面仍然有很大差距。当然,珀莱雅还是该领域的新兵,需要持续营销且提升品牌调性,未来价格还有不小上涨空间。

珀莱雅品牌升级之后,消费者结构方面有一些变化,将有利于抬升客单价。据天猫数据,2022Q1有56%的消费额来源于一二线消费者。

未来,公司还有较大的量上逻辑。第一,现在国内消费者越来越喜欢国货品牌,各行各业都在发生国产替代的逻辑,包括汽车、鞋服、香化等。第二,化妆品行业还有增量蛋糕,珀莱雅的市占率也在不断提升。据东兴证券,珀莱雅市占率从2017年的1.1%提升至2021年的1.7%。在TOP10中,珀莱雅和薇诺娜是国产唯二品牌。

尾声

总的来说,国产化妆品行业之所以能在市场下行的大环境下依然逆势走好,体现出了中国经济长期向好,居民消费力持续升级的宏观大背景,尽管短期宏观经济承压,但这个行业的消费市场越来大,是不容否认的事实。

当然,当前珀莱雅也面临诸多的风险与挑战。除了当前短期的宏观经济因素,还有国内竞争对手也开始陆续推出抗衰品牌,比如贝泰妮旗下AoxMed已经正式上线。更多的,是随着短视频时代的到来使得广告营销模式发生巨变,给大量后来者随时有可能因为广告营销爆红而逆袭的可能,所以未来这个行业内竞争还是趋于激烈的。

对于投资者而言,还有一个潜在风险是,目前市场对珀莱雅预期打得很满,70多倍估值相对不便宜,存在随大盘下跌而回撤的压力。但整体而言,珀莱雅的长期未来还是值得期待的。

24小时热榜

24小时热榜

热门视频

热门视频