最近几年,户外直播、露营等活动场景开始普及,尤其是露营经济更为火爆,因此催生了对便携储能的需求。数据显示,我国每年约1.3亿人参与休闲户外活动,占总人口的9.5%,而美国的这一比例约50%。

来源/格隆汇新股

作者/周周

最近储能板块的热点不断,储能指数(885921)从四月低点以来涨幅已超50%。

来源:同花顺

今日,创业板又将迎来一家储能“新贵”——华宝新能(301327.SZ)开启申购,本次公司拟募资58.3亿元,其发行价格为237.5元/股,对应的市盈率为84.6倍,远高于行业平均静态市盈率(37.2倍),低于可比公司派能科技(688063.SH)、高于安克创新(300866.SZ)。

按发行后总股本计算,华宝新能本次的发行总市值约226.27亿元,鉴于近期储能板块整体处于高位,不排除存在随大盘波动而继续杀跌的可能,公司的发行估值较高,打新风险大于收益。

两次踩中风口

华宝新能最开始是以充电宝ODM业务起家,其创始人孙中伟毕业于山东理工大学,毕业后来到深圳打拼,辗转过多份工作,后去到华强北创业。

2002年,偶然的机会让孙中伟接触到锂电行业,他先后参与了深圳市金微科电子有限、深圳市万拓电子技术有限公司的筹建,主要做移动电源生意。

来源:网络

2015年,华宝新能逐渐从充电宝ODM业务模式转向打造自主品牌,也就是现在的“电小二”以及国际品牌“Jackery”;同时,公司把目光瞄向便携电力,延伸布局便携储能产品。

受益于苹果等智能手机的发展,充电宝产业迎来爆发。尤其是2016年、2017年,资本纷纷涌入共享充电宝市场,小电、来电、街电等品牌确实吃了一波红利。

来源:网络

不过,投资者可能有所了解,国内充电宝行业内卷越来越严重,其增速急剧下降,眼看红利期逐渐见顶。玩家们不是没想过要转型,卖白酒、玩短视频的招式都用过了,但最终都以失败落幕,而在它们杀红眼、深陷价格战的漩涡时,电小二早已悄然切入便携储能赛道这个小众消费市场。

不曾想,华宝新能再一次押中风口。

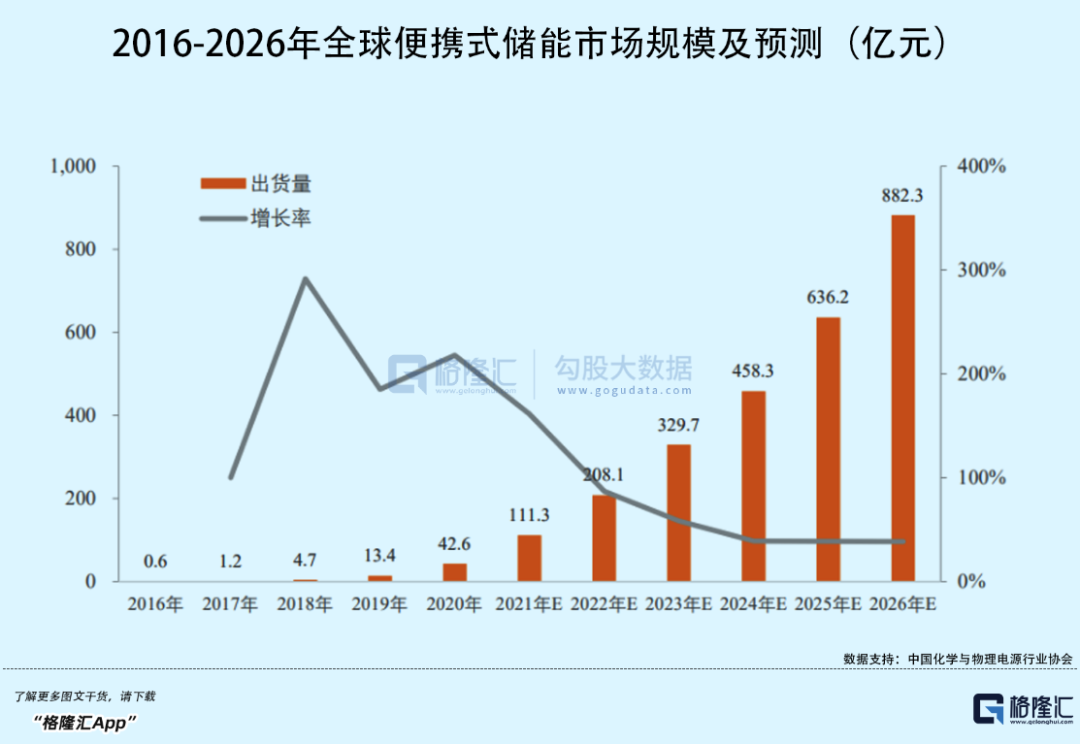

公司布局的户外移动电源市场一路高歌猛进,其市场规模在2017年实现翻倍增长后,到2020年一直以年均复合约228%的增速快速增长,预计未来几年仍可以保持高速增长。

其实这并不意外,便携储能本是锂电池技术升级背景下诞生的新产品,随着锂电池技术的突破,便携储能产品也就应运而生。

来源:网络

不过,这里也不得不提到最近爆火的一种消遣方式——露营。

来源:招股书

最近几年,户外直播、露营等活动场景开始普及,尤其是露营经济更为火爆,因此催生了对便携储能的需求。数据显示,我国每年约1.3亿人参与休闲户外活动,占总人口的9.5%,而美国的这一比例约50%。

来源:网络

2011年-2021年,国内共注册3.62万家露营地相关企业,其中80%为2020年及以后成立,2020年新增注册企业 8269 家,2021年新增注册企业数量超过2万家。

作为国内较早布局便携储能的企业,华宝新能2020年销售规模在全球的市场份额约21%,不仅占据了一定的先发优势,同时公司也大赚了一笔。

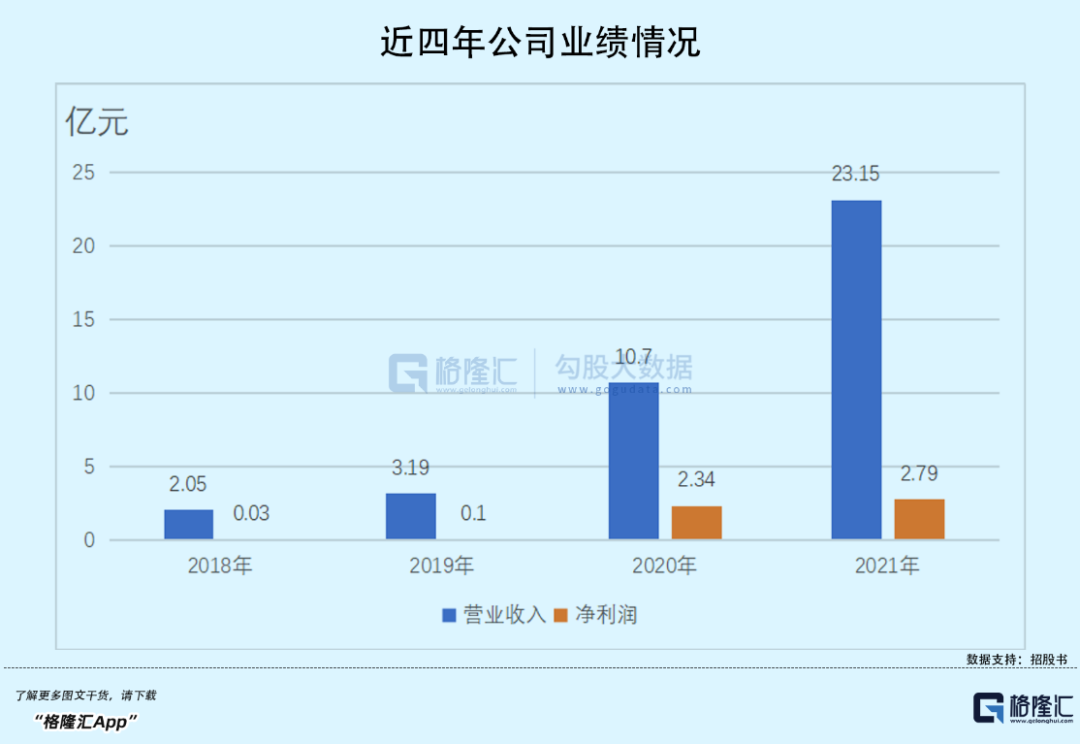

2018年-2021年,公司的营收由2.05亿元增长至23.15亿元,对应的净利润则由322.03万元增长至2.79亿元,2021年公司的净利润增速有所下滑,主要是受当期材料及海运成本上涨等因素影响所致。

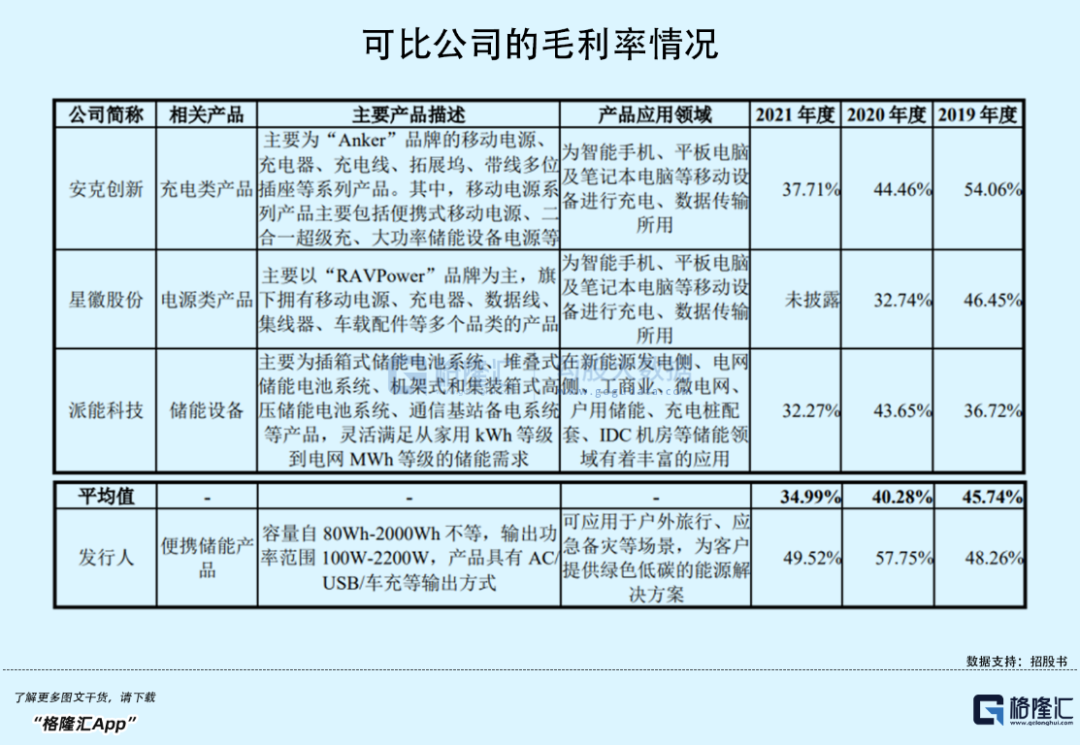

近四年,公司主营业务毛利率分别为34.81%、48.87%、56.14%和47.62%,呈现先升后降的趋势,不过整体高于可比公司毛利率水平。

报告期内,公司的收入结构发生巨大的变化。2018年充电宝业务收入占比为64.23%,而2021年公司几乎砍掉了全部的充电宝业务;便携储能产品的收入占比由2018年的33.21%上升至2021年79.82%;太阳能板作为储能设备的补充产品,其收入占比也上升至19.12%。

2022年1-9月,随着产品渗透率的提升,公司业绩将进一步增长,预计营收为21亿元-28亿元,同比增长36.5%-81.55%;归母净利润为2.13亿元-2.92亿元,同比增长0.11%-36.94%,净利润增速略显疲软。

重销售、轻研发

行业规模的快速膨胀,伴随着的是大量新玩家的入局。

目前来看,在便携储能领域,华宝能源在国内主要竞争对手为2017年成立的Ecoflow正浩(市占率约10%),其创始人师出“大疆教父”李泽湘,公司在最近一轮融资中引入了红杉、高瓴、中金等明星资本,不久也将走向IPO,可见当下储能赛道颇受资本的追捧。

就华宝新能而言,如何在众多后起之秀中保持竞争地位,是目前最值得关注的问题。

事实上,在产品性能方面很难做到与竞争者拉开很大的差距。笔者对比了Ecoflow正浩和“电小二”的两款较为经典的产品,在性能相近的产品中,其实“电小二”的价格整体偏高。

不过,品牌效应可能是消费者愿意买单的原因之一。

论品牌营销,华宝新能是舍得花钱的,其不仅在YouTube、Facebook 和 Instagram 等线上社交平台上为“Jackery”品牌推流,还在美国好莱坞山道路、旧金山街道和日本东京地铁等人流量众多的线下场所进行广告投放,尽可能增加曝光。

来源:网络

国内市场,2020 年公司聘请了国内知名的户外领域网红张昕宇、梁红夫妇作为“电小二”的品牌推荐官。

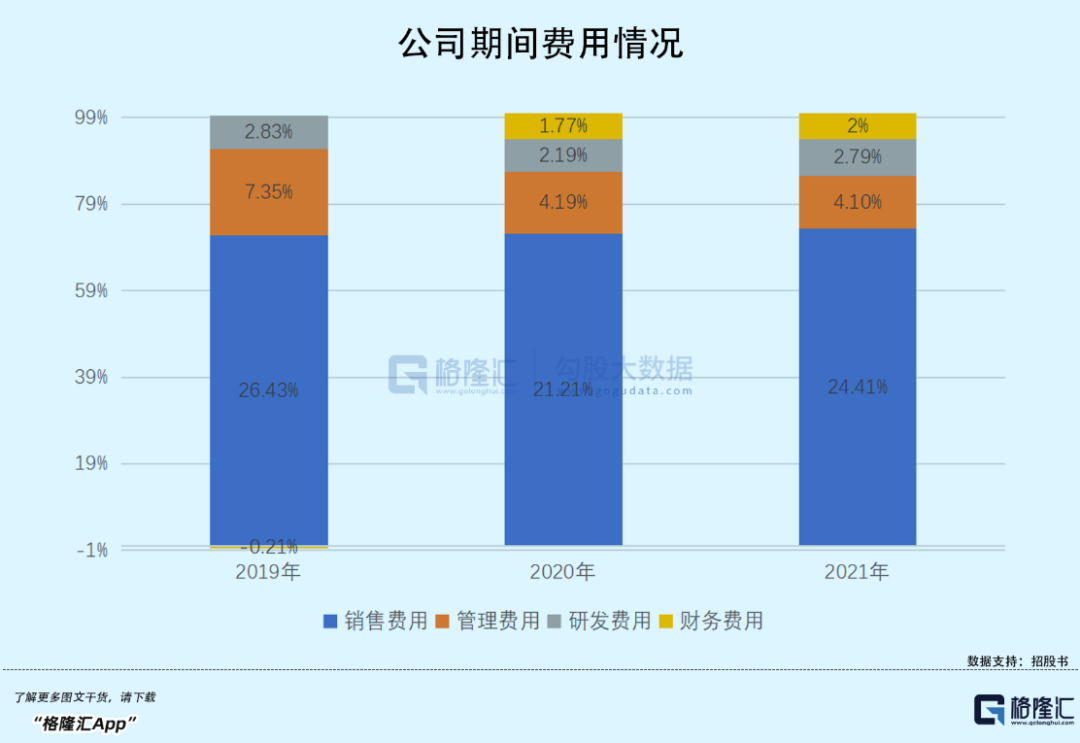

正因如此,华宝新能的销售费用率远高于可比公司的平均水平。报告期内,公司销售费用分别为8429.87万元、2.27亿元和5.65亿元,销售费用率超过20%,主要由销售平台费用、市场推广费、工资薪酬、运输费用构成,其中市场推广费用逐年攀升。

相比销售费用,公司在研发方面略显单薄,近三年公司累计研发投入约9698万元,占营收的比例不足3%,研发费用率低于可比公司平均水平。若不能保证充足的研发投入来增强公司的竞争力,即使花再多的财力、物力在营销上,也很可能被后浪拍在沙滩上。

值得注意的是,由于华宝新能有9成左右的收入来自于境外,国内“电小二”品牌的收入占比并不高,公司的产品有7成是通过亚马逊、日本乐天、官网、天猫等线上电商平台进行销售。

来源:招股书

一方面,线上渠道销售需要考虑运输和仓储成本,且为保证供货稳定,公司需要置备一定规模的存货,报告期内公司存货账面价值占流动资产的比例接近50%,存在一定的价跌风险。

另一方面,线上销售平台的抽成费用也不容忽视。报告期内,公司产生的销售平台费用与市场推广费用不相上下,平台的收费政策对公司的成本影响较大。

尤其是公司主要的电商渠道亚马逊,其不仅上调了平台收费(15%),高于其他平台,还宣布将于今年10月对美国和加拿大FBA商品收取“销售旺季配送费”,而美国正是华宝新能主要的销售地区,这无疑又将给公司增加一笔费用。

在性能与竞争对手拉不开差距的情况下,公司在营销方面的投入较高,如此一来,企业盈利能力或将面临较大压力。

结语

整体来看,华宝新能确实处于一个增长空间较大的赛道,不过随着入局者的不断涌入,蛋糕争夺战一触即发。对于二级市场而言,公司虽顶着“储能赛道”、“第一股”的光环,但其估值较高,存在一定的破发风险。

24小时热榜

24小时热榜

热门视频

热门视频