来源/表里表外

作者/周霄 赫晋一

关于企鹅的信仰,正在崩塌。

一年多来,股价飞流直下,毫无抵抗性的,从747高度,坠落至288新低谷。重回五年前,那个「王者&荣耀」开始的地方。

有散户血亏50%,洒泪离场,并表示,“七百多买入腾讯,虽然腰斩,但坚决清仓了。腾讯的问题,不在于暂时性‘变天’,而是自身成了一块盐碱地”。

更多投资者,则对段股神(段永平)一腔幽怨,痛斥他多次唱多,8次操作腾讯,结果仓位不到1%,而自己仓位早就超过40%,妥妥地割韭菜行径。

无独有偶,著名股票大V唐朝也在此之列,喷他是Excel炒股,恰烂饭。

事实上,即便是乐观派,对当下监管、游戏问题、抖音冲击等,遭遇的困境也不可置否。对未来什么时候回暖,只是悻悻言道,“信任小马哥团队,相信时间的玫瑰”。

当然,也有看戏不嫌事大的,戏谑嘲讽,“如果跌破250,我减仓茅台,南下驰援腾讯”。

总之,关于《错付腾讯这五年》这事儿人声鼎沸,某种程度上,众生形成了默契。

过气股王,沦为消遣谈资,任人肆意臧否,关于它的价值信仰,轰然倒塌。

那么,腾讯(股价)真的没救了吗,还会「错付下一个五年」?

当我们把格局打开,复盘腾讯上市的18年里,历次超额收益的形成原因,答案就豁然开朗了。

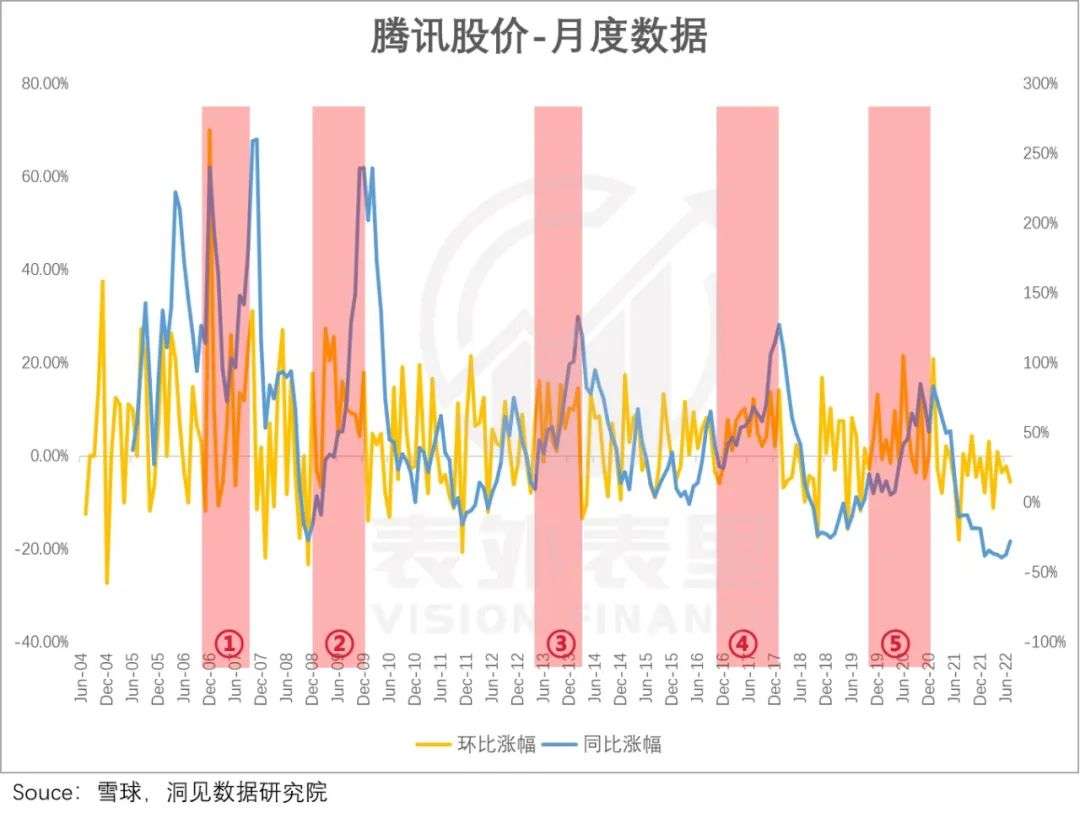

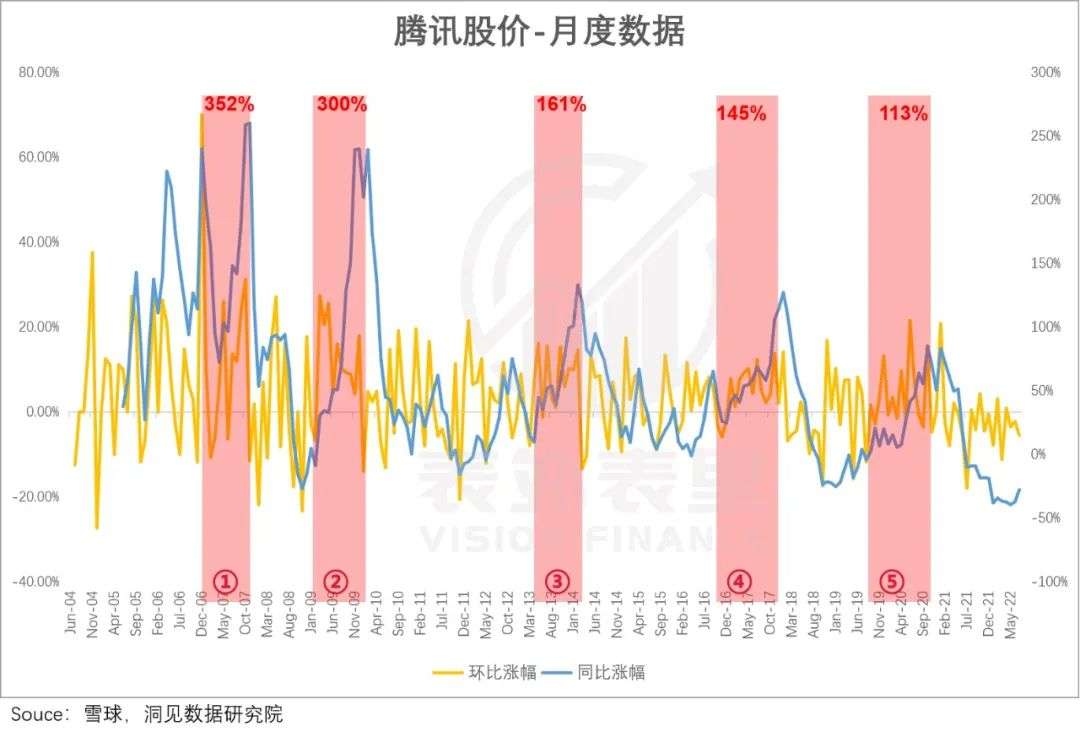

备注:超额收益区间选取 1、2006.12-2007.10:最高收益率为352% ;2、2009.3-2010.2:最高收益率为300%(本段超额收益,是金融危机中断后的延续);3、2013.7-2014.6:最高收益率为161%;4、2017.1-2018.2:最高收益率为145%;5、2020.4-2021.2:最高收益率为113%。

本质上说,每一次惊艳收益率背后,都是一次次产业演绎与变迁。具体来说,关于腾讯的超额收益,有以下三个周期特征:

1、技术驱动的周期性,半导体迭代为领先信号

2、超额收益边际递减,多维度判断空间与赔率

3、市场认知差快速填平,有效窗口期急剧缩短

技术驱动的周期性,半导体迭代为领先信号

“羞涩文静的马化腾,怎么可能成为一个企业家呢?”

这是《腾讯传》一书中,马化腾的(受访)中学及大学同学、老师,对他的一致评价。

事实上,马化腾给自己的定位也是如此。1998年QQ刚上线时,他只敢把用户的极限值设定为10万人。

但十年不到,腾讯拥有了4个亿级入口——QQ、QQ空间、QQ游戏和腾讯网。马化腾也在四处出击,八面树敌下,成了“全民公敌”。

对自己创造的历史,马化腾当时表示:“在某个事实层面上,我不知道如何对别人讲述腾讯的故事”。

而时间拉长到现在,一条清晰的参考线出现了:

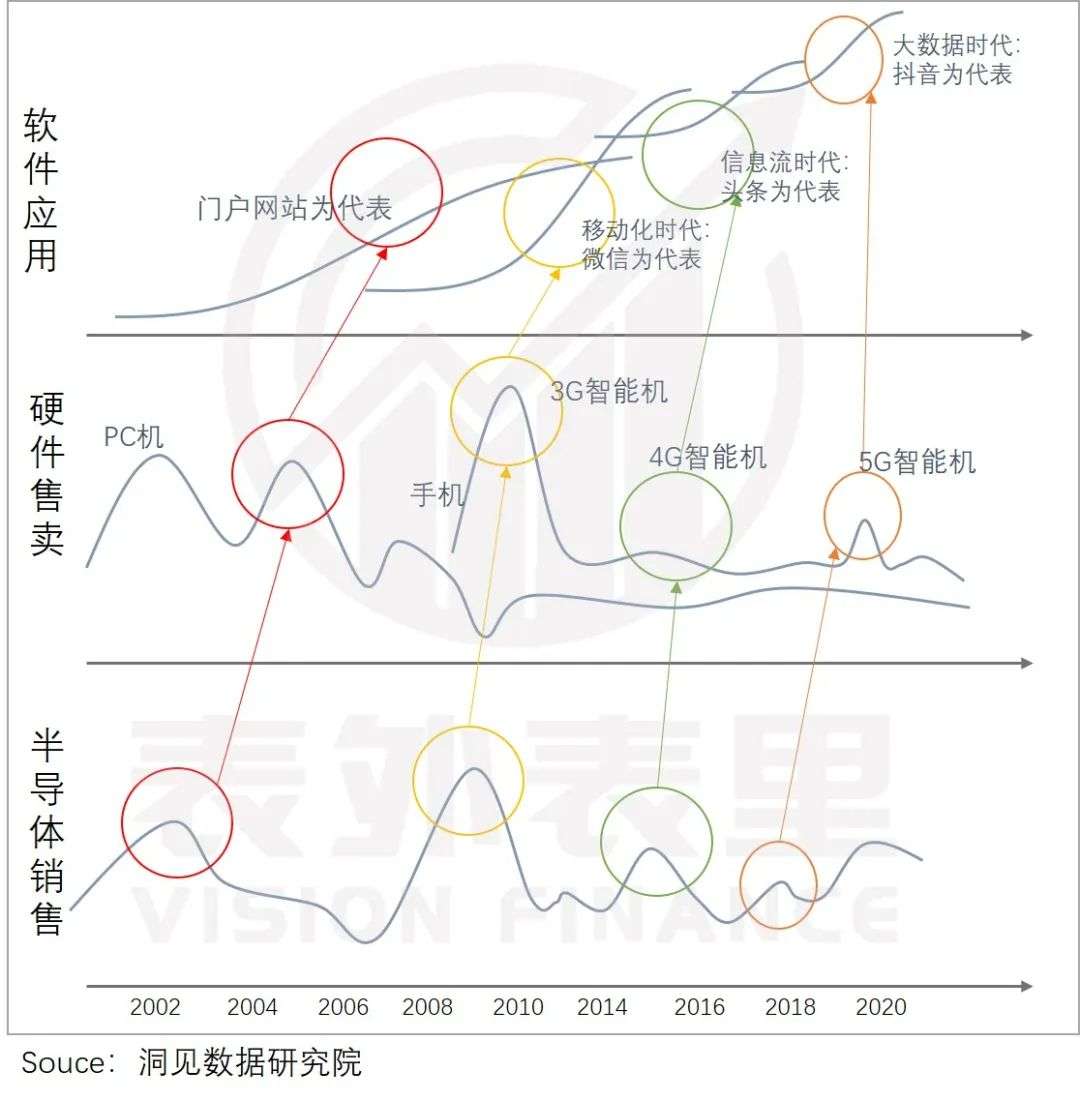

腾讯的历次超额收益,与半导体销量趋势,在同比数据上惊人地一致。

也就是说,半导体每扇动一次“翅膀”,都会引发腾讯的“飓风”。

2003年3月12日,北京钓鱼台国宾馆歌舞升平的发布会现场,轮番上阵推介最新“迅驰”技术的英特尔管理层,大声疾呼:“我们要给消费者一个理由,一个购买笔记本电脑的理由。”

理由的源头和半导体制程有关。2000年左右,半导体制程工艺尺寸缩小到0.18um(180nm)以下,行业整体进入亚微米时代。

这极大推进了PC轻薄化的进程。1997年,IBM推出全球首款14英寸的笔记本电脑,且内置了DVD光驱。

同一时期,通信技术也迭代至3G网络。这让《红色警戒》和《星际争霸》等热门游戏,在PC上流畅运行成为现实。

或正是捕捉到技术的革新迭代,英特尔2003年发布了迅驰平台,无线网卡成为标准配置。大家随时随地可以上网,笔记本电脑从此进入消费时代。

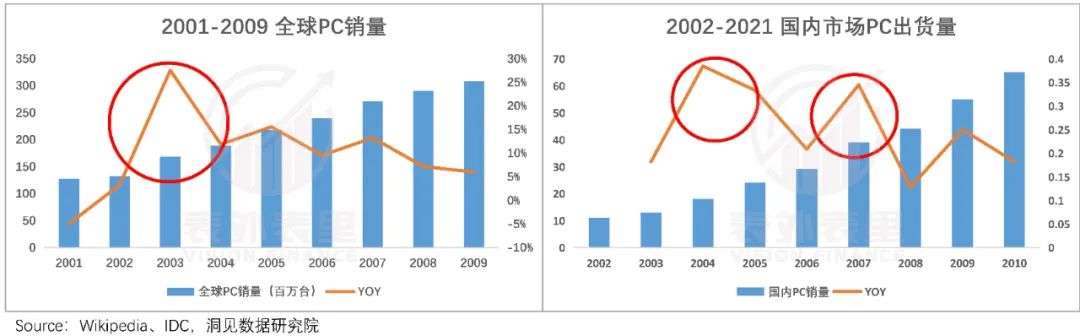

可以看到,在PC硬件厂商需求大增下,半导体行业2002年-2004年,全球销量出现了高峰。

上游备货供给充足,匹配下游新产品功能迭代性强、换机需求强烈,全球PC销售市场滞后半导体周期1年,也在2003年迎来销量高峰。

电脑从小众变为大众产品,之前简单的办公(邮箱),看新闻(门户),写评论(BBS)等应用,显然没法满足更广泛的需求。由此,新的应用周期开启。

2005年,从美国辞职回来的“文艺青年”王微,在上海租下了一套三居室,领着4个人开始做土豆网,之后优酷、酷六等一大波垂直视频网站涌现,中国在线视频行业启动。

同一年,来自清华大学和天津大学的王兴、王慧文等,在北京创立了校内网,社交生态雏形出现。

2008年,网页游戏《开心农场》横空出世,以加载快,碎片时间可以玩的特点,俘获大批用户。

这些应用相继迭代了之前的消费方式,迎来了爆发式增长。

腾讯的大多数业务,都跟上了这波顺风车。

在被称为“社会性网络启蒙”的2006年,QQ的MAU达到2.3亿,同时在线账户数突破2000万。

游戏方面,对标联众,推出QQ 游戏大厅;对标盛大《泡泡堂》,推出《QQ堂》;对标《开心农场》,推出《QQ农场》,利用QQ的用户和流量,迅速成为休闲游戏市场老大。

重量级游戏上,《地下城与勇士》《穿越火线》等爆款,让腾讯从2009年开始,取代盛大成为国内市场份额最高的游戏公司,一定程度助力了股价起飞。

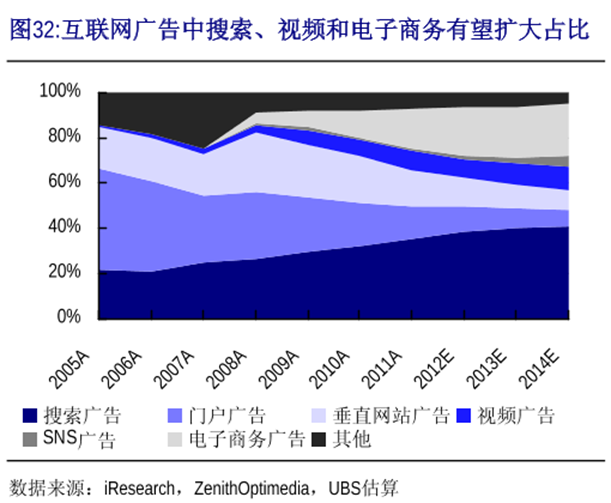

除了诞生新应用,在这波技术周期中还可以看到,Google 2002年上线Google AdWords竞价排名机制,开启了效果广告时代。

这种精准流量概念很快传到了国内。如下图,2005年之后,国内搜索广告份额一路上行,挤压着门户广告的份额。

而这一块,腾讯网利用QQ主动把新闻投递给用户,以及通过QQ IP地址将地方门户和区域新闻结合等方式,精准度相比网易、新浪更占优。

基于此,其在2006Q1跻身三大门户行列,2012年网络广告收入达到34亿,成为国内最大的营销平台。

也就是说,在2006&2009半导体销量周期里,腾讯几乎踩准了技术迭代“应用周期”的绝大部分风口,拿到了多个领域的前列份额。

可以看到,这种半导体制程的缩减,每隔一段时间就会发生。意味着“技术革新(半导体/通讯技术)-半导体销售-硬件销售-应用变现。”会同步上演一次。

而腾讯股价的每一轮超额收益,也由此而来。

换句话说,腾讯看起来就像是一只住在了“风口上的猪”。

然而可以看到,第一波应用周期中,腾讯股价的超额收益率最高,而之后每一次,收益率是递减的。

备注:此处收益率的计算选取18个月内股价最低点和最高点进对比。

对此,很多人认为是“体量越大,增长空间越有限”。这样的解释,过于粗糙了。

超额收益边际递减,多维度判断空间与赔率

“你永远无法从财务报表上,读懂一家互联网公司。”

这是吴晓波写《腾讯传》,翻腾讯上市后的报表找资料时,得出的结论。但其实,数据趋势是相对更能反映真实的一种依据。

数据显示,过去数十年间,腾讯的持续经营净利润同比增速,以及持续经营净利率,均呈现明显的下滑态势。

备注:此处我们只关注腾讯核心业务带来的利润,所以刨除非持续性净利润。

公司“吸金”加速度在减弱,分给投资人的自然也会缩水——股票收益除了流通产生的差价,还有公司的股息和红利。

但这会让大家产生新的困惑:几轮迭代里,明明手游比页游吸金,信息流比门户网站广告更精准,为何赚钱加速度反而变弱了?

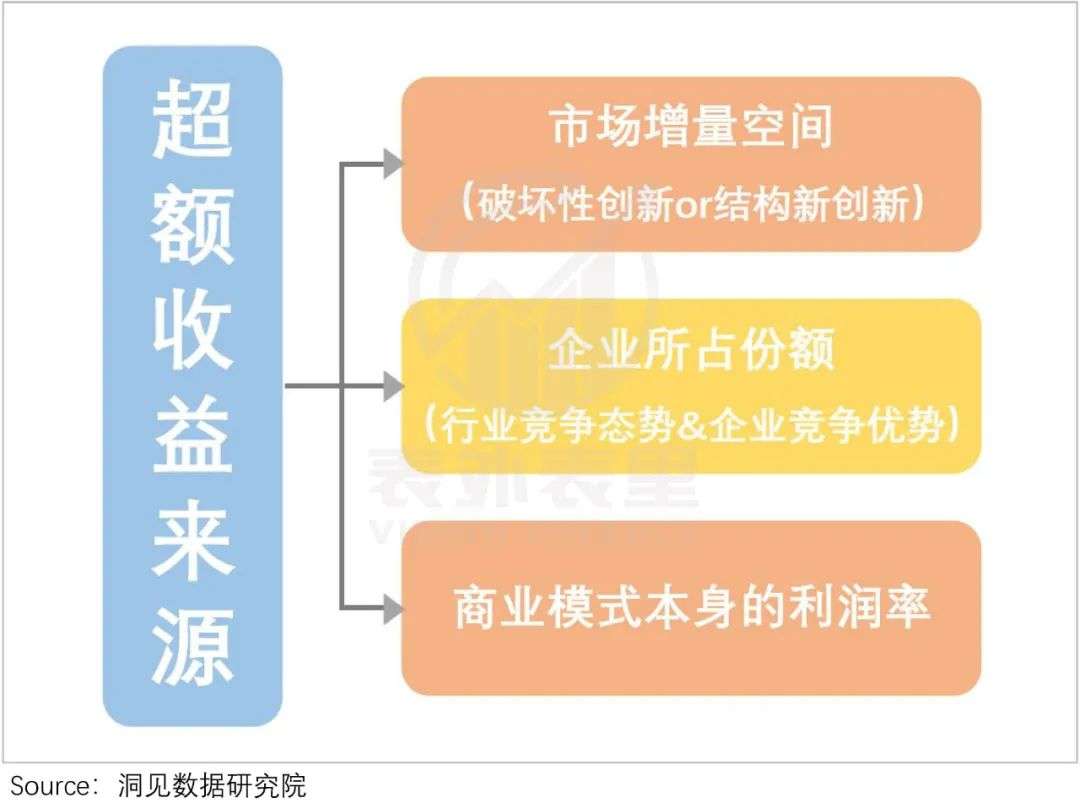

这种只从利润率考虑的角度,过于线性了。事实上,决定赔率背后,是新业务增长天花板的市场增量空间,以及影响企业份额的行业竞争格局,都是需要考虑的因子。

下面,我们来具体分析:

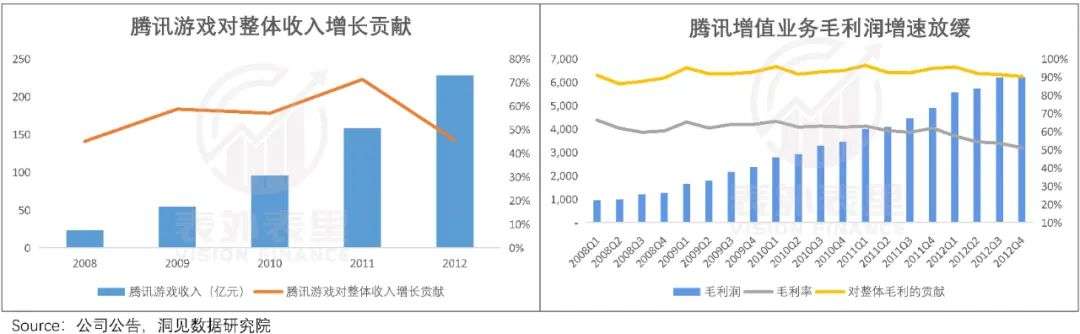

镜头先切回到2009超额收益期,数据显示,截止2009年,腾讯游戏业务对整体收入增长贡献达59%;对整体毛利贡献,2009Q1达到95%。

备注:由于净利润结构没有具体披露,所以此处用毛利率代替。

也就是说,游戏业务是该阶段的超级现金奶牛。这其实不难理解。

2007年,随便走进一家街角的网吧,入眼的都是“兽人永不为奴”的海报;

但2009-2011年,从网吧到宿舍,十个人中九个都在玩《传奇》;都市白领、家庭主妇们则在忙着“偷菜”。

这解释起来就是,相比端游,页游更休闲的玩法,无论对玩家操作,还是电脑配置,要求都更低,渗透速度很快。

一大波页游公司由此崛起。比如,盛大凭借《传奇》登上纳斯达克,31岁的创始人陈天桥,一跃成为最年轻的中国首富。

同时,游戏产业链也出现巨变。hao123等浏览器把控了游戏入口,逐渐代替发行商进行联运,开始主导游戏产业链,成为“利润中心”。

而腾讯在马化腾“后发是最稳妥的方式”指引下,利用QQ的用户和流量,不仅获得了模仿的胜利——截止2012年,腾讯页游占比行业规模达到50%。

还吃到了最多红利,数据显示,截至2015H1,腾讯占比联运市场的份额达到33%。

除了游戏迭代,这一时期流量精准化趋势迭代,也很明显。而上述说过,腾讯比同行获得了更多的好处。

如此一来,巨大的新市场空间,叠加抢到大块蛋糕,创造了“性感诱人”的超额收益。

这样的路径在移动化周期,于微信上再次上演。

在微信用户突破3000万时,马化腾曾不容置疑地表示:“因为有微信,所以,微博的战争(腾讯微博与新浪微博)已经结束了。”

其实,不止微博,微信几乎迭代了以往所有的通讯和亲密社交。数据显示,2016年底,微信用户已达到8亿,渗透率接近70%。

也就是说,第一轮的网游,第二轮的微信,完全打破了原有秩序,破坏性创新出巨大市场空间,而腾讯也吃到了最大增量。

不过,你可能发现了,2010年左右,手机能上网聊QQ、刷微博时,大家很快抛弃了电脑;但现在,大家却质疑“4G手机已经能满足日常所需,为什么还要换5G手机?”

这源于破坏性创新并非常态。而事实上,在第三轮——3G转4G技术周期,递减趋势就上演了。

可以看到,此时应用层面开始朝更多元的方向发展:

不过,大部分应用都只是功能优化,比如内容板块,信息分发从资讯流转向信息流,更杀时间,属于结构性创新,「存量迭代」罢了。

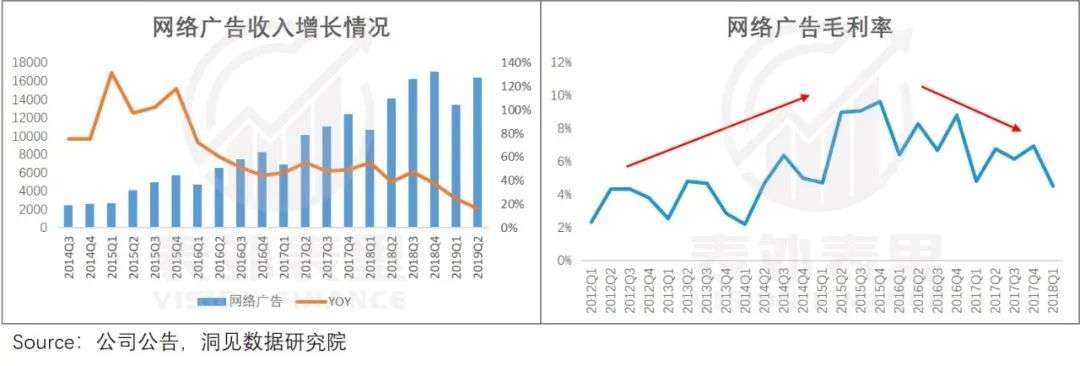

腾讯也做了相关布局,而据2017Q2电话会议:因为广告定位技术的大幅提升,使得广告报价上调。此外,广告库存也所有增长。

但整体来看,收入增幅是缩减的,此外毛利率也没有像3G时代一样大幅提升。

而真正具备「增量迭代」意义,如短视频、直播、手游等。前两个由于通信速率、资费等原因,当时市场增量有限——数据显示,直到2021年,网络直播的用户渗透率才逼近70%。

与之相比,手游虽然在当期就爆发了——毕竟因为你打LOL,和你吵架的女朋友,都开始沉迷王者峡谷,但腾讯竞争承压明显。

2015年,腾讯转战重量级手游市场,代理的《热血传奇》《新剑侠情缘》等游戏,成为爆款。然而网易同期的《梦幻西游》《大话西游》,火爆不遑多让。

2017年,腾讯终于自研推出了《王者荣耀》,一炮而红,但网易的《阴阳师》,影响也不容忽视。

如此“鹅猪对垒”,腾讯实打实吃到的份额,远不如网游时代。如下图,腾讯游戏收入增长贡献在这一阶段有所下滑。

等第四轮4-5G阶段,腾讯对大数据周期,也就是视频流、算法推荐等,反应迟钝:

很早就放弃在短视频领域的直接竞争,关闭了微视。等抖音爆炸式增长,重新加入竞争时,为时已晚。

可以看到,最近一次的超额收益,实际和业务进阶关系不大,主要是疫情催化以及流动性宽松等的短期“资本游戏”,弹性自然更有限,仅一倍多。

总的来看,想拿到更多超额收益,既要“靠天吃饭”,又“事在人为”。

但2016年之后,腾讯面对的要么市场增量不够,要么自身份额有限,业绩增长想象力衰减,要么错失良机。也就不难理解,收益率边际递减。

市场认知差快速填平,有效窗口期急剧缩短

事实上,除了收益率边际递减,在腾讯的历次股价超额收益中,还出现了一个规律:

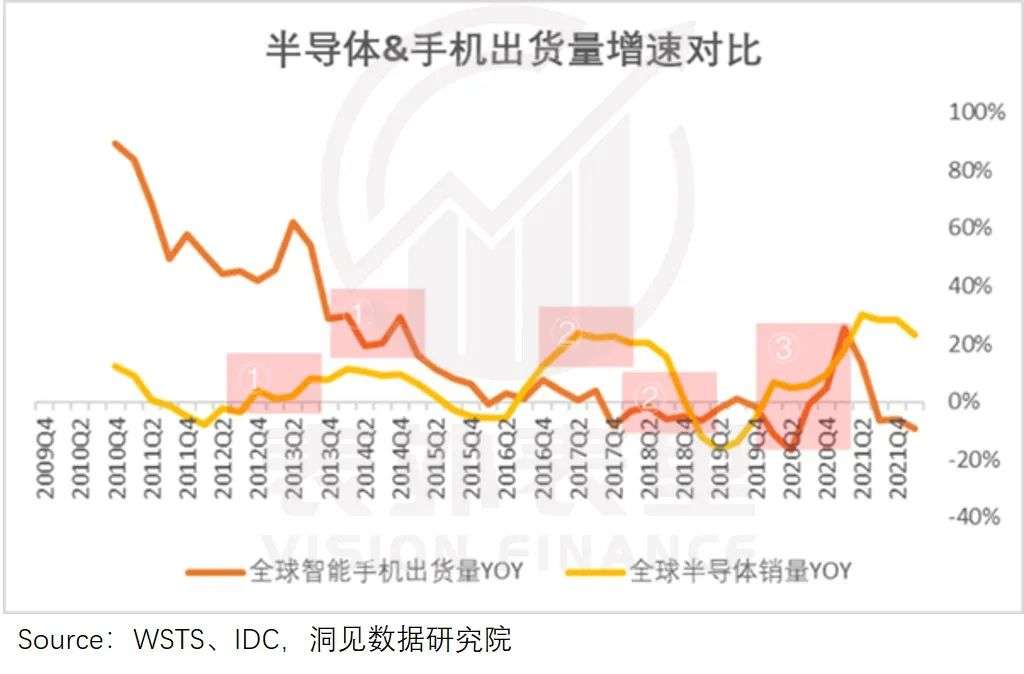

PC周期,从半导体革新,到腾讯股价攀上高点,经历了3年;3G时代,这个过程缩减为1.5年;4G时代,时间进一步压缩到2-3个季度。

(2020年股价超收益,最主要源自宏观环境,此处不做讨论。)

也就是说,随着时间的推移,每一轮周期的股票定价时间差,越来越短。抢跑严重,后入场的散户们,只剩高位站岗。

而这背后,是整个传导链条(技术革新-半导体销售-硬件销售-应用变现—股价)的层层压缩。

2018年的中国移动合作伙伴大会上,OPPO高管展示了基于Find X的5G样机,并表示:“有信心成为首批、并争取成为首家推出5G商用手机的终端厂商。”

但事实上,此时国内5G基建,还处于概念阶段。

反观3G时代,2008年12月发布牌照,两年之后OPPO首款3G手机E21W才上市。

“佛系”变“卷王”的原因,借用Counterpoint分析师的话说:过去,手机销量都是营销驱动的,但现在转向先进技术和功能驱动。

这反映在数据上,可以看到,3G时代,半导体销量高峰,传导到终端,花了两年左右。

4G周期,这个时间差缩短到了一年半;5G时期只有1-2个季度。

备注:半导体和智能手机出货量增长的波动也会受周期外其他因子的影响,此处大致做趋势性对比。

不仅半导体到硬件的传导如此,下一环应用端也是类似情况。

2000年底,QQ的注册用户即将突破1亿的惊人纪录,但全中国却没有一个人愿意购买它的股份。以至于马化腾在后来的采访中称:那段时间是最痛苦的。

但到了微信的时候,用户数刚到3000万,马化腾就对内宣称:“微博的战争已经结束了”,并下令暂停即将在京沪投放的2000万元广告。

这说明,市场对应用层面的认知范式,越来越清晰,定价时间差,自然愈发缩短。

基于此,下一波周期来临时,如果市场可以预期:

1、不可逆迭代趋势中,公司现有业务是否具备一定的抵抗性;

2、是否释放抢跑入局新业务的信号。

意味着基本可以获得超额收益,市场定价效率会进一步提高。这一一因应到腾讯身上来说。

游戏业务上,当年手游化淘汰了一大批网游公司时,腾讯一方面,基于从QQ开始,始终掌握着流量入口,占据强势曝光地位——即便质量一般的二线作品,也能一开始就把它送到畅销榜前列。

另一方面,深谙“换皮”技能下,很多网游爆款如《英雄联盟》《PUBG》等被其成功手游化,以《王者荣耀》《和平精英》强势入局。

除了具备抵抗性,这一轮中腾讯捕捉行业更迭的反应,也很及时。

2013年休闲手游兴起时,腾讯就祭出了“牛刀”——分拆重组了天美、光子、魔方、北极光4个工作室群,2015年4G手机换机达到高潮时,《王者荣耀》《全民超神》立即推出,成为现象级爆款。

广告业务方面,也是类似的逻辑:

当然,生态顺延是有风险存在的。以广告业务来说,Facebook移动化时,伴随着网页曝光量下降,移动端广告加载率却未打开,拖累了整体广告收入增速。

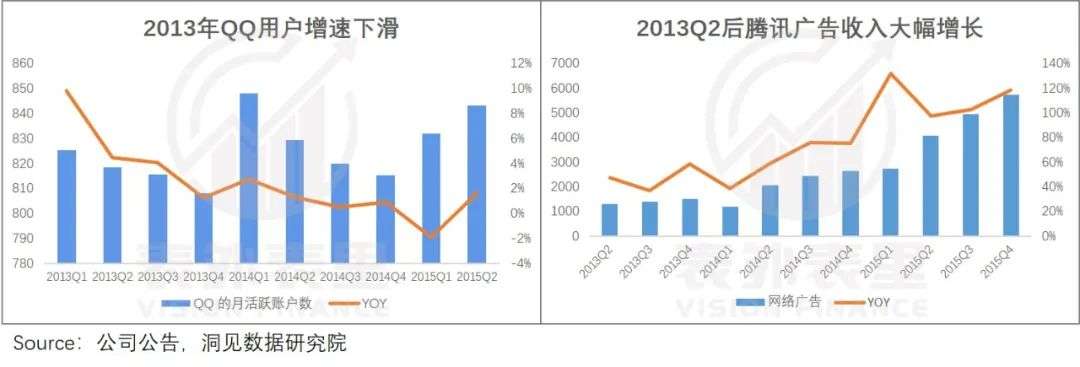

其实,腾讯当年的移动化也出现了“左右互搏”的情况——随着微信用户数增长,QQ用户增速大幅下跌。

然而,同期其广告收入增速并未受影响。

原因在于,微信发展的同时,腾讯基于QQ系列生态(QQ空间、 QQ客户端、手机QQ等),上线广点通,广告投放从“曝光购买”升级到“效果购买”,刺激了QQ系的广告业务。

换句话说,上一周期培养的生态,可以在下一周期大规模变现。一方面,消解了青黄不接的问题;另一方面,也能为新生态投入提供现金。

这样的周期反复上演,投资者对腾讯是否乘上风口的判断,自然越来越快。

回归当下,新一轮的周期似乎已经开始:

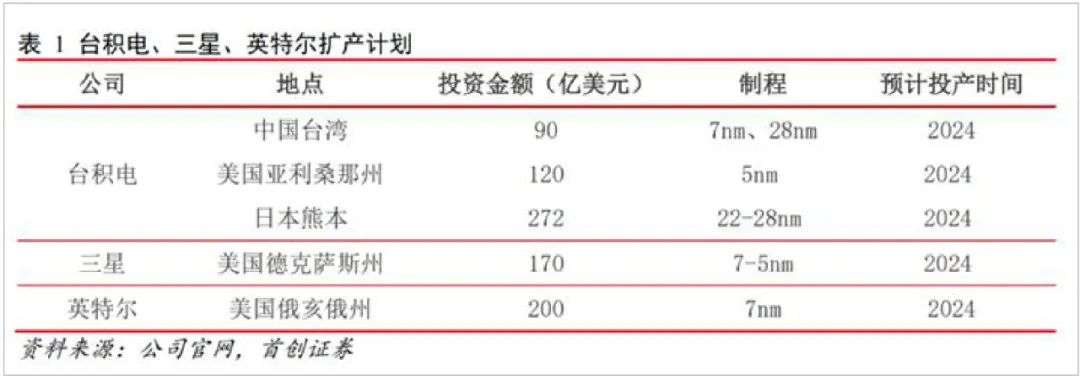

据IC Insights 统计,2022年全球半导体行业资本支出将达1904 亿美金,创历史新高。其中国际龙头扩产,均以更先进制程(如5nm)为主。

与此同时,5G全球布局速度也在加快。这让市场对元宇宙和新能源汽车的爆发充满期待。

以元宇宙来说,硬件周期已蠢蠢欲动。头部企业里,Meta的Oculus Quest 2已于2020年上市;2023年,苹果首款AR/VR设备也有望上线。

而腾讯现有生态,如何大规模应用到新能源汽车、VR头显上,又能否对现有应用形成新的代际?市场在等一个信号。

小结

“在您看来,谁将会成为腾讯未来的敌人?”

2012年,马化腾在北京腾讯会所,向《连线》杂志创始主编凯文·凯利如此发问道。

而二十多年的跌宕周期中,腾讯凭借踩准周期风口,在关键增量市场快速反应,持续吃到肥美鱼肉,让这个问题的答案,一直没有明确的迹象。

但5G之后的时代,腾讯生态持续获得超额收益的确定性,开始模糊。市场难免产生答案终会浮现的隐忧。

正如同凯文·凯利当时的回答:在互联网世界,即将消灭你的那个人,从来不会出现在一份既定的名单中。

24小时热榜

24小时热榜

热门视频

热门视频