来源/快消

作者/李欢欢

形势比人强。受宏观经济、市场竞争、成本上涨、疫情等多重因素影响,在供应链体系、门店规模上已筑起稳定护城河的绝味食品也难逃业绩大滑坡,2022上半年净利润或创2017年上市以来新低。

净利润或下滑八成

高增长之后的高基数食品企业,碰上疫情的反复和消费需求不振,往往会面临更大的业绩增长压力,稍不慎就会出现走一步退两步、甚至三步的情况。去年,在疫情中业绩逆势大涨、令一众同行羡慕不已的卤味头部企业绝味食品,近日就发布了一份并不“香”的业绩预告。

预告显示,2022年上半年,绝味预计实现营收32亿元-34亿元,较去年同期的31.44亿元增长1.78%-8.14%;预计实现归属于上市公司股东的净利润为0.9亿元-1.1亿元,较去年同期下降78.08%-82.07%。

这一净利润水平,拉长时间维度来看,不只是退了三步。数据显示,从2016年到2021年,绝味食品上半年的净利润分别为1.82亿元、2.38亿元、3.15亿元、3.96亿元、2.74亿元、5.02亿元。也就是说,今年的净利润水平,将创下公司自上市以来的“半年报”的最差成绩。

事实上,颓势从今年一季度就已显现,只是二季度的情况更糟糕。数据显示,今年一季度,绝味食品实现营业收入16.88亿元,同比增长12.09%,净利润为0.89亿元,同比下降62.24%。也就是说,二季度不仅营收增长失速,净利润扣除一季度的0.89亿元后,甚至不足0.2亿元,这成绩用“异常惨淡”四个字来形容并不为过。

关于业绩预减的原因,绝味在公告中表示,主要是主营业务受影响较大。具体来说,因疫情防控,报告期内部分工厂及门店暂停生产与营业,对公司销售及利润造成一定影响;报告期内,原材料成本上涨、销售费用增长及给予加盟商补贴费用导致利润同比减少。

虽然,原因是多方面的,但通常来说,营业收入在保持稳定增长的同时,净利润大幅度下滑,主要还是成本端出现了问题。数据显示,今年一季度,绝味的营业成本从去年的9.87亿元增加至今年的11.77亿元,增长幅度达19.26%,明显高于营收12.09%的增长幅度。

一方面,从整个大环境来看,整个食品行业从2021年开始就一直面临原材料、能源、运输等成本持续上涨的压力,绝味也不例。2021年,绝味主营的卤制品营业成本较上年增长16.32%,到了2022年,成本端继续承压。拿其主要原材料来说,根据水禽行情网的数据,截至2022年6月底,鸭脖的平均采购价格为每千克13.45元,同比去年上升15.45%。

另一方面,随着主营业务的扩张和市场竞争的加剧,为获取更多客流,公司花在销售和管理上的费用也越来越多。今年一季度,绝味的销售费用从去年同期的1亿元增长135.07%至2.36亿元,管理费用从0.86亿元增长至1.1亿元。

事实上,绝味2021年亮眼业绩的背后,销售费用“功不可没”。财报显示,2021年,绝味的销售费用高达5.24亿元,同比增长62.78%,其中,广告宣传费用同比增长383.97%至1.66亿元。某种程度来看,顶流也是需要砸钱的。

规模优势,还能持续多久?

其实,作为卤味顶流,无论从营收规模还是门店数量来看,绝味的行业龙头地位都相对稳固。毕竟,无论在快消还是连锁餐饮行业,能做到万店规模的品牌都是少数,更何况,当下的绝味,还在去年13714家门店的基础上继续狂奔。

从营收规模来看,截至2021年底,绝味的营业收入达65.49亿元,这一水平远高于头部阵营中的其他三家。公开数据显示,周黑鸭和煌上煌2021年的营收分别为28.7亿元、23.39亿元,而另外一家正在冲刺IPO的紫燕食品2020年的营收为26.13亿元。

虽说卤味行业极度分散、赛道前五名的市占率也不过20%左右,再加上市场竞争激烈、伴随着很多不确定性,对很多品牌而言,蕴藏着“上位”机会,但绝味这超60亿的体量,并不是别的企业短时间能赶上的。

虽然规模优势明显,但多年来,与同行业相比,绝味垫底的毛利率和单店收入水平,一直让其盈利能力饱受质疑。

财报显示,从2016年-2021年,绝味的毛利率分别为35.8%、34.3%、33.9%、33.5%和32.06%,不仅呈逐年下滑趋势,且一直低于同行。2021年,周黑鸭和煌上煌的毛利率分别为57.78%、33%。“绝味的规模优势明显,在上游又具有较强的议价权,毛利率提不上去,主要还是管理模式的优化速度跟不上门店扩张的速度”,一业内人士表示。

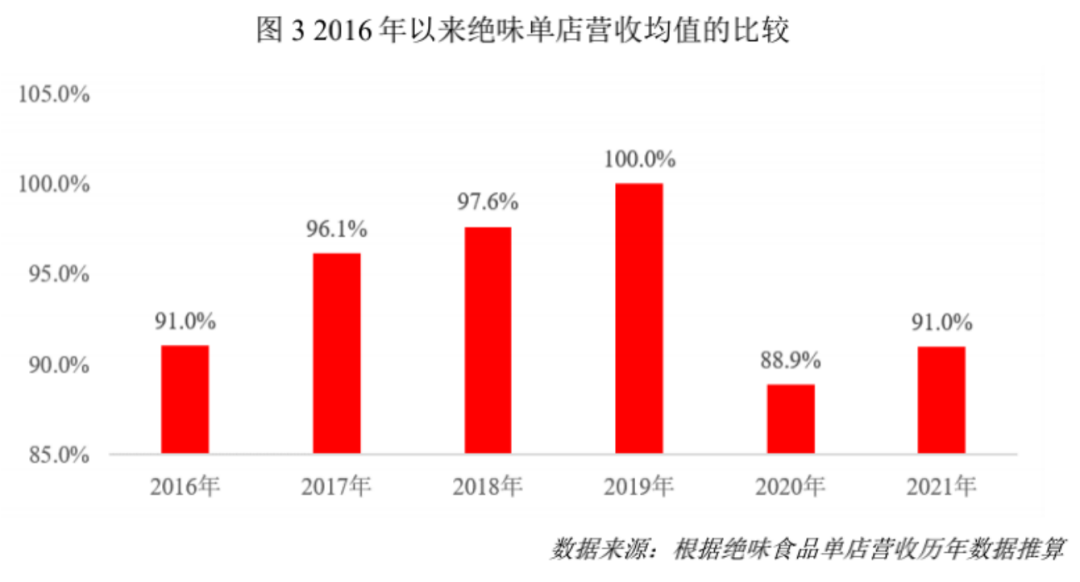

单店收入方面,绝味在今年年初的业绩说明会上表示:“公司2021年单店收入仍处于逐步恢复到疫情前水平的过程中。”事实上,即使在其单店收入最高的2019年,也远不及上市同行。根据三家上市企业当年主营业务的线下占比、门店数量等因素来测算,2019年,绝味的单店年收入为44.49万元,周黑鸭和煌上煌则分别为210.68万元和57.12万元。

在跑马圈地阶段,门店规模优势可以掩盖、甚至是弥补毛利率和单店收入的不足,这些年来,绝味正是靠着以量取胜的策略实现了业绩的快速增长。然而,当门店数量达到一定规模后,门店密度天花板、以及扩张带来的风险,都是绝味要面临的问题。

首先是门店未来的扩张空间上,有机构预测绝味的门店极限为2万多家,且不论各个区域市场的接受度,即使真按机构预测的方向发展,按照绝味目前13000+的体量、以及每年1000多家的增长速度,其规模天花板即将到来。而随着门店密度的提高,单店收入水平又难免受影响。

而疫情反复、宏观经济下行带来的消费疲软无疑又为绝味的扩张蒙上了一层不确定性。形势比人强的当下,逆势扩张的路子不好走,海底捞就是一个典型。尽管相较于服务属性更重的餐饮企业,卤味连锁零售业态的模式更轻,消费场景更加多元化,受疫情影响相对稍少,但作为一种非刚需食品,卤味的消费受经济水平影响较为明显。毕竟,在经济下行周期里,消费者们习惯捂紧钱袋子,抑制非必要消费。

近些年,绝味虽然在尝试利用投资探寻公司新的增长曲线,但从占比来看,卤制品业务仍然贡献了公司8成以上的利润。未来要保住顶流的位置,还得靠主营业务支撑,而当门店扩张的边际效应开始减少、规模红利即将见顶之时,绝味的当务之际应该是改善主营业务的盈利能力。

24小时热榜

24小时热榜

热门视频

热门视频