出品/餐企老板内参

作者/王盼 张心笛

门店艰难度日,供应链却风生水起。

餐饮“幕后大军”崛起,供应链企业扎堆上市

自从去年9月,千味央厨上市开启“餐饮供应链第一股”后,这条赛道的竞争者“蠢蠢欲动”。

这半年来,食品供应链“上市潮”来袭。

先是今年年初,主营食品调味料等产品的宝立食品,拟在上交所主板上市。喜茶、肯德基、麦当劳、星巴克都是其客户。在招股书中,宝立食品把千味央厨看做是“同行业可比上市公司”。

随后,合肥恒鑫生活科技股份有限公司也披露了招股书,而这家公司是瑞幸、喜茶的包装材料供应商之一。

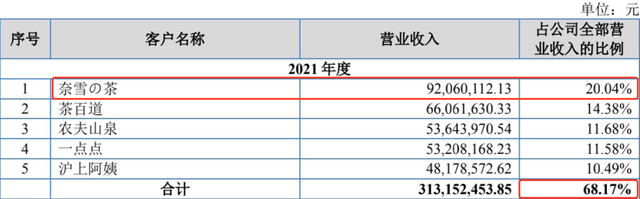

半个月前,主做原料果汁、速冻果块、鲜果的田野股份,正式向北交所递交申报稿,计划挂牌上市,冲刺“新式茶饮供应链第一股”,其五大客户分别为:奈雪的茶、茶百道、农夫山泉、一点点和沪上阿姨,贡献的销售收入占比为68%,仅奈雪的茶一家,占比就达到了20%。

可以看出,越来越多供应商正在排队等待公开市场的检阅。

另一方面,观察冲刺IPO的餐饮品牌老乡鸡也可见,上游养殖业、屠宰加工和零售业,撑起了老乡鸡的盈利。而作为上市主体的餐饮板块反而“全部亏损”。

换句话说,老乡鸡冲刺IPO,“底气”并不来自于餐饮门店端,而是背后的供应链。

“门店”还在亏钱,供应链却靠三步曲解锁了财富密码

从公开的财务数据中,不难看出餐饮门店、茶饮品牌们受疫情影响正在艰难度日。而尝试“弯道超车”的供应链们却似乎过得风生水起。

通过拆解供应链们的IPO数据,内参君从类同点中,尝试找到“超车的加速钥匙”——

首先是,抓风口、抱大腿。

2018-2019年,新茶饮赛道风口正盛。从“原料商”田野股份、到“包装商”恒鑫生活再到“配料商”宝立食品,均踏上了这趟“顺风快车”。

2019年前,田野股份的主要客户多为农夫山泉、可口可乐等传统食品饮料企业。在抓住“新茶饮风口”做转型后,田野股份的“前五大客户”中,有四家为茶饮品牌。

恒鑫生活在招股书中阐述的大客户资源中,约75%为茶饮品牌,包括瑞幸咖啡、星巴克、Manner咖啡、喜茶、蜜雪冰城、Coco都可茶饮等。

而宝立食品在核心产品——为餐饮品牌提供复合调味料外,也将目光瞄准了茶饮,不断开发出各种新的甜饮品配料,如爆珠、晶球、粉圆和布丁系列。

转型抓风口这件事做的对不对,在数据上有直接显示:

2019年至2021年,田野股份营收分别为2.90亿元、2.66亿元和4.59亿元。在2021年的4.59亿营收中,销售收入占比为68%,约为3.12亿元。而这68%的销售收入中,茶饮品牌们贡献了2.6亿元左右,占比超八成。其中,奈雪的茶作为第一大客户,为其贡献了9206万元的销售收入。

接着是,做爆款、打响名声,奠定供应链地位。

被大众呼声几度“召回”的嫩牛五方,就是最好的例子。

自2008年起开始与百胜集团合作的宝立食品,先后为前者提供了各种复合腌料,包括新奥尔良腌料、二代粥底粉、灯影牛肉酱、藤椒风味酱等。

其中,灯影牛肉酱作为嫩牛五方的“独家珍宝”,以及限量供应但好评满分的“避风塘”系列产品等,甚至在社交平台上被网友起底,试图寻找单独购买链接。

另一个例子是去年新茶饮们蜂拥而上的爆款饮品——“油柑茶”,也是新茶饮品牌与供应商们“共谋的产物”,直接把油柑这一极度小众的水果推上“当年水果之王”的宝座。

产品爆火,原料身价也跟着水涨船高。

最后是,扩大影响力,寻求增长曲线。

或许是产品爆火背后,让供应链们也看到了C端市场的魅力。

随着小红书消费种草经济的崛起,越来越多网友不满足于直接购买品牌单品,而是开始深挖供应商产品,试图找出“平价大碗”的秘密。

在小红书平台上,不断有“我挖到了某咖啡、茶饮品牌背后的供应商!”类似的内容出现。相较于购买含有“一定溢价”的现成单品,如今的网友更愿意将目光聚焦原料,直接对供应商下手,“花一杯的钱自己做出好几杯”。

在宝立食品公开的招股书中,我们也能看到:2021年上半年,其轻烹解决方案收入占比已经达到36.74%,而去年整年占比仅为13.54%。被重点研发的轻烹料理酱包、轻烹料理汤包以及空刻意面,都已成为C端消费者口中的爆款。

野心勃勃背后,餐饮结构变化倒逼供应链企业升级

供应链企业“争先恐后”谋上市背后,既是市场的需求,也是供应链企业自身的成长壮大。

从行业大环境来看——

以往餐饮行业广阔的市场规模,和相对而言散乱的内部结构形成矛盾,而近几年,随着餐饮连锁化的发展和成熟,大环境也在倒逼着供应链企业变革。

根据《2022年中国餐饮经营研报》内容显示,2021年,蜜雪冰城新增门店3846家,门店总数达到20000家;书亦烧仙草新增门店1953家,门店总数达到7000家;百胜中国净增1282家,门店达到11788家。

同时,数据显示,2018年-2021年,中国餐饮连锁率从12%,一路上升至18%。

“千店规模”的品牌越来越多,分给供应链的“蛋糕”也随之增加;此外,在餐饮大盘逐渐扩大的基础上,品牌门店为了保证“千店同味”,产品标准化也在市场需求的推动下逐步提升。

从供应链企业的发展来看——

这一赛道从之前的小、散、乱逐渐集中,慢慢有了规模,不再是散落市场的小微生存状态。特别是去年千味央厨的上市,“以供应链第一股”的身份面世,极大地鼓励了餐饮加工制造业,让这一赛道逐渐走向成熟。

由此,供应链驶入“高速路”,呈现多点开花的发展景象。虽然相较于零售市场,该市场仍然显得生涩,但看看颐海国际(海底捞的供应链公司)便可一窥未来。

总之,前路漫漫,后生可畏。

背靠大树就一定好乘凉吗?

其实,供应链上市也有不少隐患和难点。

首先是供应链高度依赖品牌,“捆绑效应”成为无形的束缚。一旦订单、客户流失,或行业“大洗牌”导致品牌方降价,会造成很大风险。

因为对于这些加工厂来说,优势更多体现在规模化采购上,以实现对上游成本的极致压缩。然后,不少品牌自身面临盈利困难的局面,同时寻求压缩成本,导致这些原料供应商从品牌手中赚钱的难度将会增加。

以田野的招股书来看,2021年向新茶饮行业出售的产品均价为1.67万元,而上一年度为1.73万元;宝立食品面临类似的问题——百胜中国作为其最大客户,2018-2020年间的销售贡献率比例分别为32.81%、30.53%和24.81%。宝立在招股书中称,存在“主要客户流失的风险”。

由此可见,“吃红利”可以,但要长期吃红利,需要思考如何摆脱对单一产品线和大客户的依赖。

田野股份的“五大客户”

其次是容易发生食品安全问题,“受牵连”的风险不小。 比如宝立食品的供应商之一“东方先导”,就曾因涉嫌生产经营不符合标签标注食品案受到处罚。

餐饮是九业合一的生意,链条长、环节多,对于供应商来说,“关卡”不少。需面临自身、同行业、下游行业发生食品安全事件进而对行业声誉、公司业绩造成不利影响的风险。

此外,赛道内卷,品牌方需要产品独特性,因此自建供应工厂成为趋势。比如杨国福,“自产货品”(包括麻辣烫底料和其他关键调味料)是重要板块,品牌商业模式的核心,就是通过自产调味料绑定加盟商,同时销售其他产品。

随着自建工厂产能的扩大,提升了规模效应,杨国福的毛利率也随之攀升。2019-2021Q3,杨国福的毛利率分别为27.9%、28.7%和30.2%。

最后,盈利困境也需要破局。

以恒鑫生活来看,经营业绩并不稳定,2019-2021年,恒鑫生活实现营收分别为5.44亿元、4.24亿元、7.19亿元,同期净利润分别为7026.56万元、2487.66万元、8123.61万元。虽然公司的业绩整体呈现上升趋势,然而2020年其营收与净利却双双出现了下滑,分别为22.03%和64.59%。

此外,在招股书中,宝立食品把日辰股份、安记食品、天味食品千味央厨看做是“同行业可比上市公司”,然而,其毛利率不仅远低于日辰食品44%的毛利率,且低于34%的可比上市公司均值。

小结

尽管目前看来,“供应链扎堆上市”的气氛被烘托得格外热闹。但在各家招股书中,一些潜藏的“难点”仍未能被很好解决。

面对“IPO临门一脚”,故事能否画上完美句号,还有待市场及大众检验。

总而言之,“只要没有句号,故事就不会结束”。

24小时热榜

24小时热榜

热门视频

热门视频