来源/霞光社

作者/郭照川

有人说,“越南就是下一个中国。”

这种说法背后的依据,来源于对今年上半年以来越南制造业,以及投资、出口、供应链的一系列崛起的认知:

今年一季度,越南国内GDP同比增长了5.03%,成为全球疫情影响下亚洲经济增长率最快的国家。“全球供应链转移,新的世界制造工厂在崛起”“外商加速投资东南亚新兴发展中国家如越南”等新闻,也点燃了越南周边国家的焦虑情绪。

这个经济总量长期排在印尼、泰国、菲律宾之后的小国家,突然成了大家的关注中心。除了“疯狂”的出口制造业,越南的跨境电商直播、新能源车产业、甚至是“炒房”,都被跨境生意人认为是可能的潜在风口。

越南制造业“超级工厂”的潜质是怎样形成的?“越南制造”的崛起是时代压力下的“被动承接”?

中国基因,越南制造

国际大牌代工纷纷选择在越南建厂,已不是什么新鲜事。

关于“越南崛起”的这一波热度开始于今年4月。但中国代工厂外迁越南却始于10年前,越南如今猛增的出口额数据背后,也离不开中国制造业厂商转移的力量。

外迁越南的制造业,主要集中于服装纺织和轻电子产品两类。由外媒数据可知,2022年前4个月的越南出口产品结构中,光是加工产品就占了89%,比例惊人。

2021年,世界知名运动品牌耐克有超过一半的鞋类生产和超过30%的服装生产都来自于越南。同类运动品牌阿迪达斯也有40%以上的鞋类产品生产自越南工厂。而索尼、三星等电子产品也同样依赖于越南的廉价生产力。三星有半数以上的手机出口产品均在越南生产。

但这并不意味着越南“抢走”了原本属于中国代工企业的订单。比起订单来,真正被越南拿走的红利是劳动力就业岗位,同时也意味着国内腾出空间迎来产业升级。

近十年来,中国大型上市代工厂陆续向东南亚地区外迁,而越南则是他们的主要目标建厂地之一。

例如中国最大的一体化服装代工龙头申洲国际,原本在浙江宁波起家,目前在东南亚多个国家都有外迁出来的制衣工厂,在越南有2.8万员工,还有2家制衣工厂和一家面料基地。

同样,去年4月刚刚在深交所上市的国际大牌代工厂华利集团,也早早就把生产工厂搬到了东南亚。公司在越南投产的3个新工厂,在去年已经陆续达产。

作为耐克、彪马等服装品牌的代工厂,华利集团如今100%的产能都在海外。此外,台资香港上市代工厂裕元集团的生产基地主要也在越南。

根据越南统计局数据,越南2022年一季度的进出口总额约1763.5亿美元,尤其是出口额达到了885.8亿美元,同比上升12.9%。

与此同时,根据越南官媒《人民报》的报道,越南的外商资金这三年来累计增加了60%。近5年来,外资企业所占越南整体出口额份额一直都在70%以上。今年一季度,外资出口所占比例更是达到了73.8%。

其中,来自中国的投资,除了服装加工制造等轻工业,也体现在新能源和跨境电商领域。光是中国企业在越南北江省的光伏投资,就达到了20亿美元,越南几乎已经是中国在海外最大的光伏产品生产基地了。

而越南最大的三家电商平台(Shopee、TiKi、Lazada)中,也均有中国互联网公司如腾讯、阿里的大量持股,并且在运营中扮演了重要角色。

这样看来,越南的所谓“繁荣”,与周边国家代工厂的产业转移分割不开。

“外迁”十年

1986年,越南踏上“革新开放”之路,2006年越南加入世贸组织。再加上越南近几年与多个国家和地区,签订了自由贸易协定和区域全面经济伙伴关系协定。这些对外贸易的促进文件,使得越南在地区内实现了90%以上的货物贸易“零关税”。

凭借投资优惠政策和较为低廉的劳动力成本,越南承接了许多来自新加坡、韩国和中国的海外资本,开始成为各国劳动密集型产业链的转移方向。

其中,就有不少来自中国的出海代工厂。比如中国企业申洲国际,就是近十年“向南迁移”的典型之一,其如今有一半产能都分布在越南。

申洲国际不仅是耐克、优衣库、阿迪达斯、彪马等国际大牌的代工工厂,不久前网红品牌lululemon也成为它的代工客户,带来3000万美元的大单,真正“把服装代工做成了大生意”。

中国改革开放后,申洲国际位于宁波的老厂陆续承接了大量来自日本和欧美的高端服装代工订单。那时,中国许多东部沿海城市,都成为发达国家劳动密集型产业转移的承接地。

随着代工生意越做越大,申洲国际慢慢有了专门为耐克、阿迪达斯建设的代工工厂,也有了现代工厂的“纵向一体化”趋势。但之后国内服装出口比例开始下滑,这些代工工厂开始把目光转向东南亚。

早在2005年,申洲国际在柬埔寨的成衣工厂就已开始投产。2013年后,在越南投资的面料工厂一期和二期也陆续投入生产。随着东南亚产能扩张,又有了世通越南成衣工厂、德利越南成衣工厂等,雇佣当地人来扩充产能,消化掉这些来自欧美高端运动品牌的订单。

相比当时国内的劳动力价格上浮、环保政策收紧,东南亚的低成本劳动力和税收优惠成为了吸引中国代工厂外迁的直接因素,布局东南亚成为一种时代必然。

2010年之后,国内代工厂开启了向东南亚转移的“外迁十年”。这十年间,像申洲国际这样的纺织行业上市公司,产能转向越南的趋势不能小觑。

据东北证券数据,申洲国际布局在东南亚的面料产能为50%,成衣产能有40%。另一家服装代工企业健盛集团,在越南拥有海防、安兴、清化三大生产基地,相关产能占比总产能的50%。而主业为生产色纺纱线的百隆东方和华孚时尚,也都在越南建设有纱锭工厂,分别占总产能的60%和15%。

除此之外,电子产品类的代工厂如富士康也先后在越南投资3.5亿美元,建设了超过6万人的厂区,还计划投资7亿美元做新的苹果代工组装厂。

充斥着海外资本的越南,慢慢有了“新一代世界超级工厂”的标签。

“疫情窗口”特殊机遇期

虽然制造业出口产业链形成非一日之功,但越南今年一季度出口数据的“逆势猛增”,多半是因为越南把握住了疫情波动窗口期。

去年7月,越南经历第一轮疫情高峰期时,曾经面临过严重的用工荒。大量越南工人因为担心疫情,选择离开人员密集的厂区返回老家,使得三星、苹果等电子产品代工厂所在的产业园一度面临关闭,越南制造业遭受猛烈冲击。

今年年初,越南又经历了一轮严重的疫情,不少东南亚代工厂的开工率和产能严重不足,从而导致出货量减少。在越南布局产能的申洲国际也受到影响,股价跌幅一度超过了30%。

但今年3月之后,伴随着越南北部疫情状况好转,代工厂生产得到了快速恢复。越南出口外贸抓住了全球疫情之下的空白,发力承接产业链,从而成就了其脱颖而出的优势条件。

于是在今年受疫情扰动的短暂时间内,越南表现出较高增速,成为了特殊时期内的“世界工厂”,挤压了周边受疫情影响国家的出口订单资源。

一些多年从事代工的国内中小型工厂老板,表示今年有许多欧美客户,都决定把原本国内的单子移到越南生产,让国内许多代工企业损失不少。

而早已在越南布局的大型上市代工企业,则由于越南疫情的松动,让海外承担了更多生产压力。这种情况下,资本、原材料、流程技术均非源于越南本土,当地劳动力只负责加工和组装工作。

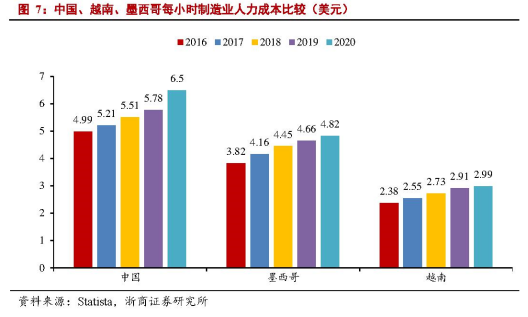

根据浙商证券的研报数据,2016年至2020年,中国制造业的人力成本基本是越南的2倍以上。无论是从出口体量还是从供应链维度上来看,越南明显还处于靠低廉人力成本吸引海外劳动密集型产业的阶段。

图源:浙商证券研报

从出口规模体量上来看,越南2021年出口规模只相当于中国的10%,仅在今年的国内疫情窗口下勉强可以超过深圳。从供应链上看,越南缺乏完整的产业结构和重工业,尤其是原材料供给还要依靠中国出口,自由度很低。

此外,虽然越南人力成本较低,但由于当地整体生活节奏比较慢,缺乏国内工厂“熟练工”具备的基本素质。比如在越南生产的AirPods经常会遭遇投诉,纺服轻工产业链的品控也比国内存在更多问题。

从更长远的视角来看,越南仍然处在一个发展比较早期的状态,短期内很难替代中国在全球供应链中的地位。

24小时热榜

24小时热榜

热门视频

热门视频