来源/市界

作者/曾嘉艺

现在的牙膏越来越活成了“化妆品”的样子,从新概念、新成分到新形态、新口味层出不穷,价格也高高在上,动辄二三十元。越来越贵、花样越来越多的牙膏是不是智商税?

现在的牙膏动辄好几十,都快成奢侈品了。

在北京,走进各大商超,甚至是711、罗森等便利店,货架上10元以上的牙膏已成为主力,常见的黑人、佳洁士、冷酸灵等品牌的牙膏单支售价多在15元以上,有的更是超过了20元,而有着“牙膏爱马仕”之称的意大利品牌玛尔斯和法国品牌Regenerate,其单价都几乎在百元以上(以110克计算)。

与货架上的“价格战”相比,国内牙膏市场的竞争更是日趋激烈。

一边是国产老品牌拼命突围,如两面针、舒客、冷酸灵等;另一边是外资牙膏品牌气势汹汹,黑人、佳洁士、高露洁等占据着国内超过40%的市场份额。此外,新晋的网红品牌Usmile、参半等更是将牙膏玩出了花样,牙膏膏体五颜六色,加入各种食用级香料,并加上了国际香氛大师调香等炫酷概念。

在五花八门的牙膏成分与功效概念的助推下,牙膏的价格水涨船高。 像景甜、张俪、赵露思等一众明星网红都在推荐的牙膏品牌“参半”,平均单价就达68元。

搞联名、换包装、推新成分、玩新功效,新老牙膏玩家们花样叠出。6月6日,冷酸灵母公司登康口腔在招股书中指出:“要不断优化产品结构,提高中高端产品的销售,带动产品价格中枢上移。”简单的说就是得卖那些单价更贵的产品。

曾经5元一支的牙膏为什么不香了?

01 一门“暴利”的生意

对于冷酸灵要去做高端市场,中国商业联合会专家委员会委员赖阳表示: “他们更想跳出低端的价格战。”

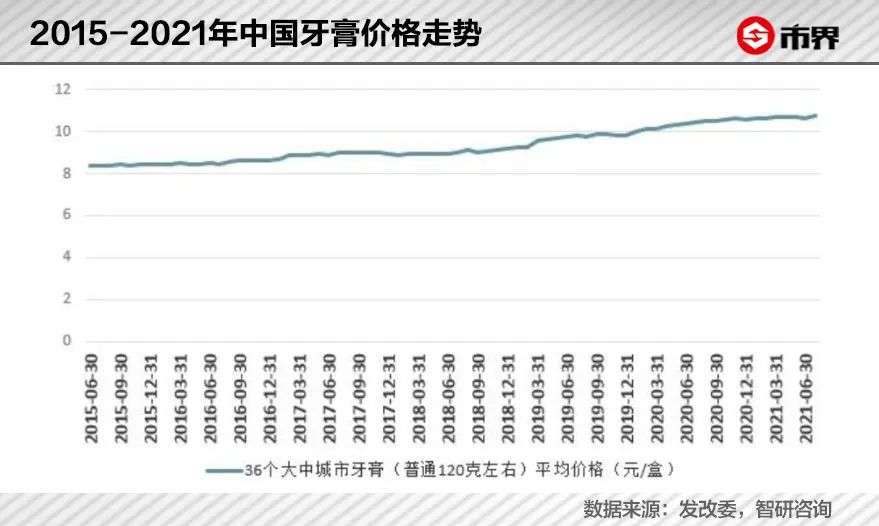

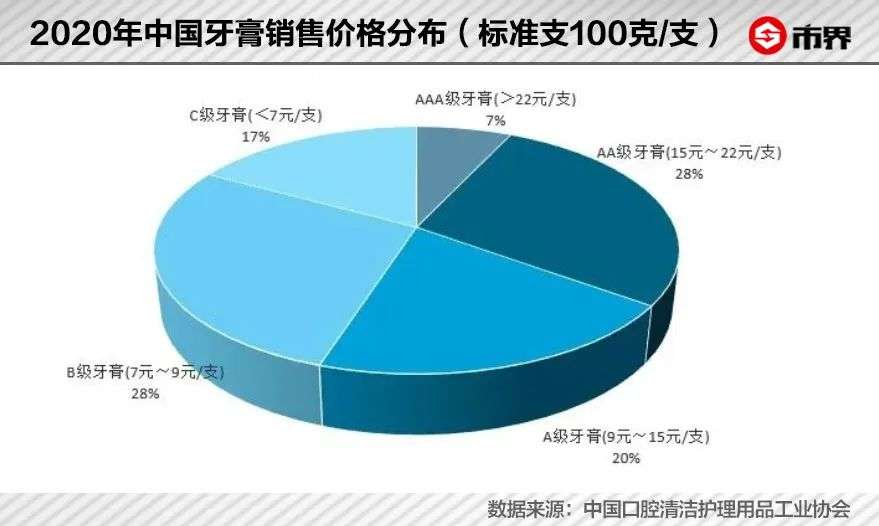

如今5元以下的牙膏市场占比不足已两成,根据发改委数据,2015-2021年中国牙膏价格一直保持上升走势,截止2021年7月,我国牙膏价格为10.75元/盒(120克左右)。现在15元以上的牙膏已经占据了35%的市场份额。

那么你知道一支动辄二三十的牙膏真正的成本是多少吗?

虽然市场上的牙膏种类繁多,但所含基本原料都差不多,主要由摩擦剂、润湿剂、增稠剂、甜味剂、表面活性剂和香料等成分构成,其中摩擦剂占比在40%-50%。而动辄几十块钱的牙膏贵就贵在一些美白、防止牙龈出血等辅助功能上。

海豚社消费品牌分析师张雅坤告诉市界:“据我所知,当前市面上比较贵的牙膏,并不是因为成分上有什么创新和突破才引起成本升高、价格上浮,现在的成分大多数是打概念,核心成分并没有什么改变。”

从冷酸灵公布的招股书来看,2019年到2021年,其成人牙膏(100克)的销售单价(出厂价)分别为2.54元、2.55元和2.62元, 同期的单位成本则分别为1.53元、1.47元以及1.50元。

也就是说生产一支牙膏的成本仅需1.5元,而一位冷酸灵的经销商也向市界透露:“冷酸灵已经涨了好几波价了,现在最便宜的抗敏感牙膏批发价都已经卖到5元一支了。”而按照行规,冷酸灵的零售价格是按照批发价的倍数定的,比如5元的批发价,零售价则起码10元起步。

对于涨价的原因,登康口腔回复市界称: “除了顺应牙膏需求多样化、产品高端化的发展方向,也是为了扩大自身在中高端牙膏中的市场份额。”

从一位牙膏代工企业给市界的报价单来看,牙膏行业属实是一门”暴利生意”。批发20箱的单只牙膏的价格不超过3元钱,但是建议的零售价涨幅却超过400%,在15.9元-29.9元之间。”而这些所谓的酵素、小苏打“网红牙膏”,成本则大概在一块钱左右。

(受访者供图)

不过,张雅坤认为: “很多牙膏主要贵在营销和包装设计上,除了颜值这个基本要素以外,还要花钱去做营销和种草,包括找明星代言之类的。”

比如佳洁士的母公司宝洁2021财年全球广告费用高达115亿美元。国内来看,2021年云南白药的销售费用为38.96亿元,正在冲刺港交所的薇美姿(舒客)2021年前三季度销售费用为5.08亿元。

而冷酸灵也没少在销售上下功夫,在牵手吴秀波多年之后,2021年冷酸灵又签下新生代演员吴磊为品牌代言人,此外冷酸灵还赞助过《向往的生活》第二季、《创造营2019》等。

2019年-2021年,登康口腔销售费用分别为2.76亿元、2.66亿元及2.79亿元,占营业收入的比重分别为29.24%、25.8%和24.45%。

02 玩起了高端化妆品那一套

功效,是牙膏升级迭代的重要原因,毕竟100年前中国第一支牙膏诞生的初衷只是为清洁口腔。

在2008年《化妆品标识管理规定》出台之前,牙膏、牙刷、牙线等用于牙齿和口腔的产品并没有明确的属性规定,只是笼统归为日化品,而这一新规正式给予了牙膏“化妆品”的身份。从2008年纳入管理到2013年的强调纳入监管,再到2021年发布的《化妆品监督管理条例》, 牙膏从法规上最终被认定了化妆品身份,并且将参照有关普通化妆品的规定进行管理。

此外,根据规定,想要宣称自己的牙膏具有防龋、抑牙菌斑、抗牙本质敏感、减轻牙龈问题等功效,备案人需按照国家标准、行业标准进行功效评价后才可以。

也就是说牙膏品牌们不能随意打广告说自己的牙膏具有各种“神奇”的功效。2015年,佳洁士的双效炫白牙膏就因构成虚假广告,被处罚603万元,这也是当时我国目前针对虚假违法广告的最大罚单。

实际上,牙膏最大的功能就是清洁,但是大众对于牙膏的期待并不仅仅局限于最初的清洁作用,于是各类功效频繁登上牙膏舞台,从最初的田七和两面针的中草药牙膏,到冷酸灵的抗敏感牙膏,再到高露洁、佳洁士的防蛀、美白作用,以及后来云南白药的“防止牙龈出血”的药用功效。

从表面看是功效的迭代升级,实际却是日化企业之间的一场没有硝烟的战争。 从1985年两面针中草药牙膏产销量突破1亿支,到上世纪90年代初高露洁、佳洁士等外资日化品牌大举进入中国,外资品牌曾一度占据着中国80%的日化市场,直到2005年云南白药推出单价22元的高端牙膏,国货才成功突围,抢回一部分市场份额。

在功效之下,外资、国企和民营几大牙膏品牌轮流“坐庄”,反复上演着“三国杀”。2020年国内牙膏年销售前十名的品牌依次为云南白药(含金口健)、黑人、佳洁士、冷酸灵、高露洁等。

但这并不意味着国内牙膏市场的格局已定,因为在这些美白、防蛀、抗敏的基础功效之外,现在牙膏的成分和功效越来越“细分”,比如有高效抗敏牙膏、中药护龈牙膏、口腔黏膜修复牙膏以及小苏打牙膏、生物酶牙膏、益生菌牙膏等。

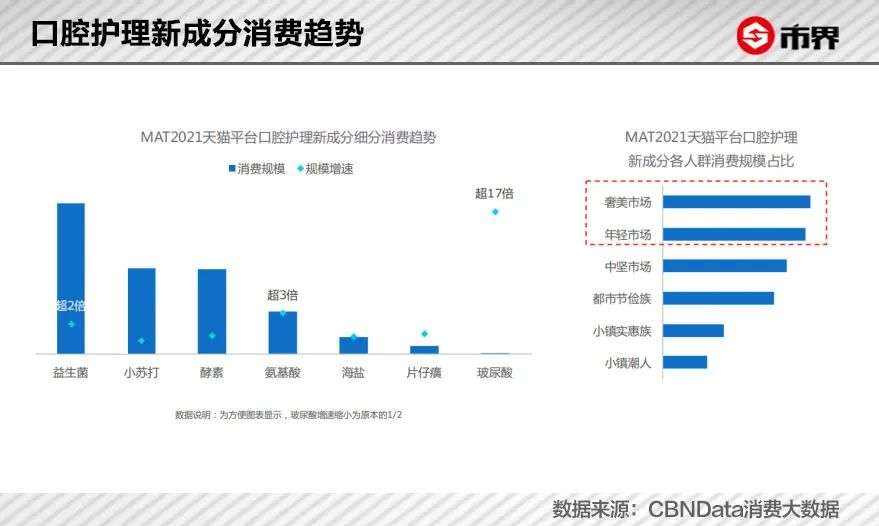

根据2021天猫口腔护理消费趋势洞察白皮书, 成分创新是口腔护理市场主要趋势之一,越来越多成熟的化妆品、食品成分,如益生菌、小苏打、酵素、氨基酸等。

和基础的功效相比,现在的功效带来的故事不仅更多,而且更偏向“高端化妆品”的所谓功效护肤,牙膏里也出现了“功效护牙”。参照化妆品市场,但凡带点这些所谓的特殊“功效”,牙膏的身家直接翻倍。比如一款普通的160克黑人牙膏标价12.9元,而旁边一款110克主打医研抗敏的冷酸灵标价29.9元。

中国商业联合会专家委员会委员赖阳表示: “产品越来越细分,实际上是为了在需求上越来越体现差异化。”

在伟大航路战略咨询Doctor看来:“原本一款普通的牙膏变成了可以社交、清新口气、让牙齿变白的牙膏,那么,这时的牙膏已经超出了其之前原本的价值,已经成为消费者眼中可以帮助解决问题的产品,不再只是单一的洁牙工具。”

03 除了抗敏,冷酸灵还有什么故事?

靠下沉市场躺赚30年的冷酸灵,单纯想冲击高端市场抬高身价并非易事。

根据过往数据分析,对普通清洁牙膏而言,10元是消费者接受的价格分水岭,而把一支牙膏作为解决口腔问题的功能性产品时,20多元的价格就显得容易接受。

但冷酸灵多年的“低价”形象早已深入人心,选择低价策略也是基于之前的市场环境的选择。冷酸灵的母公司登康口腔在2001年完成改制之前,前身是重庆牙膏厂。彼时市场的知名品牌有上海的中华、天津的蓝天六必治、广西柳州的两面针、广州的洁银和黑妹、丹东的康齿灵、哈尔滨的三颗针。

高露洁、佳洁士等海外日化品牌入场后采取高举高打的方式,通过对功效的宣传迅速占领了6元以上的高端牙膏市场,在资金以及创新上无力与之对抗的本土品牌“冷酸灵、田七们”则选择 主要集中在低价位2元以下和中等价位3-5元的牙膏市场 。

从整个口腔护理赛道来说,2016年至2020年间,我国口腔护理市场稳步增长,零售总额从496亿元增至884亿元。而根据天猫发布的《2021天猫口腔护理消费洞察趋势白皮书》,自2010年来,我国口腔患者人数逐年增加并已在2019年达到7亿人。

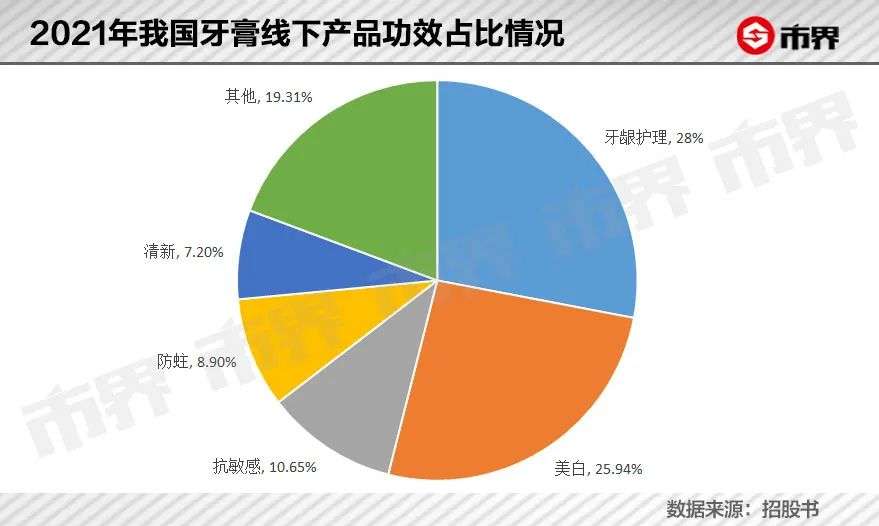

在口腔护理这块大蛋糕中,排名第一的就是牙膏市场,而牙膏市场按功效又分为美白类、牙龈护理类(中草药)、抗敏感类和其他类。其中美白类和牙龈护理类牙膏的占比超过53%,抗敏感类的市场销售占比仅有10%。

不仅是抗敏感赛道的市场份额不高,牙膏本身的门槛并不高,包括抗敏,因此在各类玩家都玩抗敏这一概念后,抗敏感领域的龙头冷酸灵的市场份额也从20世纪末占据90%以上下滑至如今60%。

而冷酸灵想要冲击高端市场,绕不过去的竞争对手就是葛兰史素克旗下的高端抗敏品牌舒适达,与冷酸灵相比,舒适达更偏向于布局100元以上市场, 0-25元市场布局较少。

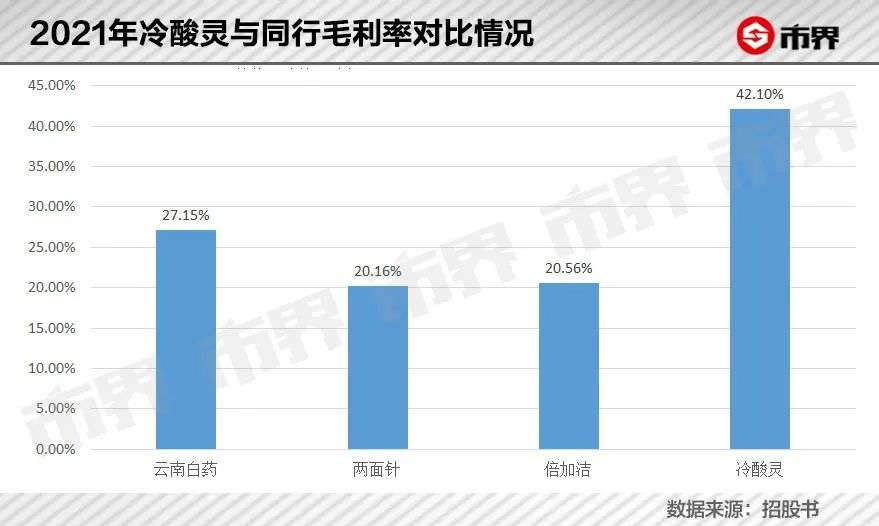

有意思的是,即使没有布局高端市场, 当前冷酸灵的毛利率已经远超同行水平,其毛利率从2019年的39.79%增长至2021年的42.1%,儿童牙膏的毛利率高出成人牙膏近20个百分点,2021年为59.87%。

与同行相比,冷酸灵的毛利率不仅高出两面针一半不止,更远远超过云南白药27.15%的毛利率。 这也让冷酸灵的营收从2019年的9.44亿元增长至2021年的11.43亿元,净利润则从6316万元增长至1.19亿元。

除了冷酸灵这一爆款之后,登康口腔有了新布局,已推出“登康”、“冷酸灵”、“贝乐乐”品牌的声波电动牙刷及冲牙器等电动口腔产品,以及牙齿脱敏剂、口腔抑菌膏、口腔抑菌护理液、牙线棒、正畸牙刷等细分产品。

登康口腔的董秘告诉市界: “公司将重点布局和发展电动牙刷、冲牙器等一系列电动口腔护理品类,形成企业发展的第二曲线。”

消费者现在还没有被它“打动”。根据招股书,登康口腔的电动牙刷、口腔医疗与美容护理产品2021年销售额分别为666万元、891万元,占营收比例仅为0.58%、0.78%。反观舒客的电动口腔护理和漱口水等在其营收占比达25%,营收近3亿元。

33年前,重庆牙膏厂(“登康口腔”的前身)靠冷酸灵这一爆品切入市场,但这么多年,公司除冷酸灵以外再无爆款,而企业的增长一定是依赖持续不断的推出阶段性的爆品,这样企业的增长才能一浪高过一浪。如果仅仅是依靠提价布局高端化收割消费者,消费者会转身投向下一个冷酸灵。

24小时热榜

24小时热榜

热门视频

热门视频