出品/车市物语

作者/张凌霄

2022年刚行至一半,多个互联网大厂、房地产企业、教培企业等裁员的信息不断冒出。从事豪华汽车品牌销售的李恒(化名)想不到,原本风光无限的职业也难逃裁员大潮。李恒在郑州的一家美系豪华品牌4S店担任总经理,却在最近半年里看着身边越来越多的同事被迫“毕业”。

“行情不好,我们店在郑州市算是比较大的4S店了。这一个月都没卖几辆车。为了节省开支,所有销售一个月只在店里上岗10天。集团那边裁员计划已经开始了,估计今年会裁掉20%的销售。”

李恒并不寄希望于局面会在下半年好转,“照这个情况,今年能完成去年零售量的70%就不错了。”上险量数据显示,今年以来,豪华品牌整体份额不断下跌,4月份,豪华品牌乘用车国内销量为16万辆,跌至最近两年来单月销量的最低水平。

接受不了这个落差的不止李恒一个人,原本一片向好的局势在今年急转而下。数据显示,在2018-2021整体乘用车市下行的大环境下,豪华车市场连续三年保持年度11%的平均增速,被外界称为车市增长的一大动力。然而,在今年持续数月的消费低迷背景下,豪华车市“强心针”的作用逐渐失效了。

需求端的疲软不仅让豪华车厂头疼,也让冲击高端的中国车企倍感困惑。“我们原本计划在今年下半年发布一款40万元级别的高端车型。眼看着今年豪华车市场表现不及预期,我们也不太敢轻举妄动了。”一位来自中国品牌汽车的营销负责人近期在与车市物语的沟通中表达了自己的担忧。

同比十连跌何时休?

乘联会统计数据显示,今年一季度,豪华车市场份额同比下滑8.2%。截至4月份,豪华车市场已经连续10个月出现同比下降。上险量数据显示,今年前四个月,豪华品牌(含特斯拉)销量为108.7万辆。过去两年一直跑赢大盘的豪华车市在今年也不灵了,1-4月,整体乘用车市场销量同比下降17.5%,而豪华品牌市场份额同比下跌了19.3%。

数据来源:汽车之家研究院

乘联会秘书长崔东树指出,豪华车市的下滑主要原因在于供给端的不足。“从去年下半年开始,芯片短缺问题逐渐凸显。3月以来的供应链危机也影响了豪华品牌的产量。产量低于预期,导致豪华品牌比较被动。”

供给端的不足会随着供应链危机的解除而好转,而消费端信心不足,要如何去重建?

“过去两年,豪华车的增速好于整体车市,是因为大家出不了国,把海外旅游、资产配置的钱拿来买车。且豪华品牌像BBA都是产品大年,密集发布新车,很大程度上刺激了消费。今年以来,零部件短缺导致车企集体涨价,一定程度上影响消费者的购车计划。”中国汽车流通协会副秘书长郎学红在与车市物语的沟通中提到,今年整体的豪华车市不容乐观。

郎学红认为,豪华车市目前缺乏增长的内生动力。“虽然国务院常务会议已经决定,阶段性减征部分乘用车的购置税,很多地方为了促进汽车消费出台了购车补贴政策。但是目前来看,这些政策很难触及到30万元以上的价格区间。”她预测全年豪华车市场走势会低于整体乘用车市场。

豪华车市,格局已定?

豪华车遇冷的背后,是50万元以上价格区间车型销量的“腰斩“。从2020年以来的上险量数据来看,50万元以上价格区间的销量在2020与2021年分别占据30万元以上价格区间的19.0%、19.9%,而到了今年的前四个月,这个数据锐减为12.1%。有意思的是,100万元以上价格区间的市场份额,与往年相比,并无太大变化,均在5%上下浮动。

数据来源:汽车之家研究院

“50万-100万元豪华车的主要消费人群过去主要是中小企业主,在现在这个经济形势下,他们中很多人会选择持币观望。”中国汽车工业咨询委员会主任安庆衡在与车市物语的交流中表示。

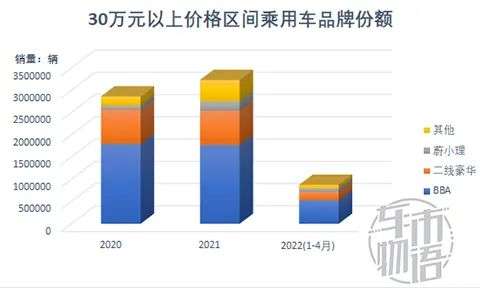

而另一方面,豪华车市也展现出了其相对稳定的一面。虽然整体销量有所下跌,传统德系三强BBA在豪华品牌中的份额依然坚挺。在包括特斯拉在内的豪华品牌中,BBA的市场份额由2021年全年的45.7%,上涨到今年前四月的48.9%。在30万元以上的价格区间,BBA的份额由去年全年的54.83%提高至今年前4月的60.75%。

与此同时,二线豪华品牌的市场份额却在逐步萎缩。在30万元以上的价格区间,二线豪华的占比从2020年的27.1%降至2021年的23.7%,再到今年前4月的20.8%。其中,英菲尼迪与讴歌两大品牌在华销量下降明显,“拖累”了整体二线豪华品牌。从2020-2021年,英菲尼迪与讴歌销量降幅分别为27.5%与62.9%。

从价格区间来看,非传统豪华品牌(合资车企与新势力车企)正在侵蚀30-50万元价格区间的市场份额。尤其是2020-2021年,非豪华品牌在30-50万元价格区间的市场份额明显扩大,由16.2万辆上涨至44.4万辆,同比涨幅高达63.5%。

尽管如此,在50万元以上的国内市场,传统豪华品牌仍然有很高的壁垒,占据绝对的市场份额。

高端新能源车,后来者还有机会?

传统豪华品牌在30-50万元价格区间的“失守“,正为后来者提供越来越多“上位”的机会。

放眼整个30万元以上的价格区间,中国品牌汽车的终端销量由2020年的11.8万辆涨至2021年的31.2万辆,市场份额由4.1%跃升至9.6%。而在今年前四个月,中国品牌在30万元以上的价格区间市占率已经突破12%。

在30万元以上的高端车市,新能源汽车为中国品牌开疆扩土立下了汗马功劳,在2020年、2021年,新能源汽车为中国品牌汽车分别贡献了76.6%、74.1%的销量,而到了今年前四月,这个占比扩大到80.8%。而排名前列的中国品牌车型,基本都被新势力车企占据。

其中,新势力三强蔚来、理想、小鹏在30万元以上豪华车市场的销量占比,由2020年的3.2%,一路走高至今年前四个月的9.2%。

数据来源:汽车之家研究院

“电动化是大势所趋,在新能源汽车这条路上,奔驰与宝马未来依然是奥迪的竞争对手。除此之外,造车新势力的头部企业也可能成为我们在这条赛道上的竞争对手。” 上汽奥迪营销事业总经理贾鸣镝曾在与车市物语的交流中谈到,BBA在中国拥有巨大的豪华车存量市场,它依赖于消费升级,而高端新能源汽车将是未来有巨大潜力的增量市场。

“豪华车的格局因为智能电动车的风口正在被重塑,我相信后来者还有冲击高端化的机会。但是这个窗口期不会一直打开,可能是三年,可能是五年。目前,新势力车企和比亚迪等中国车企已经在加码电动化与高端化,其他传统车企也应跟上,把握住时代赋予的机会。”汽车行业分析师姬永锋说道。

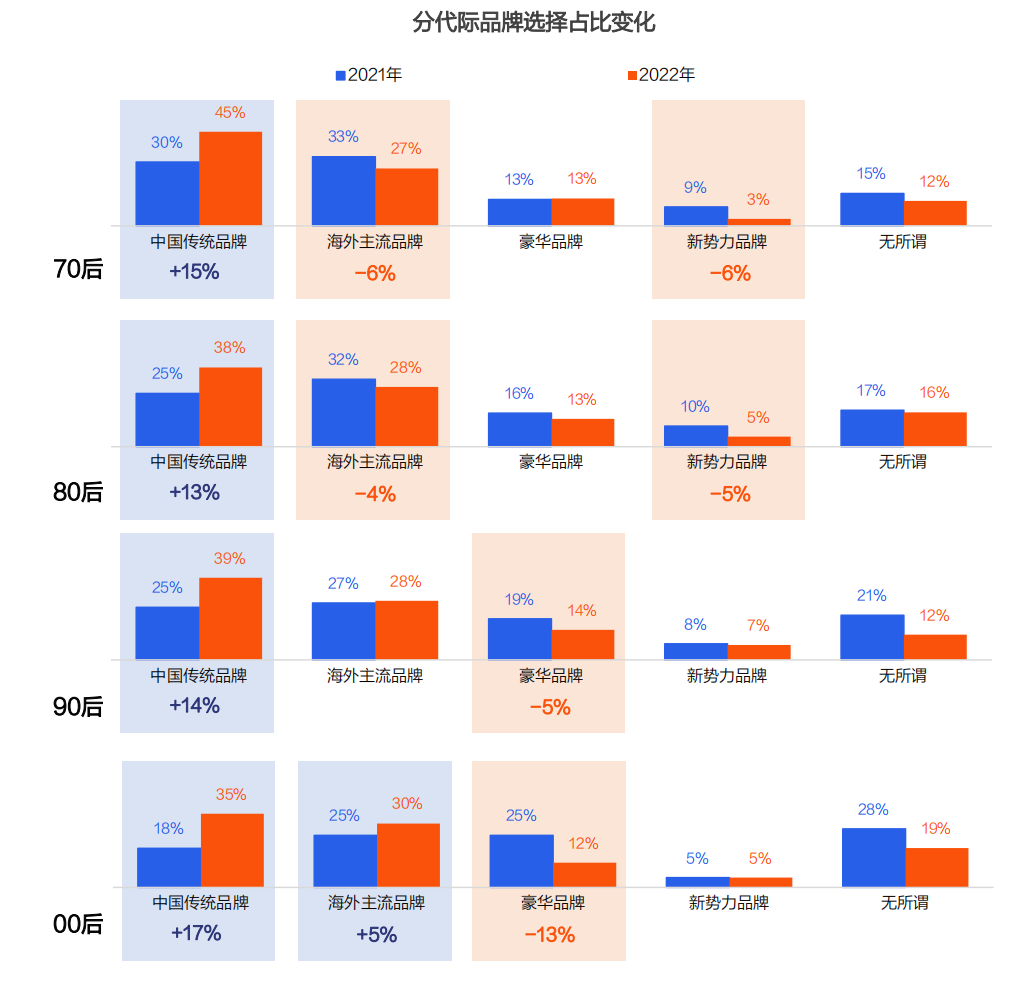

然而,在消费 降级明显的2022年车市,中国车企的高端化之路,势必要面临更多的挑战。在汽车之家研究院的调研报告显示,从不同的年龄层面看,70前、70后、80后、90后在今年的购车预算中均有不同程度的下降,未来高价车销量将承压。

图表来源:汽车之家研究院

即便是在高端化上先行一步的新势力车企,近七成用户也把心理预算集中在35万元以内的价位。汽车之家研究院的调研结果显示,用户普通对新势力品牌的心理定价高于海外主流品牌,低于豪华品牌。

当影响汽车行业的灰犀牛事件频发,消费者对未来收入预期降低,不管是想守住领地的豪华品牌,不断扩充版图的新势力品牌,还是想要冲击高端化的中国品牌,2022年,或许都躺不平了。

(高宇航对本文亦有贡献)

24小时热榜

24小时热榜

热门视频

热门视频