出品/有数DataVision

作者/余佩颖

“买Molly的人和投资泡泡玛特的人,互相能理解吗?”

这个问题像印在泡泡玛特公司扉页上的一句个性签名,但无论理解与否,18-24岁的女性消费者与中年男性投资人都为Molly和泡泡玛特疯狂过,就在这家公司的市值冲上1500亿港元时。

但那是一年前的故事了,后来的泡泡玛特似乎更受新闻评论员的喜爱,他们语重心长地对这家屡次被罚款的公司说道:盲盒不能盲心。

伴随着媒体的负面基调,过去一年泡泡玛特市值一泻千亿,然而在这一年,买泡泡玛特的人和投资这家公司的人拥有了一个共同点:见证新人入场。

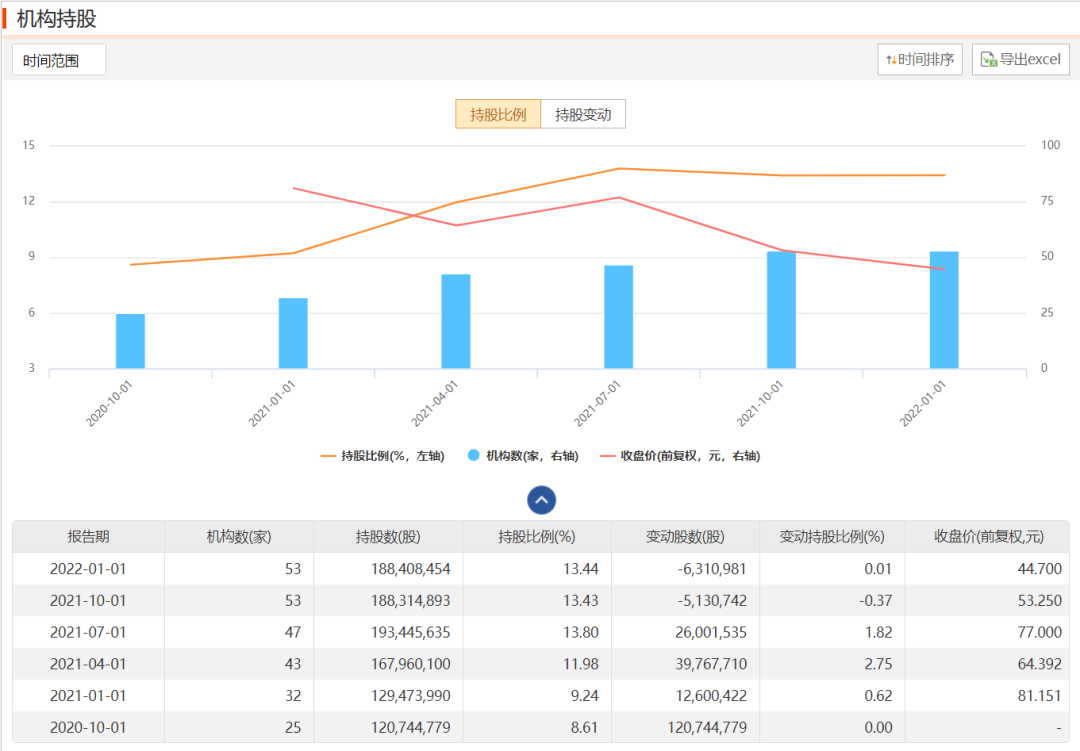

消费人群在破圈,泡泡玛特在2021年的新增注册会员人数为1218万人,这比2017-2020年的四年总会员人数都多;机构投资者在买入,张坤在其管理的易方达蓝筹精选里悄悄地将泡泡玛特买到了第13位,同时一季度在易方达亚洲精选大幅加仓,挺进前十大重仓股。而萧楠在易方达高质量严选里还将泡泡玛特买到了该基金的第10大重仓。

看看这两只基的名字,“蓝筹精选”、“高质量严选”,泡泡玛特作为典型的新消费,Z世代消费,如何当得起这种名号?要知道这些人原来买的可都是贵州茅台、招商银行、腾讯美团这类公司。

回看泡泡玛特2021年的业绩表现,营收同比增长近79%,这个水平在上市的几家新消费公司里位居前列。更重要的是,与前几年的过度依赖Molly相比,如今旗下有7个IP收入破亿,比如收入同比增长超1423%的SKULLPANDA(5.95亿元)和增长超458%的小甜豆(1.62亿元)。

老将重仓在前,不俗的业绩表现在后,但为何泡泡玛特过去一年却能在二级市场蒸发千亿市值?在理解这一现象之前,我们先回到泡泡玛特上市前的那段时光。

01 从一级到二级:泡泡玛特的估值倒挂

泡泡玛特向港交所递表前的最后一轮融资发生在2020年4月,领投机构为华兴新经济基金和正心谷资本,金额超过1亿美元。泡泡玛特的投后估值达到25亿美元。

这是泡泡玛特向一级市场敞开融资大门的最后时刻,“几乎所有大型中后期基金、阿里乃至李泽楷的家族办公室”都参与了这最后一张船票的抢夺[1]。

但2018年以前,泡泡玛特在一级市场都是个坐冷板凳的项目,因为一级的投资人也对其“表示疑惑”[2]。融资数额和机构也能看出端倪,在2018年前,泡泡玛特最高融资额不过3000万元,且被拆成3笔才凑够,也没看到什么红杉高瓴之类的“宁投错不放过”的机构出现,而国内一众潮玩公司的融资历史也开始于2018年。

从看不懂到竞相投资,一级投资人在泡泡玛特上到底经历了一番怎样的领悟?

最后上桌的华兴资本包凡说过,“投消费的本质就是投代际人群”,面对25亿美金估值的短期溢价,包凡能接受的原因是他认为泡泡玛特是能代表“Z世代”的消费品。更早进场的黑蚁资本何愚则认为,泡泡玛特有建成娱乐帝国的潜质,正如迪士尼和日本万代“抓住渠道后,上游的IP和内容自然向他们聚集,平台会实现规模和忠诚度的积聚”[1]。

而作为坚定拥趸者,几乎参与了泡泡玛特Pre-IPO前每轮融资的蜂巧资本屠铮,他笃定的是:“线下消费一定有机会[2]”。

代际人群、行业龙头、消费场景,尽管投资人在对泡泡玛特的认知上言人人殊,但造就这场投资盛宴的认知基石其实是:2018年,Molly势能爆发,盲盒玩法让泡泡玛特的业绩增长趋势明朗起来,那年营收同比增长超220%。

也就是说一级对泡泡玛特高估值的背后,支撑着的核心逻辑就是盲盒玩法,追捧的情绪一直延伸到公司上市。

2020年12月11日,泡泡玛特登陆港股,有认购超356倍的火爆打新在前,开盘价较发行价大涨100%。热度在次年2月17日触顶,当日泡泡玛特的收盘价企及每股105港元,总市值逼近1500亿港元。

新股上市的短期走势可以说是一级市场情绪的蔓延,直至超越公司实际盈利能力的负荷。

2021年2月17日的高位之后,泡泡玛特的市值在震荡中一路下行,如今已不到高点的三分之一。就在下跌开始后不久,2021年3月26日,泡泡玛特发布2020年财报,营收的同比增速一落千丈:49.3%。

这段高开低走的市值故事恰是一级和二级投资人殊途的一笔勾勒:一二级估值倒挂。大洋彼岸的Wework、新式茶饮奈雪的茶都曾遇上过,原因不乏:一级市场优质项目稀缺,“幸存者效应”导致头部项目往往能够拿到不成比例的大额融资;一级市场交易频率低且市场不透明程度高,造成估值回调速度相对二级市场滞后等等[3]。

但针对泡泡玛特的估值倒挂,新消费品牌的一级投资人黄海的一番分析更为贴切:在中国,很多上市公司把二级市场的盈利空间在一级市场就释放掉了,反观星巴克在只有100余家门店、0.93亿美元营收时就上市了,讲述的是100到10000的故事[4],类比在泡泡玛特身上,可能上市后这一年就是100到101。

针对泡泡玛特,一级市场的估值讲的是终局故事,这种“情绪化估值”提前透支了公司未来3-5年的增长。而在二级市场,泡泡玛特的机构持股数量和机构持股比例的上涨恰都发生于走跌后,即“盈利空间”逐渐出现后。

但过去一年,泡泡玛特也没能圆出一个1500亿港元市值的故事,尤其潮玩IP的生意还有一个难破的圈。

02 从破圈到IP供给:泡泡玛特的业务难题

泡泡玛特营收前景的关键词一直是破圈,不过是以商业价值被稀释为前提的破圈。

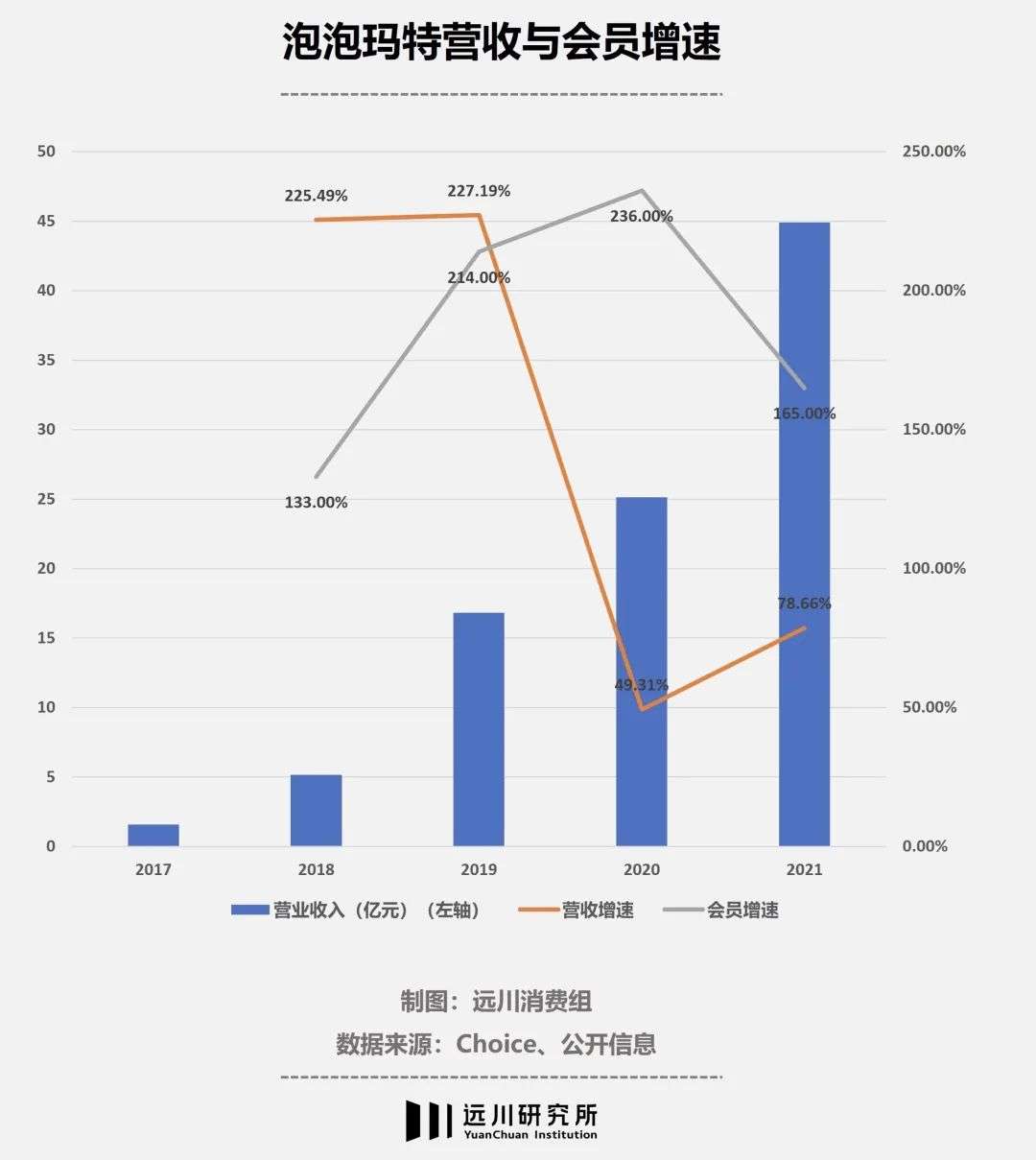

翻看公司历年财报可知,泡泡玛特超过90%的营收都由注册会员贡献,而在2017年、2018年、2019年,泡泡玛特的会员数分别是30万、70万、220万。结合营收增速来看,泡泡玛特在2018年以133%的会员增速实现了225%的营收增速,2019年更为迅猛,214%的会员增速实现了227%的营收增速。

注册会员的破圈和营收规模的扩大基本同步,但之后却是此(营收增速)消彼(会员增速)长。

在2020年和2021年,泡泡玛特的注册会员数分别为740万(同比增长236%)和1958万(165%),但营收增速却分别只录得49.3%和78.7%。

营收增速远低于注册会员人数的增速,可以说,泡泡玛特注册会员数的高速增长其实是大批“低效用户”的增加,单用户的价值在不断下降。

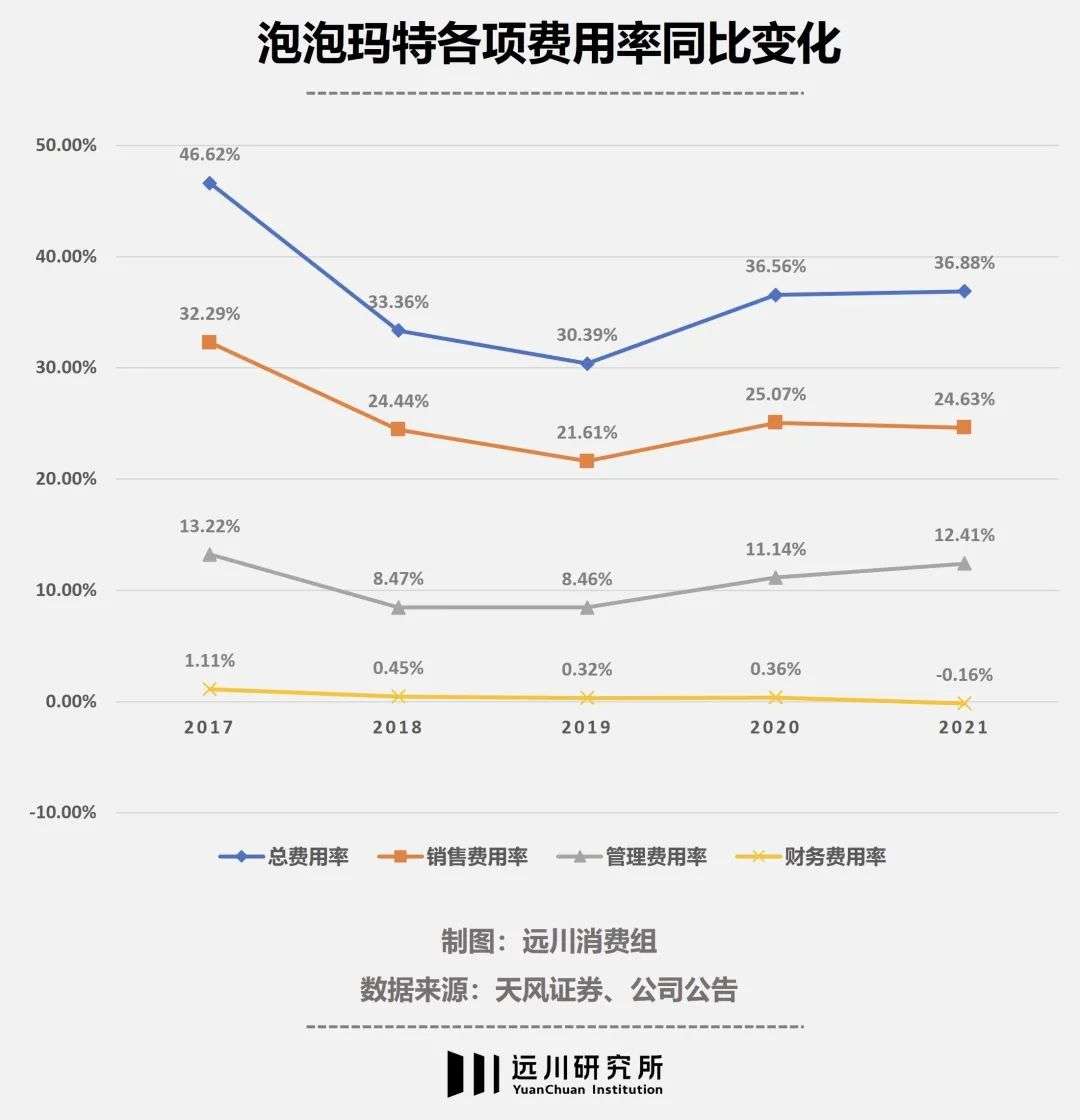

这是从30万破圈到2000万的必经过程,它形成的有利条件包括规模效应下,单个商品的销售成本可被摊低。但为实现破圈,公司的销售费率呈现V字走势,可见注册会员从30万到近千万,再到2000万,破圈难度不可同日而语,2019年后的销售费率上涨主要就源于销售人员的扩大及广告和市场费用增加。

简而言之,每一个盲盒都和三年前一样“难”卖。

而破圈的重点在于对潜在男性用户的转化。据《2019国人工资报告》,我国月薪超过1万元的年轻群体有3917万人,这一群体基本可视作泡泡玛特的潜在用户,但其中2026万人(52%)都是男性[5]。若以此前公开的泡泡玛特男性用户占比25%计算,目前的男性注册会员数仅约490万,因此泡泡玛特破圈的关键点在于男性用户占比明显提升,但目前还未看到。

转折点就发生在这里:一级市场的高估值是建立在盲盒市场的野蛮增长之上,而破圈的难度就是它的估值天花板,在泡泡玛特即将触及这个天花板之时,它上市了。

而上市后泡泡玛特讲述的,却是一个IP运营的商业模式,为什么说这是一个更适合二级市场的模式,因为它更具象、更容易理解、能够构建更高的壁垒、也就更容易测算其价值。

或者说,泡泡玛特从一个没人看得懂的盲盒新消费,变成了早就被讨论烂的IP运营。

最直观的现象是泡泡玛特开始直接卖特定款式的手办了。

这系列不用开盲盒,中签就能拿下

但这就出现了喜羊羊和熊大都遇到过的问题。首先,爆款IP培育不易。2017-2020H1,泡泡玛特单个商品分摊的设计及授权费用从1元涨到1.9元[6],原因在于出现了更多腰部IP,这些IP的授权费可能和头部相差无几,但销量却不在一个数量级,自然让设计及授权费的分摊成本水涨船高。

更重要的是,IP作为潮玩行业的核心,但IP的签约、续约与否取决于设计师,明星设计师作为稀缺资源对公司具有极高的议价权。比如为了吸引Molly设计师王信明,泡泡玛特让出了部分股权(1.49%)。

尽管与盲盒这种上海居委会都能玩转的低门槛供给相比,IP运营具备一定门槛且龙头享有先发优势,且泡泡玛特在运营和渠道上形成的规模优势可有效帮助艺术家解决商业化痛点,使上游的优质IP向其集聚。现在,泡泡玛特跟艺术家的合作条件就对公司会更有利一些。

但这是一门永远无法垄断的生意,龙头的市占率上限也较低。潮玩IP本质上是一种内容创意,就算泡泡玛特旗下IP都很火,它也无法占据市面上所有火的IP。

2018年5月成立的寻找独角兽,旗下签约了韩国设计师的FAMER BOB和RiCO。有分销商透露过,BOB和RiCO的601体都采取限量发售,热度是上架秒没,且寻找独角兽对分销商的要求就是:如果商品没有秒售完,一天内必须下架。后来发售不限量的盲盒系列时,寻找独角兽还曾夺过潮玩盲盒品类天猫成交第1名。

寻找独角兽签约的RiCO

这大概就是,你有你狂热的“鱿鱼游戏”,我有我醉心的“甄嬛传”,而因为集中度提升有限,泡泡玛特很难靠规模垄断优质设计师来夺取IP议价权,反倒要倾尽所能绑住设计师,毕竟谁都有成为下一个Molly的可能。

03 从毛利到复购:小众生意的魅力

在需求端,营收增速不及从前、渗透率不明朗;在供给端,集中度天花板较低。面对这样的泡泡玛特,即使市值跌出了“盈利空间”,投资人的预期靠什么支撑?

回看上市一周年的几大新消费公司(逸仙电商、泡泡玛特、贝泰妮、奈雪的茶、海伦司),靠新渠道发家的逸仙电商、靠新品类扩大市场的奈雪的茶都在激烈的大众品市场竞争中消耗了它们的盈利能力,逸仙电商的营销费用率已高达68.6%,反倒是做特定人群生意的泡泡玛特和贝泰妮赚钱能力更佳——泡泡玛特净利润同比增长近70%,贝泰妮增长近60%。

美国《Wired》杂志总编辑克里斯・安德森在2006年出版了一本书可以辅以理解上述现象,书名叫做《长尾理论:为什么商业的未来是小众市场》。

尽管在每一个品牌内部都能区分出“热门商品”和“长尾商品”,但长尾理论的长期应用是经济和文化重心转移方向的一笔注脚:从需求曲线头部的主流产品和市场转向需求曲线尾部的大量利基产品和市场[7]。

那为什么长尾年代出现于近20年?按照安德森的解释,只有强大的过滤器出现才能在众多的长尾选择里为每个人挑出合适的东西。

“网络发展到今天,终于有了搜索、推荐这些强大的信息技术,可以为单个消费者提供有效的过滤。这是长尾现象和Web 2.0产生在同样年代的原因”[8],挺巧的,这句话出自阿北写的书评“长尾年代”,他是月活只有1079万的豆瓣的创始人。

在线上购物时代——没有物理的货架空间限制,还有供应过剩的产能做支撑——面向特定小群体的产品和服务也可以和主流具有同样的经济吸引力。

像泡泡玛特这样用情感和文化吸纳潮玩爱好者入圈,圈子又有如回声室不断强化该群体的身份认同。对于绝大多数消费者而言,他们是冲着泡泡玛特品牌(IP)消费,结果就是小众生意的魅力释放——泡泡玛特的毛利(61.43%)远超零售,复购(56.5%)堪比医美,坪效(4.15千元/平方米)高于海底捞。

用户的强粘性也能从公司的渠道营收增速看出。机器人商店和小程序抽盒机都是成熟用户的购买渠道,前者没有售货员、后者购买流程复杂,但这两个渠道的营收增长迅速:2021年,机器人商店同比增长近43%,小程序抽盒机增长近93%。且在整个线上渠道,抽盒机的收入和其他电商渠道的收入总和旗鼓相当。

地铁站里的机器人商店

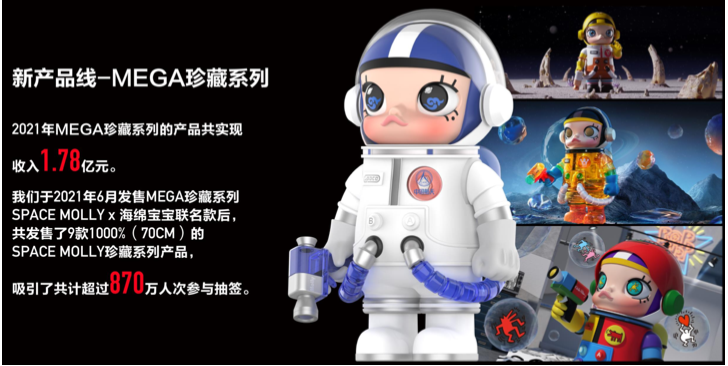

从未来的增长前景看,泡泡玛特这种类偶像经济的商业模式,增长核心是“寻找有效用户,不断在他们身上挖掘价值”,即开拓海外市场、开发高单价品类、包含IP授权在内的注意力变现。

海外营收的翻倍增长,MEGA系列的上线秒光,以及最近和优衣库的联名,这些都是泡泡玛特目前交出的成绩单。

单价最高4999元的MEGA,二手价曾被炒至9万

04 尾声

回到篇首,过去一年买入泡泡玛特的基金经理中,除了萧楠和张坤,几乎清一色的新生代。

关于明星基金经理为何抛弃爱股转投泡泡玛特,我们无以得知。

但在当下二级市场优质公司稀缺的情况下,基金经理的持仓也日益同质化,只是这些机构重仓的标的,既不能像可口可乐一样何时上车都能躺赚,又不能像特斯拉一样上车就是疯赚。

因此,寻求业绩的新一批基金经理总要去寻找新的阿尔法。去海天酱油、贵州茅台里捡钢镚必然是不可能的,追求阿尔法之心强烈的他们大抵得与新消费“共舞”。

[1] 泡泡玛特融资故事:得到的、错过的,以及得到又错过的,36Kr

[2] 泡泡玛特早期投资人蜂巧资本屠铮首次揭秘:“中国潮玩第一股”背后的资本往事,投中网

[3] 一二级市场估值倒挂原因几何,国泰君安

[4] 孟岩对话黄海:让更多人知道你,还是让爱你的人更爱你,无人知晓

[5] 黄金潮玩,未来已来——潮玩行业深度报告,浙商证券

[6] 泡泡玛特:潮玩之王,掘金 Z 世代文娱消费,申万宏源

[7] 长尾理论:为什么商业的未来是小众市场,克里斯・安德森

[8] 长尾年代,阿北

24小时热榜

24小时热榜

热门视频

热门视频